Warum Finanzrepression scheitern wird

21.11.2012 | Ron Hera

Exzessive Finanzhebel und Risiko im Finanzsystem - beispielsweise die Nutzung von Kundengeldern für Spekulation - nehmen nie ein gutes Ende. Aktienmarktcrashs, Bankrotte von Banken und Finanzunternehmen oder ökonomische Rezessionen - all das sind mögliche Konsequenzen. Nachdem die Vereinigten Staaten mit der Regulierung der außerbörslichen Derivatemärkte (OTC) scheiterten und das Glass-Steagall Act außer Kraft gesetzt hatten, entwickelten sich die US-Banken zu Finanzunternehmen von bislang ungekannter Größe. Die US-Immobilien-Bubble, die Vergabe von Subprime-Krediten sowie hypothekarisch besicherten Wertpapieren (MBS) führten in Verbindung mit den unregulierten OTC-Derivaten schließlich zu Insolvenzen, zu einem historischen Aktienmarktcrash und einem Fast-Zusammenbruch des globalen Finanzsystems.

Exzessive Finanzhebel und Risiko im Finanzsystem - beispielsweise die Nutzung von Kundengeldern für Spekulation - nehmen nie ein gutes Ende. Aktienmarktcrashs, Bankrotte von Banken und Finanzunternehmen oder ökonomische Rezessionen - all das sind mögliche Konsequenzen. Nachdem die Vereinigten Staaten mit der Regulierung der außerbörslichen Derivatemärkte (OTC) scheiterten und das Glass-Steagall Act außer Kraft gesetzt hatten, entwickelten sich die US-Banken zu Finanzunternehmen von bislang ungekannter Größe. Die US-Immobilien-Bubble, die Vergabe von Subprime-Krediten sowie hypothekarisch besicherten Wertpapieren (MBS) führten in Verbindung mit den unregulierten OTC-Derivaten schließlich zu Insolvenzen, zu einem historischen Aktienmarktcrash und einem Fast-Zusammenbruch des globalen Finanzsystems.Zentralbanken und Staaten intervenierten, um einen systemischen Kollaps abzuwenden; mit den Bankenrettungen lasteten sich die Staaten aber enorme Schulden, Steuereinbußen und sowie massiv steigende Sozialausgaben auf. Die Nachkrisenzeit war also vom keinem systemischen Kollaps oder gar einer Großen Depression geprägt. Die Nachkrisenzeit charakterisiert sich stattdessen durch 1) Marktinterventionen, 2) direkte staatliche Kontrolle der Wirtschaft und 3) durch dauerhafte Monetisierung seitens der Zentralbanken. Längerfristige Lösungen, die eine Rückkehr zu vermeintlich freien Märkten erlaubt hätten, wurden nicht vorgebracht, und Staatsschulden wurden zu einem ganz eigenen Krisenherd, gerade in Europa.

Maßnahmen, die ursprünglich als Notfallinterventionen gedacht waren, wurden zur Routine, welche das Entstehen eines neuen ökonomischen Paradigmas nahelegt. Unter dem neuen Paradigma würden nun Großbanken, Politiker und Akademiker entscheiden, welche Marktentwicklungen (beispielsweise Bankrotte, Zinssätze oder Anleiherenditen) zugelassen werden und wann Bilanzierungsregeln, Regulierungen und Gesetze angewendet werden. Trotz einer wachsenden Zentralisierung der Entscheidungsprozesse und deutlich ausgeweiteter Machtbefugnisse waren die Politiker allerdings nicht in der Lage, das Finanzsystem zu reparieren. Das Auftürmen neuer Schulden führte hingegen zu einer defacto Finanzrepression.

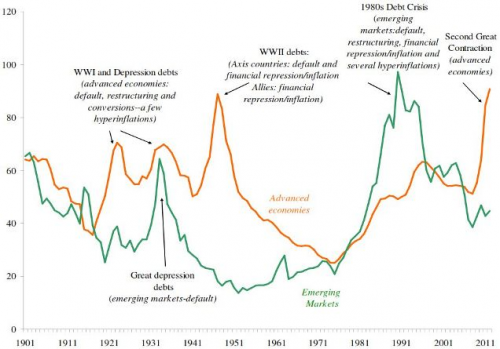

Finanzrepression entsteht, wenn Regierungen Kapitalflüsse zu ihren eigenen Staatsanleihen umleiten, um die Schuldenstände durch Mechanismen wie gelenkte Kredite, Zinssatzbegrenzungen, Kapitalkontrollen, Schuldenmonetisierung oder andere Mittel zu senken. Die Ökonomin Carmen M. Reinhart (und andere) machte dieses Wort im Jahr 2011 wieder zu allgemeingültigen Begriff, nachdem es lange Zeit in Vergessenheit geraten war. Beispiele für Finanzrepression in der Vergangenheit findet man unter anderem in südamerikanischen Ländern, wie Argentinien. Von Finanzrepression versprechen Staaten sich die Niedrighaltung ihrer Kreditkosten und die Senkung der staatlichen Schuldenlasten; Kritiker entgegnen, dass Finanzrepression allein auf die produktiven Schichten der Gesellschaft - so zum Beispiel die Mittelklasse - abzielt und somit der Wirtschaft schadet.

The Liquidation of Government Debt, Carmen M. Reinhart und M. Belen Sbrancia (NBER 16893, 2011) (Quelle www.nber.org/papers/w16893)

Schuldenmonetisierung, als eines der Instrumente der Finanzrepression, zerstört Ersparnisse, während eine Nullzinspolitik, mit der der Staat seine Kreditkosten senkt, den Sparern und Pensionären Zinserträge entzieht und zu Inflation führen kann. Entscheidender ist allerdings, dass Finanzrepression ebenfalls Kapitalbildung verhindert. Von besonderer Bedeutung für die USA ist der Zusammenhang zwischen Kapitalbildung und dem Entstehen neuer Unternehmen - hauptsächlich ein Mittelklassephänomen. Die überwiegende Mehrheit der Unternehmen in den USA sind kleinere Unternehmen; sie sorgen für den überwiegenden Teil der Arbeitsplätze. Da Finanzrepression Kapitalbildung verhindert, umgeht sie die Schaffung neuer Unternehmen, erhöht die Arbeitslosigkeit und droht die Mittelklasse zu zerstören.

Staatliche Institutionen können den Markt nicht mit Unternehmertum oder Innovationen versorgen, sie können auch keine Ersparnisse ersetzen (echtes Kapital, das aus Überschussproduktion generiert wird), genauso wenig lassen sich Privatinvestitionen durch Bankenkredit (Schulden) ersetzen oder durch öffentliche Gelder (Vermögenstransfer). Neue Unternehmen treiben Innovationen durch das eingesetzte Kapital, durch ihre Erfindungen, Produkte und Dienstleistungen voran, sie halten den Wettbewerb im Gang, schaffen Arbeitsplätze und erhöhen das Vermögen einer Gesellschaft. Finanzrepression kann hingegen nur wirtschaftliche Stagnation produzieren, sie führt insgesamt zu einem Vermögensverlust in der Gesellschaft.