Das fantastische Scheitern der Fed

17.12.2012 | Clif Droke

Frage: Wann ist ein beispielloses ökonomisches Ereignis quasi ein Nicht-Ereignis?

Frage: Wann ist ein beispielloses ökonomisches Ereignis quasi ein Nicht-Ereignis? Antwort: Wenn die Fed eine weitere Intervention ankündigt.

Als Ersatz für ihre "Operation Twist“ kündigte die US Federal Reserve Bank diese Woche den Beginn eines zusätzlichen Programms zum Ankauf von US-Staatsanleihen an. Das Ankaufprogramm hat einen Umfang von 45 Milliarden US-Dollar monatlich - zusätzlich zum seit Kurzem laufenden QE 3-Programm, bei dem sich die US-Zentralbank zum Anlauf hypothekarisch besicherter Anleihen im Wert von 40 Milliarden $ monatlich verpflichtet hat. In ihrer Gesamtheit erreichen die Zentralbankinterventionen in den staatlichen Schuldenmärkten jetzt knapp 1 Billion Dollar pro Jahr.

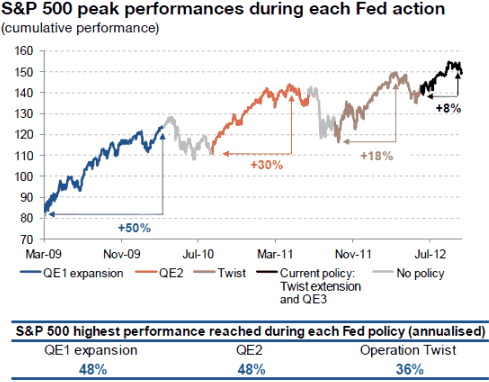

Die Finanzmärkte zeigten sich größtenteils unbeeindruckt von der Ankündigung von QE 4, so dass es am Tag des entscheidenden Fed-Treffens im Grunde zur Umkehr einer bislang beeindruckenden Rally an den Aktienmärkten kam. Jetzt haben die Investoren also schon zum zweiten Mal auf die Ankündigung eines weiteren QE-Programms mit einem Gähnen reagiert, aus gutem Grund: Bislang hat jedes weitere QE-Programm sinkende Kursgewinne nach sich gezogen. Der folgende Chart zeigt die abnehmenden Kursgewinne, seitdem das QE 1-Programm im Jahr 2009 erweitert wurde.

Neben neuen Anleiheankäufen kündigte Fed-Chef Bernanke zudem die Änderung der Fed-Richtlinien an: Die ultra-lockere Geldpolitik wird solange in Kraft bleiben, bis die Arbeitslosenquoten in den USA unter 6,5% sinken und die Inflationsprognosen für die jeweils kommenden 2 Jahre nicht mehr als ein halbes Prozent über der 2%-Marke liegen. Mit dieser Erklärung wurde die zuvor erklärte Absicht, die Zinssätze bis 2015 niedrig zu halten, noch einmal ausgebaut.

Mit dem Ankauf von US-Staatsanleihen bezweckt die Fed nicht in erster Linie eine direkte Stimulierung des Wirtschaftswachstums, sondern vorrangig die Beibehaltung eines Niedrigstzinsniveaus, solange bis der Immobiliensektor – der entscheidende ökonomische Dreh- und Angelpunkt - sich vollständig erholen kann. Die Fed hofft, dass sich die Erholung am Immobilienmarkt, die nach und nach an Schwung gewonnen hat, auch im Jahr 2013 und darüber hinaus anhalten wird. Es gibt allerdings gute Gründe dafür, davon auszugehen, dass sich diese Hoffnung am Ende als trügerische herausstellen wird.

Im Chart oben haben wir gesehen, dass der Wirkungsgrad der quantitativen Lockerungsprogramme der Fed über die letzten 3 Jahre abgenommen hat. Wie man sehen kann, wurden 2009 noch die größten Gewinne (50%) am Aktienmarkt gemacht, im Verlauf von QE 2 erreichte der Aktienmarktindex S&P 500 dann ein Plus von 30%. Anschließend kam 2011 die Operation Twist, in deren Folge eine Steigerung von 18 % erreicht wurde. Alle Kursgewinne wurden durch zyklische Faktoren gestützt, die sich außerhalb der Fed-Kontrolle befinden.

Gegen Ende 2009 erreichte beispielsweise der kräftige 10-Jahre-Zyklus seinen Höhepunkt. Ein größerer Teil der Kursgewinne jenes Jahres gingen auf sein Konto; hinzu kam, dass der Aktienmarkt in Folge des Kreditcrashs aus enorm „überverkauften Bedingungen“ auftauchte. Zwischen 2010 und 2011 erreichte der 6-Jahre-Zyklus seinen Höhepunkt, was die Beibehaltung des Aufwärtstrends jener Jahre unterstützte. Wie Beispiele aus der Vergangenheit zeigen, sind Interventionen der Federal Reserve dann am wirkungsvollsten, wenn ein wichtiger Jahres-Zyklus entweder gerade seinen Tiefpunkt erreicht hat oder sich frisch in der Aufstiegsphase befindet – oder auch, wenn sich ein wichtiger Zyklus, auf dem Weg zum Höhepunkt, in seiner steilen Aufwärtsphase befindet. In Zeiten, in denen der allgemeine Markttrend nach unten zeigt, oder wenn kein wichtiger Zyklus seinen Höhepunkt erreicht, sind die Interventionen weniger erfolgreich.

Der letzte der wichtigen Jahres-Zyklen erreichte vor knapp zwei Monaten seinen Höhepunkt - der 4-Jahre-Zyklus. Bud Kress von “SineScope” zufolge wird nun auch ein wichtiger Quartalszyklus Ende März/ Anfang April nächsten Jahres seinen Höhepunkt erreichen. In seinen Schriften bezeichnete Kress diesen Zyklus als “Katastrophen-Zyklus”. Er wies darauf hin, dass dieser möglicherweise "einen 1 ½ Jahre andauernden Niedergang [auslösen könne] à la 1973-74, quasi ein Tod auf Raten.“ Er fügte hinzu, dass dies „zum ersten Mal seit dem Beginn des revolutionären 120-Jahre-Megazyklus [passieren wird], welcher den Beginn der Industriellen Revolution Mitte der 1890er einläutete."

In einer seiner letzten SineScope-Ausgaben vor seinem Tod machte Kress zudem folgende interessante Aussage: “Der vierte und abschließende ökonomische 30-Jahre-Minisuperzyklus erreichte um die Jahrhundertwende 1999/ 2000 seinen Höhepunkt. Er erzeugte ein Allzeithoch von 1.535 im S&P 500, das den Anfang eines 15-jährigen Bärenmarkts markierte, der mit dem Tiefpunkt des 120-Jahre-Megazyklus voraussichtlich im vierten Quartal 2014 enden wird. Auf halben Weg erreichte der S&P 2007 praktisch ein Doppeltop bei 1.565, dem wiederum ein langfristiger Bärenmarkttrend folgte, dessen Tiefen noch ausgelotet werden.

Kress machte deutlich, dass die Jahre 2013 und 2014 aus ökonomischer Sicht enttäuschen dürften. Er wies darauf hin, dass die Wirtschaft trotz der kontinuierlichen Interventionen seit der Kreditkrise kaum vorangekommen ist. Trotz überquellender Liquidität trat die Wirtschaft in den letzten vier Jahren im Grunde nur auf der Stelle. Spricht das nicht für die enorme, deflationäre Grundströmung, die aktuell von der ökonomischen Langwelle ausgeht?

In der Tat. Das auffallende Scheitern der Fed beim Versuch, die ökonomische Gezeitenströmung umzukehren, kann als Indizienbeweis dafür gelten, dass der langfristige deflationäre Zyklus, über den Kress seit vielen Jahren geschrieben hatte, eine Tatsache ist.

© Clif Droke

www.clifdroke.com

Dieser Artikel wurde am 15.12.2012 auf www.safehaven.com veröffentlicht und exklusiv für GoldSeiten übersetzt.