Weder Kosten noch Zinsen sprechen derzeit für steigende Goldpreise

26.08.2013 | Thorsten Proettel

Konsolidierung im Bereich von 1.370 USD

Konsolidierung im Bereich von 1.370 USDDer Goldpreis bewegte sich in dieser Woche um die Marke von 1.370 USD seitwärts, was sich gut mit dem Ausbleiben von weltbewegenden Neuigkeiten begründen lässt. Zwar meldete die US-amerikanische Terminbörsenaufsicht eine geringfügige Erhöhung der Netto-Long-Position spekulativ orientierter Marktteilnehmer. Andererseits verkauften die Emittenten physisch besicherter Goldfonds gut drei Tonnen des Edelmetalls.

Gold bald bei 2.100 USD durch Förderkostenanstieg?

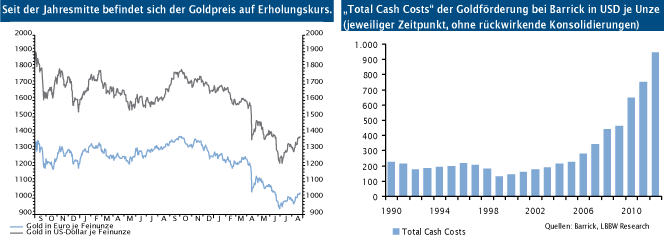

Auch wenn sich der Goldpreis seit Ende Juni deutlich von seinen Tiefständen gelöst hat, wird das Thema Förderkosten als eine Art natürliche Preisuntergrenze immer noch stark unter den Anlegern diskutiert. Zuletzt verbreitete sich die These, dass der anhaltende Anstieg von Lohn- und Energieaufwendungen bis Ende 2014 zu durchschnittlichen Kosten von 2.100 USD je Feinunze führen wird. Dies wäre aus Sicht von Goldanlegern kein Nachteil. Traumhafte Gewinnsteigerungen würden sich ergeben, wenn die Preise entsprechend nachziehen. Doch wie realistisch ist dieses Szenario?

Verfünffachung der variablen Kosten seit 2010 …

Ausgehend vom aktuellen Niveau der Förderkosten bei rund 1.000 bis 1.100 USD würde ein Anstieg auf 2.100 USD immerhin eine Verdoppelung bedeuten. Völlig abwegig wäre so eine Entwicklung grundsätzlich nicht. Bei der Barrick Gold Corporation als weltweit größtem Goldförderunternehmen verfünffachten sich die "Total Cash Costs", also die variablen Kosten, von 189 USD je Feinunze im Jahr 2003 auf 945 USD im Jahr 2012 (siehe Chart). Andere Unternehmen weisen ähnliche Zahlen aus. Allerdings fällt diese explosionsartige Zunahme exakt mit dem allgemeinen Anstieg der Rohstoffpreise ab der Jahrtausendwende zusammen (siehe Chart). Der Ölpreis als wichtige Komponente der Energiekosten kletterte in dieser Zeit von rund 25 USD auf aktuell mehr als 100 USD je Barrel. Gleichzeitig führte der Boom in der Basismetallförderung zu einer starken Nachfrage nach Bergbauspezialisten und Ausrüstungsgegenständen. Die Lohn- und Sachkapitalaufwendungen stiegen deutlich.

… dürfte sich kaum fortsetzen

Beide Komponenten dürften in den kommenden Jahren nur noch eine untergeordnete Rolle spielen. Angesichts gut gefüllter Öllager und einer zunehmenden Rohölgewinnung durch neue Abbaumethoden rechnen wir mit eher rückläufigen Notierungen für das schwarze Gold. Und aufgrund der aktuell niedrigen Basismetallpreise legen diverse größere Bergbauunternehmen derzeit reihenweise ihre Expansionspläne auf Eis, womit sich die Preisüberwälzungsspielräume der Minenausrüster einengen. Zwar dürften die Komponenten Löhne und Energie die Kosten der Goldförderung punktuell weiter ansteigen lassen. Beispielsweise sind die Gewerkschaften trotz anhaltender Rivalitäten in Südafrika immer noch sehr schlagkräftig und der staatliche Energieversorger Eskom hat weitere Strompreisanhebungen bereits angekündigt. Ein weltweiter Anstieg der Goldförderkosten lässt sich hieraus aber nicht ableiten. Darüber hinaus zeigt die Entwicklung bei Barrick in den 1990er Jahren, dass Förderkosten langfristig auch stagnieren oder sogar sinken können (siehe auch Chart).

Zitter- und Zwitterfaktor Zinsen

Ein wichtiges Motiv für den Ausstieg vieler US-Investoren aus dem Goldmarkt sind neben der Hausse der heimischen Aktien auch die steigenden Zinsen. So kletterte die Rendite von US-Staatsanleihen mit 10jähriger Restlaufzeit von 1,5% im Juli 2012 auf zuletzt 2,9%. Bekanntlich gelten steigende Zinsen grundsätzlich als Gift für die Edelmetalle, da die Verdienstmöglichkeiten von Anleihen und (Spar-)Konten attraktiver werden. Langjährige Beobachter des Goldmarktes verweisen aber zu Recht auf die zweite Hälfte der 1970er Jahre, als dieser Mechanismus nicht wirkte. Der Goldpreis haussierte trotz steigender Zinsen in den USA und dem Rest der westlichen Welt. Die US-Fed schleuste ihren Leitzins von 4,75% Ende 1976 auf 13% Ende 1979, während der Goldpreis im gleichen Zeitraum von 120 USD auf 526 USD stieg.

Derzeit keine Inflationsprobleme

Dass die Goldanleger Ende der 1970er Jahre trotz höherer Zinsen ihren Investments treu blieben hatte gute Gründe. Die deutlichen Leitzinsanhebungen waren eine Reaktion auf die stark steigende Inflation, die den Sparern trotz zweistelliger Zinsraten unter dem Strich keine Rendite ließ. Die Opportunitätskosten der Goldhaltung stiegen also nicht wirklich. Erst die aggressive Amtsführung des neuen Notenbankchefs Paul Volcker Anfang der 1980er Jahre mit deutlich über der Inflationsrate liegenden Leitzinsen dämmte die Geldentwertung ein und drückte den Goldpreis. Insofern kommt es bei der Beurteilung von potenziell anstehenden Zinsanstiegen für Goldanlagen stets auf die Rahmenbedingungen an. Und da das Gros der Volkswirte derzeit trotz ultralockerer Geldpolitik der Notenbanken für die kommenden Jahre nicht mit einem deutlichen Inflationsanstieg rechnet, verbleiben aus Sicht vieler US-Anleger derzeit offenbar wenig Gründe, an Goldanlagen festzuhalten.

© Thorsten Proettel

Commodity Analyst

Quelle: Landesbank Baden-Württemberg, Stuttgart

Diese Publikation beruht auf von uns nicht überprüfbaren, allgemein zugänglichen Quellen, die wir für zuverlässig halten, für deren Richtigkeit und Vollständigkeit wir jedoch keine Gewähr übernehmen können. Sie gibt unsere unverbindliche Auffassung über den Markt und die Produkte zum Zeitpunkt des Redaktionsschlusses wieder, ungeachtet etwaiger Eigenbestände in diesen Produkten. Diese Publikation ersetzt nicht die persönliche Beratung. Sie dient nur zu Informationszwecken und gilt nicht als Angebot oder Aufforderung zum Kauf oder Verkauf. Für weitere zeitnähere Informationen über konkrete Anlagemöglichkeiten und zum Zwecke einer individuellen Anlageberatung wenden Sie sich bitte an Ihren Anlageberater.