Rendite steigern und Schwankung reduzieren - gerade in turbulenten Zeiten

24.11.2013 | Claus Vogt

Aktienmärkte drastisch überbewertet

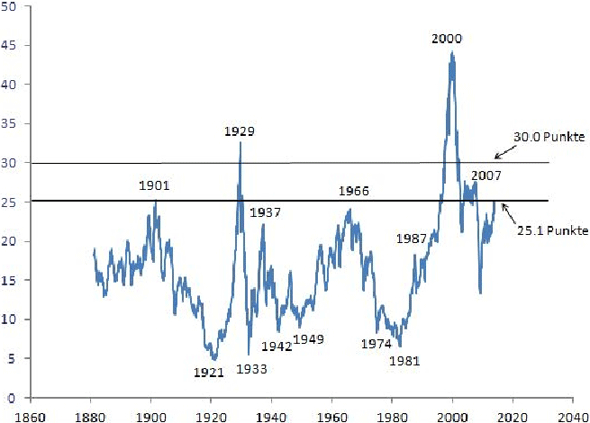

Aktienmärkte drastisch überbewertet die fundamentale Bewertung des US-Aktienmarktes, der als Weltleitbörse fungiert, lässt keine Zweifel daran, dass wir es an den Aktienmärkten schon wieder mit einer gewaltigen Spekulationsblase zu tun haben, der dritten seit Ende der 90er Jahre. Beispielsweise ist das Shiller-Kurs-Gewinn-Verhältnis (KGV) inzwischen auf 25 Punkte gestiegen. Es beträgt sogar mehr als 30 Punkte, wenn man es um die Gewinnmarge des Unternehmenssektors bereinigt, die sich zurzeit rund 70% über ihrem langjährigen Durchschnitt befindet.

Werfen Sie bitte einen Blick auf die Grafik unten: Höher als 30 war diese Kennzahl nur im August/September 1929, also unmittelbar vor einem der spektakulärsten Aktiencrashs aller Zeiten, der den Auftakt zur Weltwirtschaftkrise der 30er Jahre gab, sowie Ende der 90er Jahre. In Dezember 1999 erreichte sie ihr Allzeithoch von 44 Punkten, also kurz bevor die große Achterbahnfahrt der Aktienmärkte begann, die mit an Sicherheit grenzender Wahrscheinlichkeit noch nicht vorüber ist. Während der anschließenden Echoblase, welche die Immobilienblase begleitete, stieg das Shiller-KGV in der Spitze im Mai 2007 auf 27,5 Punkte.

Shiller-Kurs-Gewinn-Verhältnis des S&P 500, 1880 bis 2013

Das Shiller-KGV beträgt sogar 30 Punkte, wenn man es um die auf Rekordhöhen gestiegene Gewinnmarge bereinigt.

Quelle: www. econ.yale.edu/~shiller/data/

Quelle: www. econ.yale.edu/~shiller/data/

Wer hier und heute auf weiter steigende Aktienkurse setzt, muss aus fundamentalanalytischer Sicht darauf hoffen, dass die Überbewertung weiter zunehmen und sich in Richtung historischer Rekordmarken bewegen wird. Denn das Gewinnwachstum der Unternehmen ist bereits seit mehreren Quartalen viel zu bescheiden, um weitere Kursgewinne rechtfertigen zu können.

Ich kann natürlich nicht ausschließen, dass die aktuelle Übertreibungsphase tatsächlich noch in Regionen vordringt, die bisher nur während der von blanker Gier und Massenhysterie geprägten Zeit um die Jahrtausendwende erreicht wurden, und Kuriositäten wie den "Neuen Markt" hervorbrachten. Darauf zu wetten, halte ich allerdings für ein extrem riskantes Unterfangen. Was sollten Sie also tun?

So steigern Sie die Rendite und reduzieren gleichzeitig die Schwankung Ihres Depots

In der nächsten Woche erscheint die Dezember-Ausgabe von Krisensicher Investieren (www.krisensicherinvestieren.com). Leuschels und meine Devise lautet angesichts der oben genannten Fakten: „Vorsicht walten lassen und sinnvoll diversifizieren“.

Das bedeutet jedoch nicht, dass wir einfach abwarten. Ganz im Gegenteil: Wir haben für die Leser von Krisensicher Investieren ein sehr interessantes Investment herausgesucht, um Schwankungen im Depot zu reduzieren und gleichzeitig die Rendite zu steigern. Ich kann Ihnen nur so viel verraten:

Es handelt sich um einen Fonds, der eine ganz spezielle Strategie verfolgt und in jeder Hinsicht gerade für konservative Anleger eine attraktive Depotbeimischung darstellt. Denn die Performance dieser Anlageklasse hängt nicht vom Verlauf der Aktienmärkte ab. Gerade in den schlechten Aktienjahren 2000 bis 2002 und 2007/08 wurden mit dieser Anlage hervorragende Ergebnisse erzielt. Und seit 1997, dem Jahr der Auflage dieses Produkts, ist es den Managern tatsächlich gelungen, im Durchschnitt zweistellige Gewinne per annum zu erwirtschaften. Folglich gelang es mit der Beimischung dieses exzellent gemanagten Fonds, die Schwankung eines Gesamtportfolios gerade in schweren Zeiten zu reduzieren und gleichzeitig attraktive Renditen zu erwirtschaften. Dieser Fonds passt also perfekt in das Depot von Krisensicher Investieren. Für alle Krisensicher Investieren-Leser: Freuen Sie sich auf die nächste Ausgabe.

© Claus Vogt

www.clausvogt.com

P.S.: Anlässlich der Edelmetallmesse 2013 in München sprach der stellvertretende ef-Chefredakteur Henning Lindhoff mit mir über krisensichere Investments und die Zukunft der Aktienmärkte. Auf www.krisensicherinvestieren.com können Sie sich das Video anschauen.