Tapering? US Fed verdreifacht QE!! (Teil 2/2)

13.12.2013 | Jim Willie CB

Den ersten Teil können sie hier lesen ...

Den ersten Teil können sie hier lesen ...

Kanäle, die mit QE-Unendlich versorgt werden müssen

a) Finanzstützen für den Staat

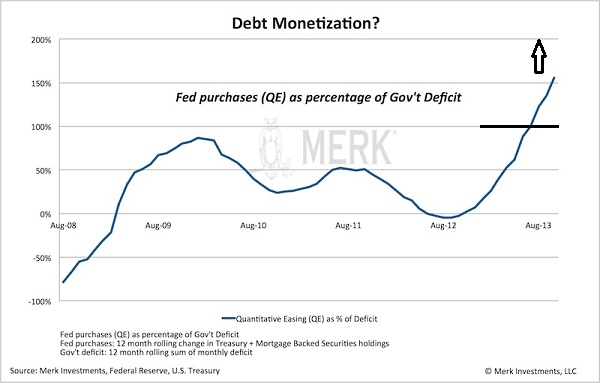

Axel Merk ist zum Fazit gekommen, dass die Monetisierungen der US Fed 50 % über dem US-Haushaltsdefizit liegen. Die Schlüsselelemente sind die Ausgabe von US-Staatsanleihen, Rückvergütungs- und Umschuldungsaktivitäten von US-Staatsanleihen zusammen mit einer weitreichenden Deckung von Hypothekenanleihen der USAgencies, sowie einiger Hypothekenanleihen privater Provenienz. Die Druckerpressen mit Weimar-Namensschild laufen unter Hochdruck. Diese Umschuldungen (Überrollen der Anleihen bei Fälligkeit) sind trügerisch und tauchen selten in den rosigen Analysen auf, die von den Strebern, Mitläufern und Handlangern aufgetischt werden. Man müsste sich wirklich auf eine Realitätsprüfung gefasst machen.

Die US Fed hat wiederholt angekündigt, dass sie ein Anleiheankaufprogramm im Umfang von 85 Mrd. $ pro Monat durchführt. Die offiziellen Monetisierungsmengen belaufen sich also auf umwerfende 1,02 Billionen $ pro Jahr. Erstaunlicherweise zeigen sich nur wenige Ökonomen und Bankanalysten besorgt angesichts der offiziellen, kontinuierlichen und nicht abreißen wollenden monetären Hyperinflation. Es gibt natürlich auch ein paar kompetente und verantwortungsvolle Personen in der öffentlichen Verwaltung, die ihre Vorbehalte - ohne Empörung, aber nicht ohne Mut - zum Ausdruck bringen.

Was in den 1990ern nach als reiner Wahnsinn oder rücksichtslose Politik gegolten hätte, wird heutzutage als die Norm hingenommen, als aktuell herrschende Wirklichkeit, als dringliche Notwendigkeit, als akutes Erfordernis, als verpflichtende Verantwortung. Man sollte sich aber auf das wahre Anleiheankaufvolumen der US Fed konzentrieren - auf das reale QE-Volumen, wenn alle Posten zusammengefasst werden. In Wirklichkeit ist es viel schlimmer als zu- und angegeben wird. Wir haben es hier mit einem Banken-Verbrechersyndikat zu tun, deren Worte man nie für bare Münze nehmen darf. Hier sind die größten Anleihebetrugskönige der modernen Geschichte am Werk - möglicherweise die größten Diebe der Weltgeschichte. Sie stehlen das Vermögen ganzer Nationen - wenn sie nicht die physischen Goldreserven der Zentralbanken stehlen, dann stehlen sie bei den Anleihen und den Immobilienwerten; mit dem zusätzlichen Clou, dass sie sich selbst mit quasi Nullzinskrediten versorgen.

Eine Reihe von Hedgefondsmanagern und Bankanalysten wagen sich allerdings vor und geben ihre privilegierten Informationen aus den Tiefen des US-Fed-Systems preis (ob nun die Vorstände der regionalen Fed-Banken oder aber Ökonomen aus den marmornen US-Fed-Büros an der ‘Weimar-Street‘). IN WIRKLICHKEIT MONETISIERT DIE US FED MINDESTENS 200 MRD $ PRO MONAT - MEHR ALS DAS DOPPELTE DER OFFIZIELL AN-UND ZUGEGEBENEN MENGEN. Die US-Fed monetisiert viel mehr als nur die klassischen Anleihen des Staates und der USAgencies, damit sie die US-Defizite, die Anleihe-Überroll-Refinanzierungen und die Massen an Hypothekenanleihen abdecken kann.

Die US Fed finanziert einen ganzen kleinen Berg aus Fannie-Mae-Anleihen und forderungsbesicherten Schuldverschreibungen (collateralized debt obligations) mit Hypothekenkern, deren Qualität sich drastisch verschlechterte und die dann wertlos wurden. Die US Fed monetisiert zudem einen großen Berg an Zinsderivaten, die letztes Jahr tief in die roten Zahlen stürzten - und vor allem diesen Sommer während des selbstverschuldeten “Tapering-Desasters". Die Hypothekenschulden und die dazugehörige Tonne voller toxischer Hebelprodukte belaufen sich auf einige Billionen $, die noch nicht voll und ganz monetisiert sind. Dann gibt es noch die Zinsderivate, die sich auf Hunderte Billionen $ belaufen, und die ebenfalls noch nicht voll monetisiert sind. Dieser hyperinflationäre Output ergießt sich aber nicht über die Realwirtschaft, wo er für Preisinflation bei Produkten und Dienstleistungen sorgen würde. Schlimmer: Dieser hyperinflationäre Ausstoß demoliert den US-Dollar und sein Hauptvehikel, die US-Staatsanleihe. Er verbrennt der Thron von “King Dollar“. Die Vereinigten Staaten sind Griechenland MAL 100.

b) Finanzmarktstützung

Als man den “Taper-Testballon” steigen ließ, stiegen die Renditen für 10-järhige Us-Staatsanleihen auf 2,95% - und von da an wechselte das ‘Flash-Algo-Trading‘ vom Aktienmarkt auf den Anleihemarkt. Sie konnten den Anstieg aufhalten. Die ‘Jungs’ wollten ein Durchstoßen der 3,0%-Marke verhindern. Der entstandene Schaden war kolossal. Die Zinsderivate eiterten mit übergroßen Hebelverlusten vor sich hin, aber darüber wurde Stillschweigen bewahrt. Der JP Morgan-Headquarter-Komplex wurde für die Hälfte des Preises an ein chinesisches Immobilienkonglomerat verkauft; möglicherweise gab es hier eine Verbindung zu den Derivateverlusten und möglicherweise war es eine angeordnete Forderung, um die Goldtresore von Peking aus zu managen. Man könnte es auch als eine versteckte Nachschussforderung bezeichnen, eine vom Ausland verordnete Bestandsüberprüfung. Die nationalen Börsen der Schwellenmärkte erlitten herbe Verluste. Spekulativkapital verließ die Vereinigten Staaten - ein frühes Warnsignal für Drittweltsymptome in den Vereinigten Staaten.

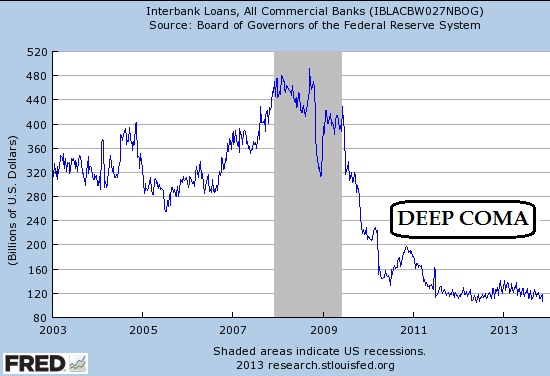

c) Banker-Wohlfahrt

Die Banker-Wohlfahrt, oder auch Trogfütterung, kennt kein Ende. Diese Dynamik kam ans Licht als beim TARP-Fonds per Lockvogeltaktik 700 Mrd. $ eingesammelt wurden. Das Kapital wurde zum großen Teil zur Stützung und Deckung der Anleihen und Vorzugsaktien der Großbanken aufgewendet, die unter Bankern und ihren Familien als Vermögenswerte beliebt waren. Es wurde zu einer nationalen Priorität, die angesparten Studiengebührenfonds für deren Kinder zu sichern, ganz zu schweigen von den Spesenkonten für Exklusivmittagessen und zahlreiche Mätressen (siehe Jamie Dimon). Insider-Aussagen ist zu entnehmen, dass QE 3 über Geheimkammern verfügt, um auch toxische, betrugsbefallene Hypothekenanleihen und forderungsbesicherte Wertpapiere (CDO) abzusichern, die den Immobilienmarkt zusetzen und ausbremsen.