Erneute Schwächezeichen der US-Wirtschaft

26.04.2014 | Claus Vogt

Ökonomen halbieren ihre BIP-Prognose - und bleiben optimistisch

Ökonomen halbieren ihre BIP-Prognose - und bleiben optimistisch Voller Zuversicht zeigte sich die große Mehrheit der Volkswirte in ihren Prognosen für das Jahr 2014. Wie so oft sagten die überwiegend im Dienste von Großbanken stehenden oder an den Trögen der Politik speisenden Ökonomen für die Weltwirtschaft und für die USA ein Wachstum zwischen 3% und 3,5% voraus. Noch Anfang des Jahres gingen beispielsweise die stets bullishen Ökonomen von Goldman Sachs von einem US-Wirtschaftswachstum von 3% für das erste Quartal dieses Jahres aus. Durch die bisher vorliegenden Zahlen wurden sie inzwischen allerdings dazu gezwungen, diese Prognose auf 1,5% zu halbieren. Für das zweite Halbjahr 2014 bleiben sie aber - wie üblich - optimistisch.

Volkswirtschaftlicher Einheitsbrei der Staatsgläubigkeit…

Dabei steht die Ökonomenschar von ganz wenigen Ausnahmen abgesehen stramm hinter den unkonventionellen geldpolitischen Maßnahmen der Zentralbanken, der zunehmenden Staatsverschuldung und sogar hinter den sogenannten Euro-Rettungsmaßnahmen, die in erster Linie ein geradezu obszönes Großbankenrettungsprogramm auf Kosten der europäischen Sparer und Steuerzahler sind.

Sogar die wenigen kritischen Stimmen, die hin und wieder in den Massenmedien zu Wort kommen dürfen, gehen in ihren Analysen den eigentlichen Ursachen der zahlreichen Krisen und Fehlentwicklungen der vergangenen Jahre - dem staatlichen Geldmonopol ungedeckter Währungen - fast nie auf den Grund. Stattdessen stehen auch sie fest hinter dem in höchstem Maße schädlichen und mit marktwirtschaftlichen Prinzipien nicht zu vereinbarenden Staatsmonopol beliebig vermehrbaren Geldes und dem Zentralbankwesen als dessen Verwalter.

… führt zu ökonomischem Realitätsverlust

Dabei stört sich die überwältigende Mehrheit moderner Ökonomen nicht einmal daran, dass die Zentralbankbürokraten den geradezu absurden und ganz offensichtlich nicht erfüllbaren Auftrag ausführen sollen, den "richtigen" Zins oder die "richtige" Geldmenge zu bestimmten. Wie jeder angehende Ökonom spätestens nach dem ersten Semester wissen sollte, kann diese Aufgabe nur ein freier Marktprozess erfüllen, weil er das Wissen und die Informationen sämtlicher Marktteilnehmer verarbeitet und als Ergebnis den jeweils richtigen Markpreis liefert.

Wer glaubt, dass eine kleine Gruppe politisch gut vernetzter Akademiker den Markt ersetzen oder sogar bessere Ergebnisse als dieser liefern könne, der hat das wichtigste Grundprinzip des Wirtschaftens nicht verstanden. Und wer sich persönlich einbildet, den Markt ersetzen oder sogar bessere Ergebnisse als dieser liefern zu können, der leidet an Hybris und könnte sich ebenso gut für Napoleon halten.

Bearmarketrally am US-Immobilienmarkt ist vorüber

Doch nun zurück zu den optimistischen Prognosen der US-amerikanischen Konjunktur. Trotz der notwendig gewordenen Revisionen ihrer sehr zuversichtlichen Wachstumsprognosen für das erste Quartal 2014 bleiben die Volkwirte ihrer üblichen Marschrichtung treu und äußern sich weiterhin optimistisch. In der aktuellen Ökonomen-Befragung, die von Bloomberg regelmäßig durchgeführt wird, findet sich unter den 67 Teilnehmern der Umfrage kein Einziger, der in diesem Jahr den Beginn einer Rezession für möglich hält, kein Einziger.

Das ist deshalb ein bisschen erstaunlich, weil der kleine Aufschwung am US-Immobilienmarkt inzwischen zu Ende gegangen ist. Dabei spielten dieser Aufschwung und seine prognostizierte Fortsetzung bis vor kurzem noch eine wichtige Rolle bei der Begründung der optimistischen Prognosen für das laufende Jahr.

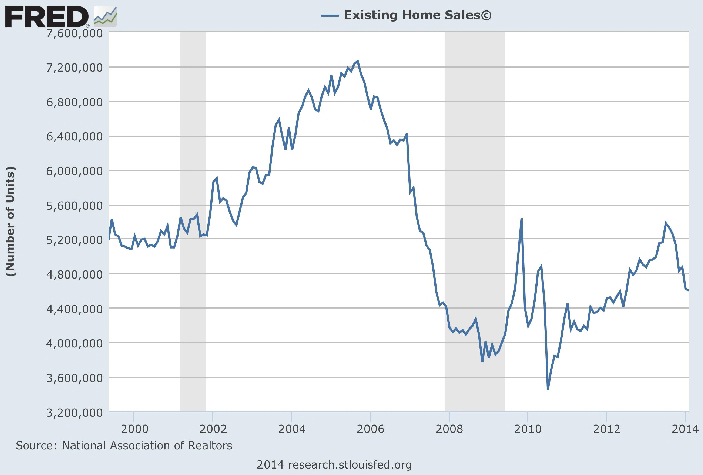

Die folgende Grafik zeigt Ihnen die Anzahl der Hausverkäufe in den USA seit 1999. Wie Sie sehen, fand die jüngste Trendwende bereits Mitte 2013 statt. Seither sind die Aktivitäten am US-Wohnimmobilienmarkt deutlich zurückgegangen. Die drei wichtigsten Ursachen dieser Entwicklung sind die gestiegenen Hypothekenzinsen, das Auslaufen staatlicher Immobilienmarkt-Stützungsprogramme sowie die deutlich zurückgegangene Zahl der Haushaltsgründungen, die wiederum auf die schwache Wirtschaftsentwicklung zurückgeführt werden kann.

Anzahl der US-Immobilientransaktionen, 1999 bis 2014

Die künstlich erzeugte Bearmarketrally der vergangenen Jahre ist vorüber.

Quelle: St. Louis Fed

Quelle: St. Louis Fed

Immobilienmarkt signalisiert Ende des fragilen Aufschwungs

Das Ende dieser Bearmarketrally am US-Immobilienmarkt lässt für den weiteren Verlauf der US-Konjunktur nichts Gutes erwarten. Diese Entwicklung muss vielmehr als deutliches Warnsignal für die US-Wirtschaft interpretiert werden. Es verstärkt meine Befürchtung, dass sich der durch Gelddrucken und Schuldenmacherei des Staates künstlich herbeigeführte Aufschwung der vergangenen fünf Jahre, der übrigens der schwächste Aufschwung aller Zeiten war, in seiner Endphase befindet.

Da die Mehrheit der Ökonomen noch nie eine Rezession hat kommen sehen, sollten Sie die oben erwähnte Zuversicht dieser Permabullen besser nicht für bare Münze nehmen und sich stattdessen für die bevorstehende zweite Phase des Wirtschaftszyklus rüsten, der bekanntlich immer aus einem Aufschwung und einem Abschwung besteht. Das wird auch dieses Mal nicht anders sein.

In unserem Börsenbrief Krisensicher Investieren bieten wir Ihnen das notwendige Hintergrundwissen und die präzisen Analysen, mit deren Hilfe Sie Ihr Vermögen schützen und sich richtig positionieren können. Darüber hinaus geben wir Ihnen konkrete Empfehlungen, wie Sie sowohl von der gerade begonnenen Goldhausse als auch von der sich abzeichnenden Aktienbaisse überproportional profitieren können.

Schützen und mehren Sie Ihr Vermögen und testen Sie noch heute KRISENSICHER INVESTIEREN 30 Tage kostenlos.

© Claus Vogt

www.clausvogt.com