Silber befand sich 2011 nicht in einer Blase!

24.05.2014 | Gary E. Christenson

Schlussfolgerungen

Schlussfolgerungen• Die Kursspitze von Silber im April 2011 war KEINE Blase.

• Der Blow-Off beim Silberpreis im Januar 1980 war eine Blase und unterschied sich erheblich von der Kursspitze im April 2011.

• Ich erwarte absolut eine Blase bei Silber - irgendwann - aber dieser Tag ist noch Monate, wenn nicht sogar Jahre entfernt.

• Die Preise für Nahrung, Energie, Silber und Gold steigen - im Großen und Ganzen - zusammen mit den Staatsschulden, dem Geldangebot und ähnlichen Maßnahmen hinsichtlich Schulden und Krediten. Da wir WISSEN, dass die Staatsschulden in der nahen Zukunft steigen werden, können Sie davon ausgehen, dass die Preise für Nahrung, Energie, Silber und Gold in ähnlicher Weise steigen werden.

Die Daten

• Ich habe die wöchentlichen Daten für Silber seit 1974 untersucht.

• Ich habe den gleitenden Mittelwert für 144 Wochen, 100 Wochen und 40 Wochen genutzt, um den Kurs zu glätten.

• Ich habe sowohl die absolute als auch die prozentuale Differenz der wöchentlichen Schlusspreise von Silber ober- und unterhalb der verschiedenen Durchschnittslinien errechnet.

• Excel hat die Standardabweichung der prozentualen Preisdifferenz in den verschiedenen Datensätzen ermittelt - über 2.000 Datenpunkte für jeden der drei gleitenden Mittelwerte.

• Ich habe die Ausnahmen untersucht - die Extreme in den Datensätzen.

Datenergebnisse

Bei Betrachtung der Werte für den 144-Wochendurchschnitt lag die Spitze (der wöchentlichen Schlusspreise) Anfang 1980 mit einer Standardabweichung von 10,4 oberhalb der Norm. Die Spitze vom April 2011 weist eine Standardabweichung von 4,12 oberhalb der Norm auf. Der aktuelle Kurs für Mai 2014 weist eine Standardabweichung von etwa 0,75 UNTERHALB der Norm auf. Der aktuelle 144-Wochendurchschnitt der wöchentlichen Silberschlusskurse liegt bei etwa 27,50 $. Ein Punkt der Standardabweichung entspricht etwa 39% des 144-Wochendurchschnitts.

Vielleicht widersprechen Sie solch einem langen gleitenden Durchschnitt und denken, er könnte die Standardabweichung oberhalb der Norm im Jahr 1980 aufgebauscht haben. Nope! Die Ergebnisse waren ähnlich, unabhängig von der Dauer des gleitenden Durchschnitts. Die Spitze von 1980 lag 10,39 Standardabweichungspunkte über der Norm bei einem 100-Wochendurchschnitt und 9,66 Punkte oberhalb der Norm bei einem 40-Wochendurchschnitt. Nimmt man den 40-Wochendurchschnitt, lag die Spitze vom April 2011 weniger als 4 Standardabweichungspunkte oberhalb der Norm. April 2011 war KEINE Spitze einer Blase, sondern lediglich ein Steigungshoch, das sich irgendwann in den nächsten paar Jahren wiederholen wird.

Ja, ich weiß, dass eine Standardabweichung von 10 Punkten nur mit einer verschwindend geringen Wahrscheinlichkeit eintritt, ausgehend von einer normalen Verteilung der statistischen Daten. Aber die meisten von uns wissen, dass Marktdaten nicht als normale Verteilung bei Datenextremen dargestellt werden können - es gibt sogenannte "Fat Tails", bei denen Extreme wesentlich öfter auftreten, als eine Normalverteilung vermuten lassen würde. Beispiele aus der realen Welt - wie Monsterwellen vor der südlichen Küste von Südamerika - können, relativ betrachtet, häufiger beobachtet werden, als eine Normalverteilung vorhersagen würde. Ich habe gelesen, dass die Zinsdifferenzen, welche 1998 den Untergang für Long Term Capital Management bedeuteten, seltener als einmal innerhalb des bekannten Alters des Universums hätten auftreten "sollen" - ausgehend von einer normalen statistischen Verteilung.

Der entscheidende Punkt ist meiner Meinung nach, dass der Blasenhöhepunkt 1980 tausendmal extremer und WENIGER wahrscheinlich war, als die Kursspitze im April 2011, welche laut meiner Analyse nicht das explosive Ende einer Blase war. Daher erwarte ich, dass die Silberkurse zusammen mit den Staatsschulden, den Ausgaben des Kongresses und für die Gesundheitsfürsorge sowie den Gaunereien und der Korruption der Bankster von hier aus deutlich steigen werden. Erwarten Sie den Höhepunkt der Blase bei Silber und Gold in einigen Jahren. Erwarten Sie, dass die derzeitige Blase bei Staatsschulden, "Gelddrucken" und Fiat-Währungen irgendwann in relativ naher Zukunft platzen wird.

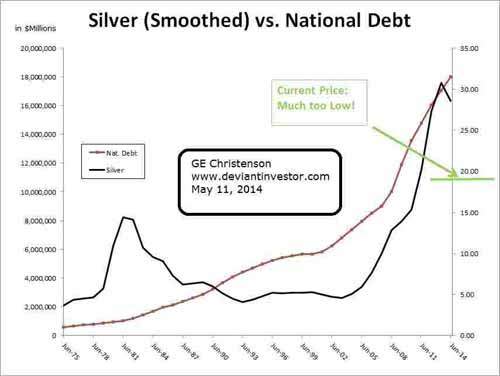

Die folgende Linie für den geglätteten Silberpreis weist eine Übereinstimmung von 0,75 mit den US-Staatsschulden auf. Übereinstimmung bedeutet nicht Begründung, aber massive Defizite schaffen kontinuierlich steigende Staatsschulden und das führt zu einem steigenden Geldangebot. Dieses "gedruckte Geld" findet seinen Weg in die Wirtschaft und sorgt für höhere Preise. Jede Familie weiß, dass die Nahrungsmittelpreise gestiegen sind, sich die Rohölpreise innerhalb von 15 Jahren nahezu verdreifacht haben und, nicht überraschend, die Preise von Silber und Gold ebenfalls wesentlich höher sind. Sie sind alle miteinander verbunden.

Die Blase bei Silber und Gold kommt - sie trat nicht 2011 ein. Stellen Sie sich auf stürmische Zeiten ein und höhere Silber- und Goldpreise in der Zukunft. Wann? Fragen Sie die Hochfrequenzhändler, JP Morgan, das Schatzamt oder warten Sie einfach, bis die Nachfrage das physische Angebot in relativ naher Zukunft übersteigt.

Vielleicht finden Sie auch Folgendes interessant:

• Silver, Gold, and What Could Go Wrong

• Silver Up & S&P Down

• das Interview von Deviant Investor auf Financial Survival Network

© GE Christenson

aka Deviant Investor

Dieser Artikel wurde am 14. Mai 2014 auf www.deviantinvestor.com veröffentlicht und exklusiv für GoldSeiten übersetzt.