Goldminenaktien im Finale eines zyklischen Dreifach-Bodens

05.06.2014 | Dr. Uwe Bergold

- Seite 2 -

Auch bei einer sehr langfristigen Betrachtung von über 80 Jahren (siehe hierzu bitte den Marktkommentar 07/2013), kehrte des Barron´s Gold Mining-Gold-Verhältnis, nach jeder Unter- oder Übertreibung immer wieder zu seinem mittleren neutralen Wert zurück (BGMI-GOLD-Ratio von 1,6 entspricht etwa einem XAU-GOLD-Ratio von 0,25). Auch das BGMI-GOLD-Ratio bewegt sich - wie das XAU-GOLD-Ratio - seit mehr als elf Monaten auf einem epochalen Unterbewertungsniveau von 0,5.Volumensentwicklung im Goldminensektor bestätigt die Akkumulationsphase

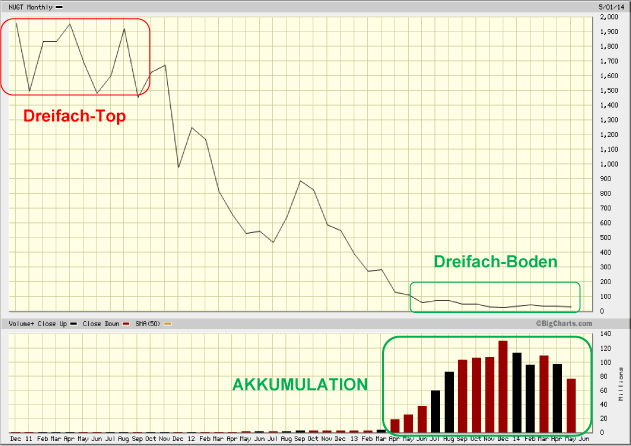

Abb. 3: Gold Miners Bull 3x Shares ETF von 12/2010 bis 05/2014

Quelle: www.bigcharts.com, bearbeitet von GR Asset Management GmbH

Quelle: www.bigcharts.com, bearbeitet von GR Asset Management GmbH

Nach einem abgeschlossenen Abwärtstrend und einer meist extrem fundamentalen Unterbewertung, kaufen in einer „Akkumulationsphase“ nur gut informierte, professionelle Großinvestoren. Sichtbar wird dies durch einen Volumensanstieg, der nicht mehr von fallenden Kursen begleitet wird. Die Kaufdruck der wenigen institutionellen Investoren (Smart Money), gleicht den Verkaufsdruck der vielen kapitulierenden Kleinanlegern aus. Diese Phase ist geprägt von enormer negativer Stimmung zum Marktsegment. Es herrscht quasi eine "soziale Aversion" (inkl. einer Verkaufspanik) zu diesem Segment.

Das gleiche gilt reziprok für eine "Distributionsphase". Die irrationale Gier, bei extrem überbewerteten Aktien, sorgt für eine "soziale Infektion" (inkl. einer Kaufpanik). Das Volumen steigt stark an und dies jedoch ohne begleitenden Kursanstieg. Die smarten Großinvestoren distributieren (verkaufen) in die euphorische Stimmung hinein und verhindern somit einen weiteren Kursanstieg. Die Massenmedien fungieren in solchen Trendwendephasen als Beschleuniger der "falschen" Emotionen. Je länger solche Phasen dauern, desto ausgeprägter verläuft der sich daraufhin anschließende Trend.

Betrachtet man in Abbildung 3 den, um den Faktor drei, gehebelten Goldminen-ETF (extrem spekulatives Goldmineninvestment), so erkennt man sofort die „Volumensexplosion“ ab April letzten Jahres. Dieser ETF wurde genau bei der zyklischen Goldminen-Topbildung (Dreifach-Top) kurz vor dem Jahreswechsel 2010/11 emittiert. Seitdem ist der Kurs, bei relativ konstantem Volumen, bis ins zweite Quartal 2013 gefallen.

Im Goldcrash-Monat April letzten Jahres begann das Volumen förmlich zu explodieren, ohne dass sich eine neue Abwärtsdynamik entwickelt hätte. Hier wird eindeutig akkumuliert und umverteilt von den "zittrigen" kleinen in die "starken" großen Hände. Sobald diese Akkumulation abgeschlossen ist, beginnt die neue zyklische Gold-&Silberminen-Hausse. Der den Edelmetallaktien übergeordnete Rohstoffaktiensektor hat diese Hausse vorlaufend bereits begonnen.

Goldpreismanipulation kommt von der Verschwörungsecke in die Öffentlichkeit

Nach jahrzehntelanger sogenannter Verschwörungstheorie "Der Goldpreis wird manipuliert", ist dieses Thema nun im Mainstream angelangt. Jedem langjährigen kritischen Investor sollte ja sowieso klar sein, dass kein Markt mehr frei von Eingriffen ist (planwirtschaftliche Exzesse im Zins-, Aktien- und Immobilienmarkt), und dass die Rohstoff- (Vorlauf auf Erzeuger- und Konsumentenpreise) und besonders die Goldpreisbildung (dementsprechend mit einer Hebelwirkung auch die Goldminenkursbildung) einen entscheidenden Einfluss auf die Inflationserwartung der Marktteilnehmer haben.

Wie sagte bereits der ehemalige FED-Chef Alan Greenspan: "Der Goldpreis stellt einen besseren Inflationsindikator dar als der Konsumentenpreisindex2. Deshalb ist es nicht verwunderlich, dass die Zentralbanken, deren primäre Aufgabe es ist, für Preisstabilität zu sorgen, an einem niedrigen Goldpreis interessiert sind. Ein steigender Goldpreis signalisiert eindeutig einen Kaufkraftverlust der Papierwährung, in der Gold gerade bewertet wird. Apropos Kaufkraftverlust:

Konnte man mit 100 EUR am 01.01.1999 (Beginn des Euro als Buchgeld in Europa) noch 12,7 g Gold kaufen, sind es aktuell gerade noch 3,3 g. Dies zeigt einen Inflationsverlust von zirka 75 (!) Prozent innerhalb der vergangenen 15 Jahre. Nicht Deflation ist das Problem für die Bürger, sondern Inflation (=versteckter Besteuerungsmechanismus, verursacht über Staatsverschuldung).

Wir haben bereits am 20.07.2002 (!), bei einem Goldpreis von 320 USD die Feinunze, in der Frankfurter Allgemeinen Zeitung (FAZ) auf diese Goldpreismanipulation hingewiesen. Zitat: "…Viele werden das emotional nicht durchstehen…denn Gold wird seiner Ansicht nach von Großanlegern `brutalst manipuliert` und unterliegt deshalb extremen Schwankungen…".