Stressbewältigungstherapie für Europas Banken

30.10.2014 | Ralf Flierl

Musterschüler und Sitzenbleiber

Musterschüler und SitzenbleiberAm Sonntag war Zeugnistag für die europäische Bankenlandschaft, mit dem groß angekündigten Bankenstresstest nahm die Europäische Zentralbank zum ersten Mal ihre neue Rolle als oberster Bankenkontrolleur war. Bereits ab November wird die EZB nun die oberste Regulierungsbehörde der Bankenbranche sein. Klar, dass sich die Zentralbanker daher erstmal ein Bild über die Lage machen wollten.

Doch eines war bereits vorher klar: Wirklich durchfallen darf keiner! Erwartungsgemäß fielen die Zeugnisse daher überwiegend positiv aus, nur 25 von 130 Banken wurde ein "Durchgefallen" attestiert. Diesen "Sitzenbleibern" werden für den Fall einer Krise Kapitallücken unterstellt.

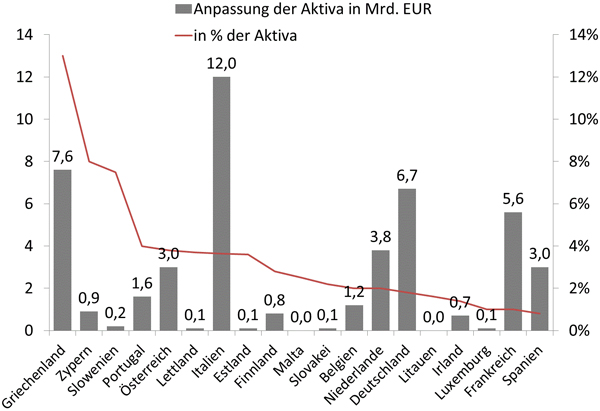

Das angewandte Prozedere war in knappen Worten beschrieben folgendes: Zunächst wurden die Aktiva analysiert, die Buchwerte wurden hier in Summe um rund 48 Mrd. EUR reduziert. Hier offenbaren insbesondere die italienischen Banken die größten Schwächen (siehe Chart).

Quelle: EZB

Hart traf es auch griechische, zypriotische, slowenische und portugiesische Banken, der Korrekturbedarf lag hier bei bis zu 13% der Aktiva. Im nächsten Schritt wurde die Eigenkapitalausstattung untersucht. Für bestimmte Level an "Stress" - was übersetzt so viel wie unruhige Zeiten an den Kredit- und Kapitalmärkten bedeutet - wurden die Auswirkungen auf das Eigenkapital analysiert.

Auch hier offenbarten italienische Banken die größten Schwächen, von den 25 kritischen Banken stammen acht aus Italien. Bei einer davon, der notorischen Krisenbank Monte dei Paschi di Siena, kommt die EZB sogar zu einem harten Fazit: Im Krisenfall würde diese ihr gesamtes Eigenkapital verlieren, die Bank wäre dann so gut wie sicher ein Kandidat für eine Rettungsaktion.

Ein Teil der Durchgefallenen hat bereits vorbereitend auf intensive "Nachhilfe" gesetzt - sprich Kapitalerhöhungen zur Stärkung der Kapitaldecke. Werden diese mit berücksichtigt, bleibt nur noch eine Kapitallücke von unter 10 Mrd. EUR.

Wozu das ganze Spiel

Cui bono? Wem nützt das Ganze also nun? Immerhin hat die Aktion angeblich mehrere hundert Millionen Euro gekostet. Der Stresstest ist primär zur Beruhigung, denn gelöst ist bislang nichts. Die Probleme werden sogar ständig größer. Denn das gesamte Bankensystem ist zum verlängerten Arm der Zentralbank geworden. Zinsen nahe Null ermöglichen den Banken risikolose Profite aus dem Erwerb von Staatspapieren.

Das "Quantitative Easing" findet in der Eurozone nicht in der Bilanz der EZB, sondern in den Bilanzen der einzelnen Banken statt - auch deshalb sind die Renditen aller Euro-Staatsanleihen seit 2012 deutlich zurückgegangen. Doch die Risiken dieser Positionen wurden im Stresstest natürlich nicht berücksichtigt, denn Staatsanleihen betrachten die Zentralbanker nach wie vor als risikolos. Sonst wäre es ja contra-produktiv für das Euro-Rettungsvorhaben geworden.

Die EZB kann mit dem Stresstest nun zunächst Aktivität beweisen, auch wenn dabei nichts Unerwartetes herauskam. Nutznießer sind natürlich auch die Banken, die den Stresstest bestanden haben - denn diese haben nun das hochoffizielle Siegel der EZB. Warum einige Banken trotz Monaten des Vorlaufs bislang kein frisches Kapital aufgenommen haben ist trotzdem klar: Auch weiterhin rechnen diese wohl mit einer sicheren Rettung.

Ein eindeutiges Indiz dafür: Anleihen der Monte dei Paschi di Siena, angeblich das kritischste Kreditinstitut unter den geprüften, notieren durch die Bank bei 100% des Nominalwertes. Die Gläubiger scheinen also bislang weiterhin zu glauben ungeschoren davon zu kommen - trotz "Sitzenbleibens" ihrer Bank.

"Systemrelevant"

Vor dem Hintergrund der Banken-Stresstests stellt sich eine fast schon philosophische Frage: Woher kommt eigentlich die extreme Sonderstellung die Banken im Wirtschaftsgeschehen heute haben? Denn schon der Umstand, dass derartige Stresstests nur für diese Branche als notwendig angesehen werden, spricht Bände. Vergleichbare Überprüfungen sucht man beim örtlichen Gemüsehändler bislang(!) jedenfalls vergeblich, obwohl dessen Ware nicht weniger bedeutsam für die Menschen ist.

Der springende Punkt: Banken wurden von der Politik als "systemrelevant" definiert und genau das führt auf die richtige Spur. Erstens, dass die Politik sich schützend vor diese Institute stellt, lässt darauf schließen, dass Banken im politischen Geschäft eine besondere Rolle spielen. Genauer gesagt, sie sind Teil jenes Getriebes, das die Schuldenwirtschaft der politischen Klasse überhaupt erst ermöglicht - etwa als Intermediär und Absatzkanal der staatlichen Schuldtitel. Zweitens lohnt es sich, den Begriff "System" zu hinterfragen, für das diese Branche so relevant sein soll. Das ist nämlich beileibe nicht die Marktwirtschaft, sondern das herrschende Geldsystem.

Erst die Kombination von Fiat Money und Fractional Reserve Banking erlaubt jene Geldschöpfungsorgien, mit denen sich die Notenbank zum großen Steuermann der Konjunktur aufschwingen will. Die politische Erfahrung der letzten Jahre zeigt zudem, dass der Staatskredit in einem solchen System scheinbar "unendlich" ist. Das wiederum - und damit schließt sich der Kreis - macht genau dieses System für die chronisch weit über ihre Verhältnisse lebende politische Klasse so besonders attraktiv und dessen große Spieler eben "systemrelevant".

© Ralf Flierl, Ralph Malisch

Quelle: Auszug aus Smart Investor Newsletter

Anmerkung GoldSeiten.de: Ein Teil unserer Leserschaft kennt Ralph Malisch auch als Moderator auf der von uns organisierten "Internationalen Edelmetall- & Rohstoffmesse", die in diesem Jahr am 7. und 8. November 2014 in München stattfindet. Freuen sie sich auf einen besonders spannenden Vortrag von Herrn Malisch! Den Titel und den gesamten Programmablauf finden Sie ab Anfang Oktober auf unserer Messe-Webseite.