Geht das? Aktien runter und Gold hoch

04.04.2015 | Claus Vogt

Zentralbankbürokraten können das Platzen von Spekulationsblasen nicht verhindern

Zentralbankbürokraten können das Platzen von Spekulationsblasen nicht verhindern Aktien runter, Gold hoch: Geht das überhaupt, werden Sie vielleicht fragen. Können Aktien denn fallen, solange die Zentralbanken die Gelddruckmaschinen heiß laufen lassen, werde ich immer wieder gefragt. Und wenn die Aktienkurse tatsächlich fallen sollten, werden sie dann nicht auch den Goldpreis mit nach unten ziehen, so wie es im Jahr 2008 der Fall gewesen ist?

Um die Antworten auf diese beiden wichtigen Fragen gleich vorwegzunehmen: erstens ja und zweitens nein.

Erstens: Die Geschichte hat gezeigt, dass alle Spekulationsblasen platzen und ihre verheerenden Folgen nicht zu verhindern sind, ganz gleich, was die Zentralbankbürokraten tun. Das war beispielsweise sowohl in den Jahren 2000 bis 2003 als auch 2007 bis 2009 der Fall. In beiden Episoden senkten die Notenbanken schon sehr früh und deutlich die Zinsen, um das Platzen der Blasen zu verhindern, scheiterten damit aber wie von mir vorhergesagt kläglich. Allerdings will sich heute niemand mehr daran erinnern.

Zweitens: Nach dem Platzen der Aktienblase des Jahres 2000 halbierte sich der US-amerikanische S&P 500 Index, während der Goldpreis gleichzeitig um mehr als 40% nach oben schoss. Auch diese Tatsache ist inzwischen ebenso in Vergessenheit geraten wie die in Theorie und Praxis bewiesene Wahrheit, dass mit der Gelddruckmaschine Wohlstand nicht geschaffen werden kann, sondern auf heimtückische und völlig verlogene Weise in großem Stile umverteilt und auch vernichtet wird.

Das Finanzgedächtnis ist sehr kurz

Das Finanzgedächtnis der meisten Menschen ist sehr kurz. Selten reicht es mehr als zwei Jahre zurück. Und wenn doch, dann erinnern sich die Anleger gewöhnlich nur noch an die Eigenarten des unmittelbar vorangegangenen Zyklus, nicht jedoch an weiter zurückliegende Episoden. Außerdem bleiben allzu oft lediglich die besonders aufregenden Zeiten im Gedächtnis haften. Und selbst diese werden meist noch verfälscht erinnert, da sich Wahrheit und Dichtung - beziehungsweise Propaganda - im Lauf der Zeit immer mehr vermischen.

All das sind völlig normale Prozesse. Sie lassen sich auf die Arbeitsweise des menschlichen Gehirns zurückführen und auf die Tatsache, dass der Mensch ein Herdentier ist. Nicht nur seine Meinungsbildung, sondern auch seine Erinnerung wird mehr oder weniger stark durch soziale Einflüsse geformt. Deshalb ist es gerade an den Finanzmärkten wichtig, mit möglichst objektiven Modellen und Indikatoren zu arbeiten, die es uns ermöglichen, den Tücken des Menschseins ein Schnippchen zu schlagen.

Wenn Sie mehr über das spannende und wichtige Thema Börsenpsychologie wissen wollen, sollten Sie unbedingt unsere Krisensicher Investieren Themenschwerpunkt-Ausgabe "Börsenpsychologie und Behavioral Finance" kennen, die jeder unserer Leser als Teil unseres Begrüßungspakets erhält.

Machtlose Zentralbankbürokraten: Ein Chart sagt mehr als tausend Worte

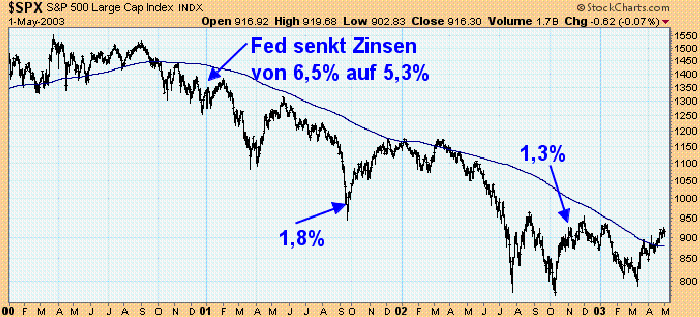

Die folgenden beiden Charts demonstrieren Ihnen das hier Gesagte. Der erste Chart zeigt den heftigen Kursrückgang des S&P 500 von 2000 bis 2003 und einige der Zinssenkungen der US-Zentralbankbürokraten während dieses Zeitraums.

Wie Sie sehen, fand die erste Zinssenkung des damaligen Zyklus‘ bereits im Januar 2001 statt. Konkret nahm die Fed die kurzfristigen Zinsen zunächst von 6,5% auf 5,3% zurück. Der Aktienindex notierte zu diesem Zeitpunkt nur rund 12% unter seinem damaligen Allzeithoch. Bis September 2001 wurden die Zinsen weiter bis auf 1,8% gesenkt. Dennoch konnten weder die Baisse noch die Rezession verhindert werden.

S&P 500 und Zinssenkungen der Fed, 2000 bis 2003

Trotz massiver Zinssenkungen konnte das Platzen der Blase nicht verhindert werden.

Quelle: StockCharts.com

Quelle: StockCharts.com