In der Frühphase einer Hausse wird das meiste Geld verdient - Tanz auf dem Vulkan bei Aktien und Renten

23.07.2016 | Claus Vogt

Die Hausse im Edelmetallsektor ist noch jung

Die Hausse im Edelmetallsektor ist noch jung In den vergangenen Monaten kam es an den Edelmetallmärkten zu einer bedeutenden Trendwende nach oben, über die ich Sie hier ausführlich und Schritt für Schritt informiert habe. Die neue Hausse begann bei Gold, setzte sich bei Silber fort und erreichte schließlich auch Platin, so dass ich meinen Lesern nacheinander zum Kauf dieser drei Edelmetalle raten konnte.

Der von mir Ende April empfohlene Silber-ETC ist seither um 20% gestiegen, und beim Platin-ETC können Sie sich auch schon über einen Kursanstieg von 14% freuen. Noch sehr viel höhere Buchgewinne von bis zu 140% zeigen die von mir empfohlenen Edelmetallaktien. Durch das langsame Nachziehen unserer Stop-Loss-Kurse haben sich die Leser meines Börsenbriefes Krisensicher Investieren inzwischen bereits bei mehreren Positionen Gewinne von 50% und 60% gesichert.

Große Chancen bei den Edelmetallen

Trotz dieser hohen Kurssteigerungen spricht nach wie vor alles dafür, dass sich die Edelmetallmärkte erst in der Frühphase einer neuen Hausse befinden. Falls Sie sich bisher noch wenig mit Edelmetallen und Minenaktien befasst haben oder aus anderen Gründen nicht ausreichend investiert sind, dann sollten Sie diese bullishe Botschaft zum Anlass nehmen, sich jetzt etwas intensiver dem Edelmetallsektor zuzuwenden. Das beste Chance-Risiko-Verhältnis finden Sie nämlich am Beginn bzw. in der Frühphase einer Hausse, während die Risiken umso höher werden, je länger eine Hausse dauert.

Paradoxerweise wird diese einfache Grundregel von den meisten Anlegern regelrecht mit Füßen getreten. Typischerweise sind sie nämlich in der Frühphase einer Hausse sehr skeptisch und wagen den Einstieg nicht. Erst am Ende einer Hausse, wenn die Risiken sehr groß geworden sind, werden sie dann mutig und kaufen, ohne an das große Verlustpotenzial zu denken. Diesen geradezu klassischen Fehler sollten Sie unbedingt vermeiden, wenn Sie als Anleger dauerhaft Erfolg haben möchten.

Als Privatanleger sind Sie im Vorteil gegenüber institutionellen Anlegern

Im Unterschied zu den meisten institutionellen Investoren haben Sie als Privatanleger zwei unschätzbare Vorteile, die Sie unbedingt nutzen sollten: Erstens müssen Sie nicht immer investiert sein. Wenn die Risiken zu groß geworden sind, können Sie sich also den Luxus leisten, die Position eines interessierten Zuschauers einzunehmen. Zweitens können Sie aus der Fülle der Märkte gezielt diejenigen auswählen, die gerade ein attraktives Chance-Risiko-Verhältnis aufweisen. Die andern, hoch riskanten Märkte können Sie hingegen ganz entspannt links liegen lassen.

Zu den sehr attraktiven Bereichen gehört im Moment übrigens nicht nur der Edelmetallsektor. In den vergangenen Wochen gab es auch klare Kaufsignale für verschiedene Agrarrohstoffe. Und inzwischen deutet sich auch bei anderen Rohstoffen eine Trendwende an, so dass es hier in nächster Zeit wahrscheinlich ebenfalls zu hervorragenden Kaufgelegenheiten kommen wird.

.

Extreme Risiken an den Aktien- und Rentenmärkten

Während sich Ihnen derzeit im Edelmetallsektor und bei diversen Rohstoffen sehr attraktive Chancen präsentieren, zeigt sich an den Aktien- und Rentenmärkten ein ganz anderes Bild. Die Aktienmärkte sind extrem überbewertet, und die Rentenmärkte bestehen aus Sicht eines konservativen Anlegers eigentlich nur noch aus Risiken, denen keinerlei Chancen mehr gegenüberstehen.

Durch die Nullzinspolitik der Zentralbanken ist es hier zu einem paradoxen Wandel gekommen: Die einstmals konservativen Rentenmärkte kommen nur noch für sehr risikofreudige Spekulanten in Frage, die kurzfristig orientiert sind und nach der Greater Fool-Strategie agieren. Das heißt, sie kaufen absurd bewertete Anleihen ausschließlich in der Hoffnung, später einen Dümmeren zu finden, der einen noch höheren Preis zu zahlen bereit ist. Eine Zeit lang kann das gutgehen. Aber längerfristig sind erhebliche Verluste garantiert.

Jeder von diesen Profis weiß das natürlich und ist sich voll und ganz darüber im Klaren, dass er es an den Aktien- und Rentenmärkten mit höchst gefährlichen Spekulationsblasen zu tun hat, die mit großem Getöse und schwerwiegenden Folgen platzen werden. Aber jeder dieser institutionellen Anleger hofft darauf, smart genug zu sein, um kurz vor dem Platzen der Blase aussteigen zu können – was aber gewissermaßen per Definition nur sehr wenigen Glücklichen gelingen kann. Am Ende des Tages muss es zwingend jemanden geben, der die rote Laterne hält und große Verluste macht. Stellen Sie sicher, dass Sie nicht dazugehören.

Platin steigt auf ein neues Jahreshoch

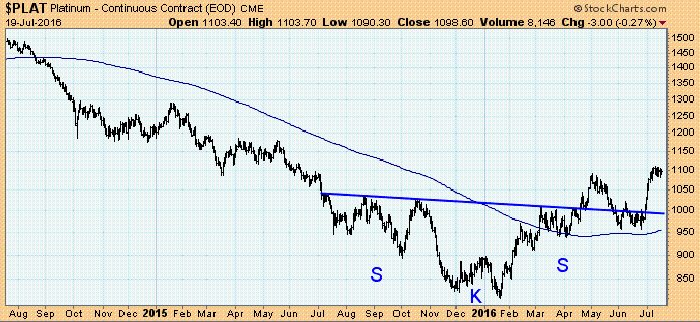

Daher setzen Sie jetzt lieber auf attraktivere Investments. Der folgende Chart zeigt Ihnen die Entwicklung des Platinpreises. Er steht beispielhaft für einen Markt, der sich am Beginn einer Hausse befindet.

Zunächst kam es zu einer Bodenbildung in Form einer Schulter-Kopf-Schulter-Formation (S-K-S). Ende April fand dann der Ausbruch nach oben statt, gefolgt von einem Test der Unterstützungszone im Bereich der bis dahin schon leicht steigenden 200-Tage-Durchschnittslinie. Jetzt ist Platin auf ein neues Jahreshoch gestiegen, womit die neue Hausse aus charttechnischer Sicht bestätigt wird.

Platin in der Frühphase einer Hausse: Platinpreis pro Unze in $, 2014 bis 2016

Der Anstieg auf ein neues Jahreshoch bestätigt den Beginn einer Platinhausse, die durch einen Schulter-Kopf-Schulter-Boden angekündigt wurde.

Quelle: StockCharts.com

Quelle: StockCharts.com

An diesem Beispiel sehen Sie, dass es neben den hochriskanten allgemeinen Aktien- und Rentenmärkten auch Bereiche gibt, die Ihnen höchst lukrative Kaufgelegenheiten bieten. In meinem Börsenbrief Krisensicher Investieren mache ich meine Leser ganz bewusst auf solche attraktiven Chancen aufmerksam.

Selbst wenn Sie - aus welchen Gründen auch immer - unbedingt in die Spekulationsblasen an den Renten- und Aktienmärkten investieren wollen, sollten Sie aus Gründen der Risikostreuung über den Tellerrand eines 0-8-15-Depots aus Aktien und Renten hinausschauen. Wenn Sie mehr über die Chancen abseits der ausgetretenen Pfade erfahren möchten, bestellen Sie noch heute meinen Börsenbrief Krisensicher Investieren zum Kennenlernen 30 Tage kostenlos.

P.S.: "Wieviel kostet uns die Flüchtlingskrise?" Diese wichtige Frage beantworten wir ausführlich in unserer aktuellen Themenschwerpunkt-Ausgabe.

© Claus Vogt

www.krisensicherinvestieren.com

Wenn Sie wissen möchten, wie Sie Ihr Vermögen in diesen Zeiten bewahren und vermehren, dann lesen Sie unseren Börsenbrief Krisensicher Investieren mit Claus Vogt und Roland Leuschel - kritisch, unabhängig und konträr. Testen Sie jetzt unseren Börsenbrief Krisensicher Investieren 30 Tage lang kostenlos.