Gold mit weiteren Risiken - 400 USD möglich

16.09.2006 | Stefan Salomon

Ein Abbau von Longpositionen wurde in den letzten Gold-Analysen im Juni und Juli 2006 empfohlen. Der Monatschart zeigte im Mai ein potentielles Trendwendesignal, einen shooting star. Dieser wurde auch im Juni bestätigt. Anschließend wurde zwar noch eine Gegenbewegung bis max. 675 USD erwartet, eine solche Gegenbewegung stellte aber nur eine Gelegenheit dar, um Longpositionen auf höherem Niveau abzustoßen. Die aktuelle Entwicklung unterstützt nun die bisherige Annahme, dass nach einer etwa 2-4 Monate andauernden Seitwärtsbewegung der Goldpreis unter die Räder kommt und mit deutlichen Abgaben gerechnet werden muss. Die Aussichten:

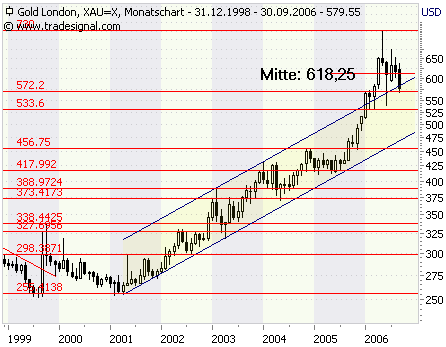

Ein Abbau von Longpositionen wurde in den letzten Gold-Analysen im Juni und Juli 2006 empfohlen. Der Monatschart zeigte im Mai ein potentielles Trendwendesignal, einen shooting star. Dieser wurde auch im Juni bestätigt. Anschließend wurde zwar noch eine Gegenbewegung bis max. 675 USD erwartet, eine solche Gegenbewegung stellte aber nur eine Gelegenheit dar, um Longpositionen auf höherem Niveau abzustoßen. Die aktuelle Entwicklung unterstützt nun die bisherige Annahme, dass nach einer etwa 2-4 Monate andauernden Seitwärtsbewegung der Goldpreis unter die Räder kommt und mit deutlichen Abgaben gerechnet werden muss. Die Aussichten: Monatschart Gold

Aus Sicht des Monatscharts wurde eine volatile Pendelbewegung zwischen ca. 533 und 675 USD als wahrscheinlich nach einem shooting star im Mai 06 angesehen - mit dem Risiko, nach Abschluß dieser Phase Kurseinbußen zu erleiden mit Test und Break des Aufwärtstrends. Dieser Aufwärtstrend verläuft derzeit bei ca. 490 USD. Denn die Mai-Kerze zeigt einen ausgeprägten shooting star, der auch im Juni mit einem Monthly-Close unter dem Tief des shooting star als Trendwendesignal bestätigt wurde. Der bisherige starke Aufwärtstrend und die hieraus vertrauenserweckende positive Grundhaltung einer Masse von Anlegern vermochte zwar bis Anfang September den Goldpreis stabil auf dem Niveau oberhalb der 600 USD zu halten, mit der aktuellen Entwicklung wächst jedoch das Risiko, dass der Goldpreis in seinen Aufwärtstrendkanal zurückfällt und der vorherige starke Anstieg nach Ausbruch über die Rückkehrlinie des Aufwärtstrendkanals ein Fehlsignal darstellt. Insofern besteht bei einem Monthly-Close unter der Unterstützung von 572 USD das hohe Risiko eines Testes des aktuell bei ca. 490 USD verlaufenden Aufwärtstrends und eines Breaks desselben. Die Annahme eines daher einzukalkulierenden Breaks des Aufwärtstrends erlaubt somit ein Kursziel von ca. 400 USD entsprechend der nach unten abgetragenen Schwankungsbreite des Aufwärtstrendkanals.

Eine positive Variante bleibt noch als Alternativ-Szenario bestehen - die aktuellen Rückgänge bis Mitte September als auch die Rückgänge im Juni stellen lediglich eine Bereinigung des Marktes dar nach dem starken Anstieg. Nach dieser Konsolidierung und Pullback an die Rückkehrlinie des nach oben verlassenen Aufwärtstrendkanals bestünde die Chance auf eine dynamische Fortsetzung, sofern keine nachhaltige Rückkehr in den zuvor verlassenen Aufwärtstrendkanal erfolgt. Ein solches positives Szenario ist derzeit aber unwahrscheinlicher als das oben skizzierte negative Szenario.

Denn ein erfolgreicher Ausbruch nach oben aus einem langfristigen Aufwärtstrendkanal ist i.d.R. selten und stellt in der Mehrzahl der Fälle eine Übertreibung dar - ausgelöst durch eine Euphorie einer Masse von Anlegern, der anschließend eine deutliche Ernüchterung mit einer Untertreibung folgt. Ein erstes positives Signal würde sich bei Monthly-Close deutlich oberhalb der Mitte der langen weißen Kerze vom April bei 618,25 USD in Verbindung mit einem Break des aktuellen Septemberhochs bei 640 USD zeigen.

Gold - Linienchart

Der Goldpreis aus langfristiger Sicht. Der steile Aufwärtstrend seit Anfang 2001 hat zu einer möglichen Übertreibung und Euphorie geführt. Der Ausbruch aus dem Aufwärtstrendkanal deutet dieses an - ein sehr kritisches Signal wird bei nachhaltigem Rebreak der Rückkehrlinie ausgelöst mit dem Risiko einer folgenden Untertreibung. Erst ein neuerlicher Anstieg über die letzten Hochs würde eine Fortsetzung der Goldpreis-Rallye anzeigen. (Chart: Datenfeed der www.BSB-Software.de)

Wochenchart Candles linear

Der Wochenchart ist negativ zu beurteilen. Seit dem Hoch im Mai bei ca. 730 USD zeigen sich größtenteils schwarze Wochenkerzen, lediglich die Abfolge von drei weißen Kerzen Ende Juni bis Mitte Juli in Verbindung mit den vorherigen Lunten im Juni zeigt eine Stabilisierung an. Seitdem verzeichnet der Goldpreis jedoch stets tiefere Zwischenhochs und einen intakten Abwärtstrend. Auch in der nunmehr abgelaufenen Handelswoche hat der Goldpreis ein Verkaufssignal generiert mit einem Weekly-Close unter dem letzten Tief (ca. 602 USD). Ein Test des Niveaus der langen Lunten vom Juni 06 ist zu erwarten. Damit verbunden ist auch das Risiko eines nachhaltigen Rückfalles in den zuvor Anfang 2006 nach oben verlassenen Aufwärtstrendkanal mit den oben im Monatschart beschriebenen Risiken.

Letztlich zeigen mehr Hinweise auf einen weiterhin fallenden Goldpreis hin als auf eine dynamische Gegenbewegung. Nur eine schnelle Rückkehr über die Marke von 602 USD per Weekly-Close UND in Folge ein Break des kurzfristigen, seit Mai bestehenden Abwärtstrend würde eine deutliche Verbesserung des Chartbildes zur Folge haben. (Chart: Datenfeed der www.BSB-Software.de)

Tageschart Gold

Der Tageschart zeigt in den letzten vier Tagen zwar eine leichte Verringerung der Abwärtsdynamik an, auch konnte sich der Goldpreis am Freitag an der Unterstützung bei ca. 572 USD stabilisieren und vom Tagestief erholen, auf Grund der vorwiegenden schwarzen Tageskerzen mit nur vereinzelten weißen, kleinen Kerzen ist aber von weiterem Abgabedruck im Markt auszugehen. Die letzten zwei Tage bilden ein low-price harami, eine Trendfortsetzungsformation. Eine kurze Pause in der Abwärtsbewegung ist auf Grund des Musters anzunehmen, letztlich besteht aber ein hohes Risiko, auch die 572 zu knacken und an die Marke von 540 USD zu fallen. Eine wesentliche Verbesserung ergäbe sich aus kurzfristiger Sicht bei Rebreak der 602 USD per Daily-Close - der kurzfristige, seit Mitte Juli laufende Abwärtstrend stellt dann ein erstes Kursziel dar.

Goldpreis und Inflationsrate

Auch die fundamentalen Faktoren lassen einen neuerlichen Goldpreis eher als unwahrscheinlich gelten. Die Inflationsrate ist weiterhin auf einem niedrigen Niveau, auch wenn die Inflationsrate sowie die Inflationserwartungen in den letzten Jahren angestiegen sind. Denn im Gegensatz zu den historischen Höchstständen im Gold Ende der 70er Jahre liegt die Inflationsrate heute deutlich unter den Inflationsraten, die Ende der 70er Jahre vorherrschten (siehe unteren Chart). Gold als "Sicherheitshafen" hat damit keinen sonderlichen Wert. Auch darf als fraglich erscheinen, ob die physische Nachfrage nach Gold ansteigen wird.

Gold wurde noch vor 20-30 Jahren als "Inflationsschutz" von einer Kriegsgeneration gehalten und gespart - die heutige Anlegergeneration sieht in Gold dagegen eher ein spekulatives Objekt und weniger eine "Kriegswährung" - und wird sich bei stagnierenden oder gar fallenden Kursen auch schneller vom Gold trennen. Die Preisentwicklung hat zudem stets einen Einfluss auf die private Nachfrage in der Schmuckindustrie - in der Regel haben steigende Preise stets zu einer Abnahme der Nachfrage geführt. Und die Schmuckindustrie ist und bleibt der größte Abnehmer von Gold weltwelt mit einem Anteil von über 70%. Ein weiteres Signal für eine mögliche Übertreibung im Goldmarkt ist die deutliche Zunahme der privaten Nachfrage nach Barren und Goldmünzen im letzten Jahr um rund ein Viertel.

Chart: Goldpreis und Inflationsrate in den USA sowie Inflationserwartung (Uni Michigan) - Quelle: www.markt-daten.de)

Fazit

Nach einer Übertreibung nach oben Anfang 2006 in Form eines Ausbruches aus dem seit 2001 bestehenden Aufwärtstrendkanal besteht nun das Risiko deutlich fallender Kurse und einer Untertreibung nach unten in den nächsten Monaten. Ein erstes Signal für einen weiterhin dynamisch fallenden Goldpreis ergibt sich bei Monthly-Close unter 572 USD oder bei Weekly-Close unter 540 USD. Ausgehend von einem starken Trendwendesignal, einem shooting star im Mai im Monatschart sowie weiteren Verkaufssignalen im Wochenchart besteht eine hohe Wahrscheinlichkeit für das negative Szenario. Nur eine schnelle Erholung über die Anfang dieser Woche gebrochene Marke bei ca. 602 USD und in Folge einem Anstieg über die seit Mai bestehende Abwärtstrendlinie würde das negative Szenario abschwächen und eine aussagekräftige Entspannung mit sich bringen.

Anmerkung: Die Analysen dienen nicht als konkrete Handelsempfehlung. Eine Haftung für Vermögensschäden ist ausgeschlossen.

© Stefan Salomon