Die immensen Goldschulden der USA

24.04.2017 | Egon von Greyerz

- Seite 2 -

Seit 1970 hatten die Vereinigten Staaten jedes Jahr ein Handelsbilanzdefizit, mit Ausnahme der Jahre 1972 und 1974. In den 29 Jahren bis 1999 ist auf diese Weise ein kumulatives Defizit von 2 Billionen US-Dollar entstanden. Danach ist diese Summe regelrecht explodiert: Zwischen 1999 und 2017 haben die USA ein kumulatives Außenhandelsdefizit von 12 Billionen Dollar angehäuft.Nur wenige Menschen wissen, was ein Handelsdefizit von 12 Billionen Dollar eigentlich bedeutet. Kommen wir also zurück zu Gold. In einer ehrlichen Welt mit ehrlichen Währungen werden Schulden mit echtem Geld bezahlt. Echtes Geld kann nicht nach Belieben gedruckt werden, sondern repräsentiert den Wert von Gütern und Dienstleistungen. Sagen wir, die US-Bürger arbeiten einen Monat lang und produzieren dabei Güter und Dienstleistungen im Wert von 1,5 Billionen Dollar.

Wenn die Regierung gleichzeitig nur eine Taste zu drücken braucht, um innerhalb einer Millisekunde die gleiche Summe an neuem Geld zu schöpfen, ist dieses Geld wertlos, denn sie hat nichts hergestellt und keine echte Dienstleistung erbracht. Aus diesem Grund leben die Vereinigten Staaten und der Rest der Welt von geborgter Zeit.

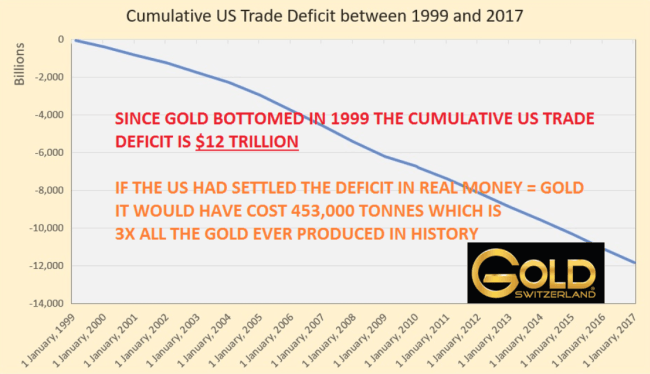

Welche Konsequenzen würden sich nun aus einem soliden Währungssystem ergeben, in dem Schulden mit echtem Geld beglichen werden? Das Außenhandelsdefizit geriet ab 1999 außer Kontrolle. Das war zugleich auch das Jahr, in dem der Goldpreis bei 250 Dollar einen Boden bildete. Das Handelsdefizit von 12 Billionen Dollar, das sich seitdem aufsummiert hat, ist leichter zu verstehen, wenn man es in Gold misst. Bis 1971 wäre die US-Regierung schließlich verpflichtet gewesen, ihre Schulden auf Wunsch der Kreditgeber in Gold zu begleichen. Der durchschnittliche Goldpreis seit 1999 liegt bei 819 Dollar je Unze. Bei diesem Preis entspricht das US-Außenhandelsdefizit von 12 Billionen Dollar 453.000 Tonnen Gold.

Wer US-Dollar oder US-Anleihen besitzt, wird mit leeren Händen dastehen

Die USA besitzen angeblich mehr als 8.000 Tonnen Gold. In Wirklichkeit ist es wahrscheinlich weniger als die Hälfte dessen. Alles Gold, das in der Geschichte jemals gefördert wurde, wird auf 170.000 Tonnen geschätzt. Wenn die Vereinigten Staaten ihre leichtfertigen Ausgaben und Einkäufe auf der ganzen Welt in Gold bezahlen müssten, bräuchten sie dazu das 2,7-fache sämtlichen jemals produzierten Goldes. Die US-Regierungen haben jedoch eine viel praktischere Methode gefunden: Sie drucken wertlose Papierfetzen in Form von Dollarnoten und Staatsanleihen und nennen sie "Geld".

Das ist ein offenkundiges Ponzi-System und der blanke Betrug. Die Konsequenz wird sein, dass all diejenigen, die US-Dollar oder US-Staatsanleihen besitzen, letztlich mit nichts als wertlosen Papierscheinen dastehen. Alle Ponzi-Systeme enden auf diese Weise. Das ist das garantierte Endergebnis des aktuellen sogenannten Währungssystems. Die Regierungen, Notenbanken und Banker haben die Weltwirtschaft mit ihren Entscheidungen der letzten 100 Jahre zugrunde gerichtet. Die große Mehrheit hat davon nicht die geringste Ahnung, denn den meisten Menschen ist nicht bewusst, dass ihr Auto oder ihr iPhone nicht das Produkt echter Arbeit, sondern vielmehr das Ergebnis eines Ponzi-Systems ist.

Die Frage ist also nicht, ob dieses System versagen wird, sondern wann. Die wahrscheinlichsten Auslöser sind der US-Dollar und die Anleihemärkte, insbesondere der Markt für Schuldpapiere mit langer Laufzeit. Die Rendite der 10-jährigen US-Treasuries hat im Juli letzten Jahres einen Boden gebildet und befindet sich mittlerweile in einen starken Aufwärtstrend, in dessen Verlauf sie künftig mindestens die niedrigen zweistelligen Werte der 1970er und 1980er Jahre erreichen wird. Noch wahrscheinlicher ist allerdings, dass die Schuldtitel der US-Regierung völlig wertlos werden und die Renditen ins Unendliche steigen.

Der Dollarkurs befindet sich seit den frühen 1970ern in einem langfristigen Abwärtstrend. In den letzten Jahren hat er sich zwar etwas stärker entwickelt, aber nun scheint die Aufwärtskorrektur vorüber zu sein. 2017 werden wir voraussichtlich einen deutlichen Rückgang der US-Währung erleben.

Gold und Silber erneut im Aufwärtstrend

Der Goldpreis hat das Gelddrucken und die Währungsentwertung seit 1971 zum Teil widergespiegelt, indem er auf das 35-fache gestiegen ist. Silber ist heute dagegen nur zehnmal so teuer wie damals. Der Hauptgrund für den relativ geringen Anstieg des Gold- und insbesondere des Silberpreises ist die permanente Manipulation der Kurse an den Terminmärkten. Ohne diese wären die Edelmetallpreise heute um ein Vielfaches höher. Der Markt für Papiergold und -silber kann allerdings jederzeit zusammenbrechen und sobald das passiert, wird der Preis für physisches Gold und Silber explodieren, während die Papierkontrakte ihren Wert verlieren.

Der nächste Aufwärtstrend an den Edelmetallmärkten hat höchstwahrscheinlich begonnen und wir könnten schon naher Zukunft den Anstieg des Goldpreises auf 1.350 $ beobachten, während der Silberpreis auf deutlich über 20 $ klettert. Ich wäre nicht einmal überrascht, wenn wir noch in diesem Jahr neue Allzeithochs erleben würden.

Investoren, die die Rolle der Edelmetalle verstehen, kaufen sie jedoch nicht, um damit Investmentprofite zu erzielen. In einer Zeit, in der die Risiken innerhalb des globalen Finanzsystems größer sind als je zuvor in der Geschichte, empfiehlt es sich, Gold und Silber in erster Linie als Mittel zur Bewahrung und Absicherung der eigenen Rücklagen zu kaufen. Es gibt ganz einfach keine bessere Möglichkeit, um Vermögen vor all den finanziellen und wirtschaftlichen Risiken zu schützen, als physisches Gold und Silber.

© Egon von Greyerz

Matterhorn Asset Management AG

www.goldswitzerland.com

Dieser Artikel wurde am 30.03.2017 auf www.goldswitzerland.com veröffentlicht und exklusiv für GoldSeiten übersetzt.