Ölmarkt schaut gespannt auf die Wahlen im Iran

19.05.2017 | Eugen Weinberg

Energie

EnergieDer Fokus der Marktteilnehmer richtet sich heute nicht auf die OPEC, sondern auf den Iran. Dort findet die erste Runde der Präsidentschaftswahlen statt. Sollte keiner der Kandidaten eine absolute Mehrheit erreichen, gibt es in einer Woche eine Stichwahl zwischen den beiden Kandidaten mit den meisten Stimmen. Der Ausgang der Wahl könnte große Auswirkungen auf den Ölmarkt haben. Aussichtsreichste Kandidaten sind der reformorientierte Amtsinhaber Hassan Ruhani und der Kandidat des erzkonservativen Klerus, Ebrahim Raeissi.

Sollte Ruhani im Amt bestätigt werden, dürfte sich die moderate Öffnung des Landes fortsetzen. In diesem Falle dürften westliche Investitionen in den nächsten Jahren zu einem merklichen Anstieg der iranischen Ölproduktion führen, analog zum Nachbarland Irak. Dieser konnte seine Ölproduktion innerhalb von drei Jahren um 1,5 Mio. Barrel pro Tag steigern.

Der Atomdeal mit den Weltmächten stünde dann ebenfalls nicht zur Disposition. Ganz anders wäre es hingegen, sollte Raeissi zum neuen Präsidenten gewählt werden. Dieser hat sich wiederholt kritisch zum Atomabkommen geäußert, was er mit US-Präsident Trump gemein hat. In diesem Falle stünde das Abkommen in der jetzigen Form auf der Kippe.

Neue Sanktionen der USA und des Westens wären dann sehr wahrscheinlich, die das Ölangebot aus dem Iran schon kurzfristig beeinträchtigen könnten. Notwendige Investitionen in die marode Ölinfrastruktur des Landes würden dann ebenfalls ausbleiben, was auch langfristig das Ölangebot aus dem Iran einschränken würde. Ein Sieg Raeissis würde daher zu einem merklichen Ölpreisanstieg führen.

Edelmetalle

In einem von hoher Risikoaversion geprägten Marktumfeld legte der Goldpreis gestern zunächst weiter auf 1.265 USD je Feinunze zu. Ein sich etwas erholender US-Dollar führte aber am Nachmittag zu Gewinnmitnahmen, welche den Goldpreis unter 1.250 USD drückten. Dennoch ist Gold derzeit offenbar wieder als sicherer Hafen gefragt. Dabei sind nicht nur die Aktienmärkte und Anleiherenditen im Zuge der jüngsten politischen Geschehnisse in den USA weiter gefallen.

Der VIX-Index, das Schwankungsbarometer für den S&P 500-Aktienindex, ist in den letzten beiden Tagen nach oben gesprungen, was die Unsicherheit der Marktteilnehmer widerspiegelt. Vor gut einer Woche lag der VIX-Index noch auf dem tiefsten Stand seit Ende 1993. Wie von uns gemutmaßt, stellte dies die Ruhe vor dem Sturm dar (siehe TagesInfo Rohstoffe vom 10. Mai). Darüber hinaus rechnet der Markt nur noch mit einer Wahrscheinlichkeit von ca. 70%, dass die US-Notenbank Fed auf ihrer nächsten Sitzung Mitte Juni die Zinsen anhebt.

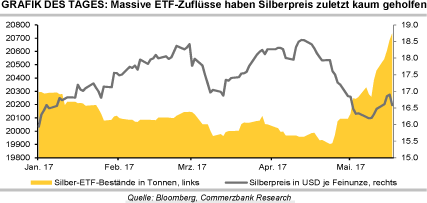

Trotz der Verluste hielt sich Gold gestern besser als die anderen Edelmetalle, die von den Industriemetallen mit nach unten gezogen wurden. Am stärksten unter Druck stand dabei erneut Palladium. Im Falle von Silber überkompensierte der Sog der Industriemetalle hohe Zuflüsse in die ETFs. Seit Monatsbeginn sind den Silber-ETFs durchschnittlich fast 50 Tonnen pro Tag zugeflossen (642 Tonnen insgesamt).

Bei den Platin-ETFs gab es seit Monatsbeginn Zuflüsse von gut 86 Tsd. Unzen. Dagegen verzeichneten die Palladium-ETFs leichte Abflüsse und die Bestände der Gold-ETFs blieben nahezu unverändert.

Industriemetalle

Die Metallpreise standen gestern zeitweise stark unter Druck. Offenbar wird der Hype um den US-Präsidenten Trump weiter ausgepreist, nachdem sich die Skandalmeldungen über ihn häufen. Die Zweifel werden immer größer, dass Trump seine großspurig angekündigten Infrastrukturinvestitionen umsetzen kann. Daher ziehen sich wohl auch die spekulativen Finanzinvestoren aus den Metallmärkten weiter zurück.

Der Zinnpreis hat sich gestern den teilweise starken Preisrückgängen der anderen Industriemetalle lange widersetzt. Mit knapp 20.500 USD je Tonne handelte er auf einem 2-Monatshoch. Auftrieb gab wohl das Überschreiten der charttechnisch wichtigen 200-Tage-Linie, das in diesem kleinen Markt zu technisch bedingten Anschlusskäufen geführt hat.

Unterstützt wird der Preis daneben schon seit Wochen durch den starken Abbau der LME-Vorräte. In den letzten drei Monaten wurden die Zinnbestände in den Lagerhäusern der LME um zwei Drittel reduziert. Mit nur noch 2.020 Tonnen liegen sie aktuell auf dem niedrigsten Niveau seit Juli 1989.

Der Lagerabbau sollte nun aber bald beendet sein, da die Zahl der gekündigten Lagerscheine zuletzt ebenfalls deutlich gefallen ist. Es wird also derzeit nicht mehr viel Material zur Auslieferung angefordert. Ein Teil der LME-Zinnvorräte dürfte in die Lagerhäuser der SHFE geflossen sein, denn der Abbau erfolgte fast ausschließlich in asiatischen LME-Lagerhäusern (Malaysia und Singapur). Die SHFE-Zinnbestände wurden seit Mitte Februar um 1.280 Tonnen aufgebaut.

Agrarrohstoffe

Der Sojabohnenpreis verlor gestern 3% und fiel auf ein 5-Wochentief von 942 US-Cents je Scheffel. Hauptbelastungsfaktor war der gestrige Absturz des Brasilianischen Real, der zeitweise 8% verlor, was dem größten Tagesverlust seit Januar 1999 entsprach. Damit wurden zugleich alle Währungsgewinne seit Jahresbeginn wieder rückgängig gemacht. Auslöser hierfür waren Korruptionsvorwürfe gegen Präsident Temer, der erst vor einem Jahr die des Amtes enthobene Vorgängerin Rousseff abgelöst hatte.

Brasilien steht somit eine erneute das Land lähmende politische Krise ins Haus. Der Reformprozess würde zum Stillstand kommen und die Wirtschaftsaktivität wieder bremsen. Die Notenbank würde wohl ihren Leitzins nicht mehr senken können, was wiederum schlecht für die Wirtschaft wäre. Der Real dürfte sich daher kaum schnell erholen, was auf den Preisen für wichtige brasilianische Exportgüter lasten würde. Hierzu zählen neben Sojabohnen auch Mais, Zucker, Kaffee und Eisenerz.

Brasilien steht für gut 20% der weltweiten Exporte von Mais, gut 40% der weltweiten Exporte von Sojabohnen, etwa 50% der weltweiten Exporte von Zucker und gut ein Viertel der weltweiten Exporte von Kaffee. Der schwache Real entlastet die Kostenbasis der heimischen Produzenten und macht brasilianische Ware auf dem Weltmarkt attraktiver. Die USA als wichtigster konkurrierender Anbieter von Mais und Sojabohnen drohen dadurch Marktanteile zu verlieren, zumal gerade rekordhohe Ernten aus Brasilien auf den Markt drücken.