Wie verhält sich Gold bei epochalen Bewertungsanomalien?

06.06.2017 | Dr. Uwe Bergold

Der Eingriff der Zentralbanken in den Preisbildungsmechanismus beim Zins ("Finanzplanwirtschaft"), führte über die vergangenen Jahre und Jahrzehnte zu einer noch nie dagewesenen Bewertungsanomalie in allen Anlageklassen. Gleichzeitig kam es zu einer historisch einmaligen Allokationsverzerrung in der Realwirtschaft. Bei einer freien marktwirtschaftlichen Preisbildung, ohne staatliche Eingriffe, tendiert der Markt immer zu einem Gleichgewicht von Angebot und Nachfrage, was letztendlich zu einer sogenannten "Markträumung" führt.

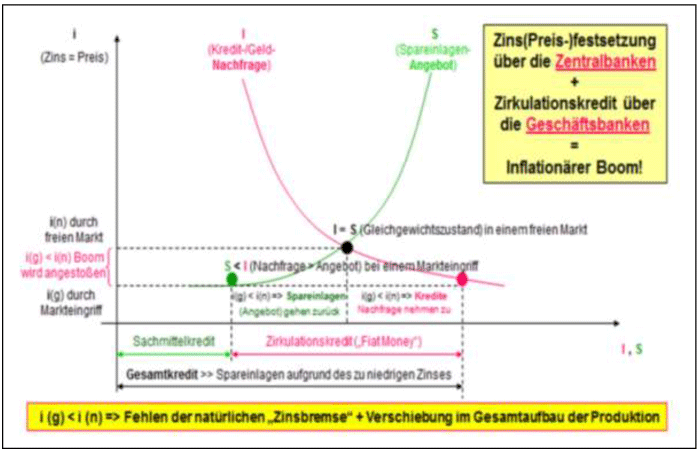

Der Eingriff der Zentralbanken in den Preisbildungsmechanismus beim Zins ("Finanzplanwirtschaft"), führte über die vergangenen Jahre und Jahrzehnte zu einer noch nie dagewesenen Bewertungsanomalie in allen Anlageklassen. Gleichzeitig kam es zu einer historisch einmaligen Allokationsverzerrung in der Realwirtschaft. Bei einer freien marktwirtschaftlichen Preisbildung, ohne staatliche Eingriffe, tendiert der Markt immer zu einem Gleichgewicht von Angebot und Nachfrage, was letztendlich zu einer sogenannten "Markträumung" führt. Aus der Güterknappheit heraus entsteht weder Mangel noch Überschuss. Wird jedoch der Preis planwirtschaftlich unter das natürliche Marktniveau gedrückt, wie dies seit Jahren beim Kreditzins der Fall ist, dann geht die Nachfrage nach Geld überproportional nach oben (führt zu Überschuldung einer Volkswirtschaft) und das Angebot, in Form von Spareinlagen, sinkt (führt zu einer negativen Sparquote). Ein Mangel an Kreditvergabe (Sachmittelkredit aus Kundeneinlagen) wäre normalerweise die Folge.

Abb. 1: Kreditgeld-Nachfrage-Angebots-Modell bei durch Eingriff verändertem Zins

Quelle: GR Asset Management

Quelle: GR Asset Management

Nicht so im heutigen "Fiat-Money"-Zentralbanksystem mit Geldschöpfungsmultiplikator. Die rückläufigen Spareinlagen werden einfach durch ein neu geschaffenes Buchgeld (Zirkulationskredit aus dem Nichts) ersetzt (siehe hierzu bitte Abb. 1).

Aufgrund dieses Eingriffes wird auch die "Natürliche Zinsbremse" (Begrenzung der Kreditvergabe und somit der Verschuldung), welche in einem freien marktwirtschaftlichen System bestehen würde, außer Kraft gesetzt. Denn bei einem Anstieg der Kreditnachfrage würde der freie Preis des Geldes (Zins) steigen und somit automatisch die Investition und den Konsum durch diesen Anstieg wieder begrenzen (regulieren).

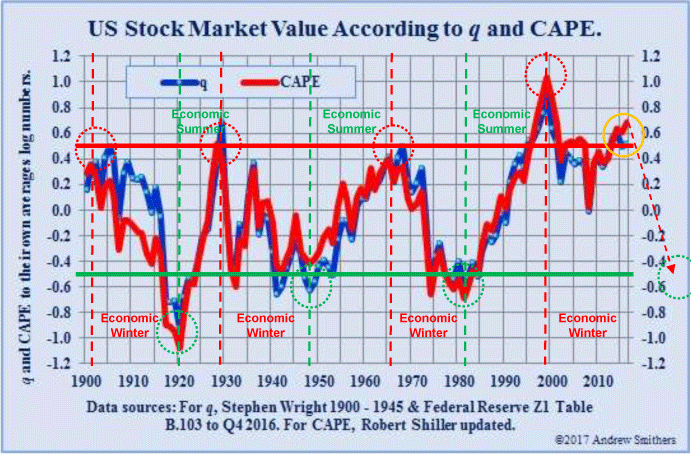

Im Finale kam nun noch die Quantitative Lockerung (QE) hinzu, was nichts anderes als eine Direktfinanzierung der Staatsverschuldung durch die Druckerpresse darstellt (Finale eines jeden Inflationierungsprozesses - siehe Weimar!). Dieser vordergründig unaufhaltsame Verschuldungsprozess (globale Verschuldungskrise) hat zu einer noch nie dagewesenen Bewertungsanomalie und somit zu einer noch nie dagewesenen Blasenbildung in nun allen drei zinstragenden Anlageklassen (Aktien, Immobilien und Anleihen) geführt.

Abb. 2: Q-Ratio (Substanzbewertung - blau) versus CAPE (Ertragsbewertung - rot) von 1900 bis 2016

Quelle: Andrew Smithers, bearbeitet durch GR Asset Management

Quelle: Andrew Smithers, bearbeitet durch GR Asset Management

Betrachtet man in Abbildung 2 die fundamentalen Bewertungskennzahlen der beiden Ökonomie-Nobelpreisträger Tobin (Q-Ratio als Substanzbewertung) und Shiller (CAPE als Ertragsbewertung) über die letzten 116 Jahre, so visualisiert sich eindeutig die aktuelle Anomalie der epochalen Überbewertung. Nur zwei Mal in der Geschichte war der S&P 500, als größter und liquidester Aktienindex der Welt, gleich oder höher bewertet als heute: 1929 vor dem Beginn der Weltwirtschaftskrise im vergangenen Jahrhundert und zum Jahrtausendwechsel, vor dem Beginn der aktuell laufenden globalen Verschuldungskrise, welche noch - im Finale - zur Weltwirtschaftskrise mutieren wird!