Wenn alle gegen Gold reden, müssen Sie kaufen

23.09.2017 | Claus Vogt

Bundesbank holt Teil des deutschen Goldes aus dem Ausland

Bundesbank holt Teil des deutschen Goldes aus dem Ausland Kürzlich befasste sich ein bekannter Kolumnist in der Wochenendausgabe einer großen deutschen Tageszeitung mit dem Thema Gold. Als Aufhänger diente ihm die Meldung der Bundesbank, dass sie früher als ursprünglich angekündigt einen großen Teil des deutschen Goldschatzes aus dem Ausland nach Frankfurt umgelagert hat.

Tageszeitung fordert Verkauf des deutschen Goldschatzes ...

Wie von einem typischen Vertreter der Massenmedien nicht anders zu erwarten, gipfelt die Kolumne in der Forderung, die Bundebank sollte zumindest einen Teil dieses Goldes verkaufen, weil "doch ein Goldbarren in Wahrheit nichts anderes als ein totes Stück Metall (ist), von dem gar kein Ertrag ausgeht."

Da ist es wieder, das allgegenwärtige Argument der Gold-Verächter, denen die einzigartigen monetären Eigenschaften des Edelmetalls ein Buch mit sieben Siegeln zu sein scheinen: Gold bringt keinen Ertrag.

Dass diesem Verzicht auf einen Ertrag ein wertvoller Vorteil gegenübersteht, wird offenbar nicht verstanden. Dabei ist dieser Vorteil in einer über alle Maßen verschuldeten Welt von unschätzbarem Wert: Im Unterschied zu Staaten und Unternehmen kann Gold nicht Pleite gehen. Wer die von Staatspleiten gekennzeichnete Finanzgeschichte kennt, der weiß, was er von einem Zahlungsversprechen eines Finanzministers halten muss. Was nützt Ihnen der schönste in Aussicht gestellte Ertrag, wenn er gar nicht oder in entwertetem Geld gezahlt wird und Sie vielleicht sogar Ihr Geld nicht mehr zurückbekommen? Vor diesen Risiken schützen Sie sich mit Gold.

… und Kauf von Aktien

Doch dabei lässt es der Autor dieses Anti-Gold-Artikels nicht bewenden. Nein, er empfiehlt den Bundesbankern, mit den durch den Goldverkauf erzielten Gewinnen in Aktien zu spekulieren - und erwähnt dabei den DAX. Das entspricht natürlich voll und ganz dem Zeitgeist der Spekulationsblase, in der sich die Aktienmärkte längst wieder befinden. Die einst als konservativer Währungshüter angetretene Bundesbank soll sich jetzt, nachdem die Aktien seit der letzten großen Krise wieder gestiegen, als Aktienspekulant betätigen - weil Gold keinen Ertrag bringt. Es braucht nicht viel, um zu erkennen wie gefährlich dieser Vorschlag ist.

Kennen Sie das eherne Gesetz des Investierens?

Dieser Rat kommt ausgerechnet zu einer Zeit, in der die Aktienmärkte wieder extrem überbewertet sind. Daran lassen alle bewährten fundamentalen Kennzahlen keinen Zweifel, wie Sie in meiner am 26. September erscheinenden Krisensicher Investieren Themenschwerpunkt-Ausgabe zu diesem Thema ausführlich nachlesen können.

Dort zeige ich Ihnen anhand des ehernen Gesetzes des Investierens, wie wichtig die fundamentale Bewertung für Ihren langfristigen Ertrag tatsächlich ist. Wenn Sie ernsthaft wissen wollen, welchen Ertrag Sie in den kommenden 10 bis 12 Jahren von den Aktienmärkten realistischerweise erwarten dürfen und welche Risiken Sie erwartet, dann müssen Sie dieses eherne Gesetz kennen.

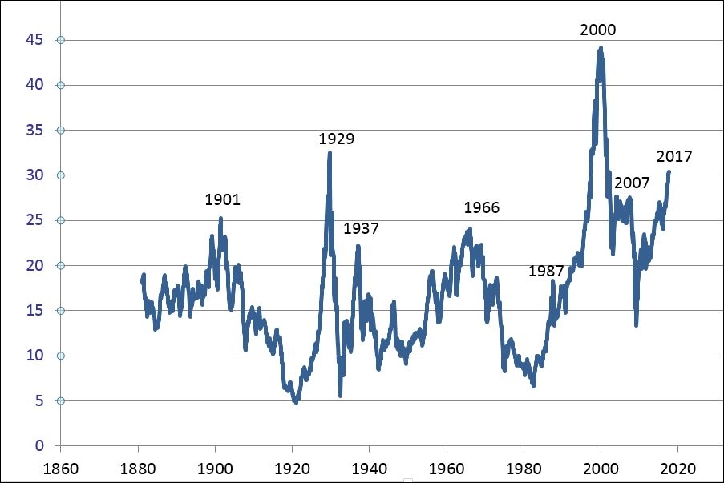

Shiller-Kurs-Gewinn-Verhältnis, 1880 bis 2017

Diese Kennzahl hat jetzt fast den Wert von 1929 erreicht. Noch höher war sie nur für wenige Monate im Jahr 2000. Andere Kennzahlen, die noch bessere langfristige Ergebnisse erzielen als das Shiller-KGV, haben sogar neue Rekorde der Überbewertung aufgestellt.

Quelle: Robert Shiller; www.krisensicherinvestieren.com

Quelle: Robert Shiller; www.krisensicherinvestieren.com

Das Fed-Modell ist ein Versager

Es gibt fundamentalanalytische Kennzahlen, die eine extrem hohe Korrelation von 80% bis 90% mit der langfristigen Performance der Aktienmärkte aufweisen. Doch davon ist an der Wall Street fast nie die Rede.

Stattdessen versucht man Ihnen Aktien des DAX und Dow trotz der hohen Überbewertung auch jetzt noch schmackhaft zu machen. Gewöhnlich verweist man dazu auf die langfristige Entwicklung des Aktienmarktes - und verschweigt Ihnen dabei einen wichtigen Teil der ganzen Wahrheit. Oder man zeigt Ihnen irgendeine Variante des sogenannten Fed-Modells, bei dem das Kurs-Gewinn-Verhältnis (KGV) mit dem Zinssatz verglichen wird.

Wie Sie in meiner bereits erwähnten Themenschwerpunkt-Ausgabe sehen werden, hält diese Vorgehensweise einer statistischen Überprüfung ganz und gar nicht stand. Mit anderen Worten: Das Modell versagt komplett.

Wenn Sie Gold und andere Edelmetalle nicht nur als Sicherheitspolster sehen und in Aktien investieren möchten, sind Edelmetallaktien erste Wahl, da Sie zurzeit ein exzellentes Chance-Risiko-Verhältnis aufweisen.

P.S.: Auf ETFs basierende passive Anlagestrategien erleben derzeit einen Boom. Aber was früher eine gute Investment-Idee im Sinne Kostolanys war, ist inzwischen problematisch.

© Claus Vogt

www.krisensicherinvestieren.com

Wenn Sie wissen möchten, wie Sie Ihr Vermögen in diesen Zeiten bewahren und vermehren, dann lesen Sie unseren Börsenbrief Krisensicher Investieren mit Claus Vogt und Roland Leuschel - kritisch, unabhängig und konträr. Testen Sie jetzt unseren Börsenbrief Krisensicher Investieren 30 Tage lang kostenlos.