Pleiterisiko an den Anleihemärkten wird Gold und Silber auf neue Rekorde katapultieren

11.10.2017 | Mark J. Lundeen

- Seite 3 -

Um wirklich einschätzen zu können, was in den einzelnen Sektoren vor sich geht, müsste man die jeweiligen Charts analysieren, was ich nicht getan habe. Ich nehme an, dass Investitionen in die Goldunternehmen im Laufe des letzten Jahres gewinnbringender waren als die Aktien der Kommunikationsunternehmen. Die Bankenaktien haben allerdings beide Sektoren übertroffen. Und sehen Sie sich nur die Aluminiumunternehmen an der Spitze der Tabelle an, die ganze 108% über ihrem 52-Wochen-Tief notieren.Die Anzahl der Marktsektoren, die maximal 20% unter ihrem letzten Allzeithoch liegen (DJTMG Top 20), betrug nun schon die zweite Woche in Folge 49. Wird sie in den kommenden Wochen auf über 50 steigen? Ich habe das nicht für wahrscheinlich gehalten, aber mittlerweile denke, dass es durchaus möglich ist. Das würde aber auch nichts ändern. Die nächste wichtige Entwicklung in diesem Chart wird ein Einbruch der Linie sein, d. h. ein starker Rückgang der Sektoren, die sich noch in der Nähe ihrer Rekordstände befinden, so wie das auch während der Bärenmärkte im Anschluss an den High-Tech-Boom und die Subprime-Krise der Fall war.

Anfang Oktober 2017 sind wir allerdings noch nicht an diesem Punkt, und so lange die Anleiherendite nicht beginnen zu steigen, will ich mich auch nicht zu Spekulationen über den Zeitpunkt des Crashs hinreißen lassen.

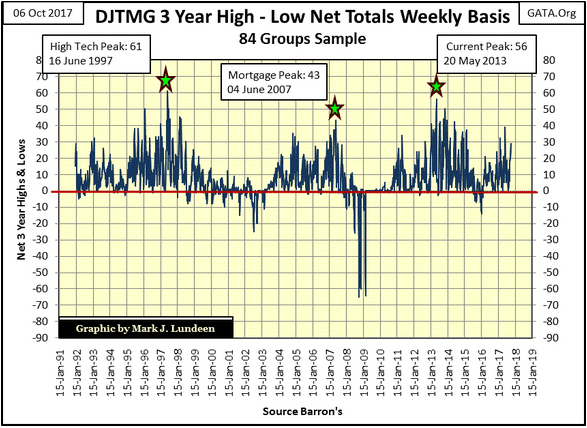

In Bezug auf die Marktsektoren des Dow Jones behalte ich auch die Daten zu den 3-Jahreshochs und -tiefs im Auge, denn um ein solches Hoch oder Tief zu erreichen, sind umfangreiche Käufe bzw. Verkäufe nötig. 2015-2016 hat die Zahl der 3-Jahreshochs gegenüber 2013-2014 im Allgemeinen abgenommen. Doch dann kam 2017 und allen änderte sich. Diese Woche endete auf Nettobasis mit 29 Sektoren, die ein 3-Jahreshoch verzeichneten. In der Barron's-Ausgabe vom 5. Juni waren es sogar 39 gewesen. Ich bin gespannt, ob dieser Wert schon bald wieder übertroffen wird. Wenn der Dow Jones und die Aktienmärkte im Allgemeinen weiter steigen, rechne ich in den kommenden Wochen und Monaten damit.

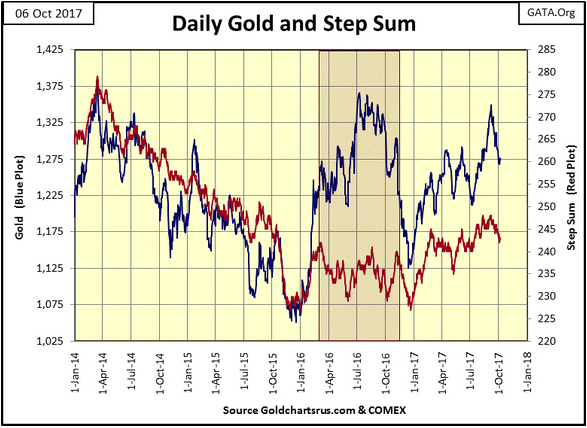

Der Goldkurs (blau im folgenden Chart) und seine Stufensumme (rot) befinden sich dagegen im Abwärtstrend und geben den Goldbullen wenig moralische Unterstützung. Doch selbst für die bearishen Marktteilnehmer hält der Chart wenig Positives bereit. Der Goldkurs hat im Dezember 2015 und 2016 jeweils einen Boden gebildet, aber im letzten Jahr wurden die Tiefs von 2015 nicht wieder erreicht. Es stellt sich nun die Frage, ob der Goldpreis bis Dezember 2017 unter die Tiefs von 2016 sinken wird. Ich halte das für unwahrscheinlich. Zudem beendete die Stufensumme ihren Abwärtstrend im Dezember 2015 und steigt seit Dezember 2016 wieder.

So betrachtet hat der Chart den Bullen also tatsächlich mehr zu bieten als den Bären. So lange das 2016 verzeichnete Dezember-Tief von 1.125 $ nicht unterschritten wird, werden wir meiner Ansicht nach zu gegebener Zeit erkennen, dass Gold in den letzten beiden Jahren eine solide Basis ausgebildet hat, von der es 2018 zu neuen Allzeithochs aufsteigen kann.

Die folgende Tabelle zeigt allerdings erschreckend viele Tage, an denen Gold Kursverluste hinnehmen musste. Seit mehr als einem Monat folgen nun auf jeden Tag mit einem Plus zwei Tage mit einem Minus. Der höchste Preis der letzten 25 Handelstage wurde am 7. September bei 1.348 $ verzeichnet. Im Laufe des vergangenen Monats ist es den Bären also gelungen, den Kurs um 72 $ nach unten zu drücken, aber sie haben es dennoch nicht geschafft, eine panische Verkaufswelle auszulösen.