Die Wirtschaft, Blasen, Geldmengen und ignorante Wirtschaftspolitik

17.04.2018 | David Morgan

- Seite 2 -

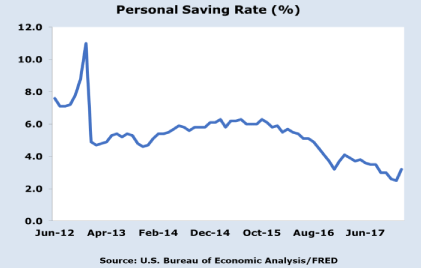

Es könnten sogar 2 Billionen $ oder mehr werden, wenn wir in den nächsten Jahren in eine Rezession gehen. Dies zusammen mit der vorgeblichen Verkürzung der FED-Bilanz bedeutet, daß die USA Käufer für 2 Billionen $ (oder mehr) an Anleihen jährlich finden muß und irgendwann werden alle potentiellen Käufer viel höhere Zinsen für die 10jährigen verlangen und wenn das passiert, werden die Kosten für den Schuldendienst drastisch nach oben springen. Das wird sich mit den immer weiter wachsenden Budgetdefiziten weiter beschleunigen und die Staatsschulden werden steigen, bis etwas kaputtgeht. Es gibt unzählige andere beängstigende Statistiken, die nur dazu dienen werden, die möglichen Auswirkungen der vorher erwähnten Schuldenstände zu erhöhen. Dazu gehört z.B. die persönliche Sparquote, die bei nur 2,40% ein 8-Jahres-Tief erreicht! Letztendlich kommt die echte Schaffung von Arbeitsplätzen aus Investitionen und diese speisen sich aus Ersparnissen.

Es ist nicht so, daß unsere Kultur vorkonditioniert ist, wenig zu sparen, doch wenn die Zentralbank (Federal Reserve) fortlaufend die Zinsen unter den natürlichen Satz (der existieren würde, wenn die Zinssätze durch Angebot und Nachfrage ausleihbarer Mittel bestimmt würde) drückt, bestraft sie die Sparer und zwingt diese Sparer in riskantere Anlagen, um ihre Kaufkraft zu erhalten.

Dies ist besonders seit der Finanzkrise 2008 der Fall, da die Inflationsrate einiges über den Zinssätzen liegt (daher negative Realzinsen) und so die Kaufkraft der Ersparnisse vermindert. Wir müssen nicht einmal eine realistische Annahme der tatsächlichen Inflationsrate verwenden, wir können eine konservative Schätzung von 3-4% nehmen.

Ebenso an 2007-2008 erinnert die scheinbar unendliche Hausse bei fast allen wichtigen Anlageklassen. Tatsächlich wurde dieser allumfassende Grad an Überschwang seit der Immobilienblase nicht mehr gesehen. Das aufgeblähte Haushaltsdefizit wird von den Massen nicht wahrgenommen und wird 1 Billion $ (1,2 Billionen $) im Fiskaljahr 2019 und den folgenden Jahren übertreffen. Das alles geht davon aus, daß die USA über 10 Jahre 3% Wirtschaftswachstum verzeichnen werden, was völlig unrealistisch ist. Wahrscheinlicher ist eine wirtschaftliche Schrumpfung, und zwar eher früher als später.

Was diese Haushaltsdefizite im Vergleich zu denen von Obama so bemerkenswert macht, ist, daß sich die USA angeblich eines robusten Wirtschaftswachstums (zumindest laut Mainstream-Daten) erfreut, verglichen mit den Rezessions-Bedingungen während Obamas Amtszeit. Und wenn das so stimmt, sollten wir dann nicht Haushaltsüberschüsse haben oder zumindest weniger Defizit bis hin zu einem ausgeglichenen Budget über die nächsten 10 Jahre? Nach Ansicht des Congressional Budget Office (CBO) ist das Defizit jedoch so groß, daß es über 1 Billion $ jährlich bleiben und sich gegenüber 2017 drastisch erhöhen wird, wiederum unter der Annahme unrealistisch hohen Wachstums.

Höhere Budgetdefizite bedeuten, daß immer mehr Anleihen ausgegeben werden müssen, was das Problem nur noch komplizierter macht.

Es gibt ein Sprichwort, das besagt: „Die einzige dauerhafte Wahrheit bei den Finanzen ist, daß die Leute beim Top optimistisch sind und am Tief pessimistisch.“

Leute, die vorher noch nicht in den Aktienmarkt investiert haben und solche, die nur wenig beteiligt sind, investieren zum ersten Mal immer größere Summen in den Markt. Denn sie haben gesehen, wie weit und wie schnell diese Blase die Preise nach oben getrieben hat, was wiederum ein starker Indikator dafür ist, daß wir das Top schon hatten oder bald haben werden.

Heute leben wir in einer Blase bei fast allem und diese ist weltweit so, nicht nur in Nordamerika, darunter u.a. die Immobilienblase, die diskutierten Schuldenblasen, die Aktienblase, Anleiheblase und wiederum auch die Dollarblase. Wir kommen an ein Ende all dieser Blasen bei Vermögenswerten und leider wird das alles einen massiven Vermögenstransfer bedeuten.

Finanzberater, Vermögensverwalter, Hedge Funds und die Medien versuchen oft, die aktuellen Bewertungen des Aktienmarktes zu rechtfertigen, indem sie folgendes oder ähnliches wie das sagen: „Die zukunftsorientierten KGV´s sind mit 16-17 noch immer angemessen“ aber diese zukünftigen Annahmen gehen von steigenden Gewinnen aus und steigende Gewinne brauchen Wirtschaftswachstum.

Schauen Sie sich zum Beispiel die Bewertungen beliebter Unternehmen an. Obwohl es ein Privatunternehmen ist, liegt die implizite Bewertung von Uber bei 50 Mrd. $ und sie verlieren 5 Mrd. $ pro Jahr. Oder schauen Sie Tesla an, die mit 57 Mrd. $ bewertet sind und nur so Geld verbrennen. Sie können auch das größte Unternehmen der Welt ansehen, Apple. Sie generieren zwar eine Menge freien Cashflow, doch das ist in die Bewertung einberechnet und die Erwartung ist, daß sie weiter stark wachsen werden und das ist alles andere als realistisch und es wird auch erwartet, daß sie auf absehbare Zeit operative Margen über dem Branchendurchschnitt behalten.