Minco Silver Corp. ist 0,71 USD zu hoch

30.09.2019 | Christian Kämmerer

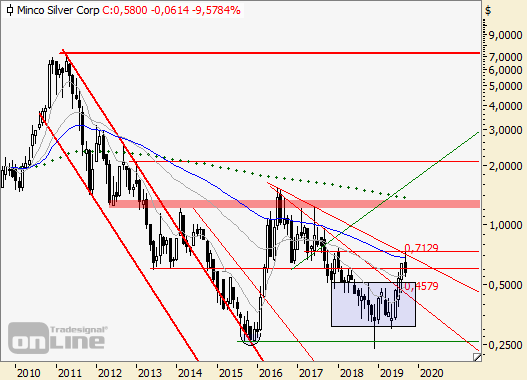

Das kanadische Minenunternehmen Minco Silver Corp. konnte sich, wie der gesamte Sektor auch, während der vergangenen Monate wahrlich rehabilitieren. Die Ausnahme bildet hierbei der heute endende Handelsmonat September mit einem Abschlag von rund 10%. Hierbei kitzelte die Aktie auch temporär am Widerstand des Kurslevels um 0,71 USD. Dieses Niveau schien allerdings offenbar zu hoch und somit werten wir heute die weiteren Details aus.

Das kanadische Minenunternehmen Minco Silver Corp. konnte sich, wie der gesamte Sektor auch, während der vergangenen Monate wahrlich rehabilitieren. Die Ausnahme bildet hierbei der heute endende Handelsmonat September mit einem Abschlag von rund 10%. Hierbei kitzelte die Aktie auch temporär am Widerstand des Kurslevels um 0,71 USD. Dieses Niveau schien allerdings offenbar zu hoch und somit werten wir heute die weiteren Details aus.

Quelle Charts: Tradesignal Web Edition

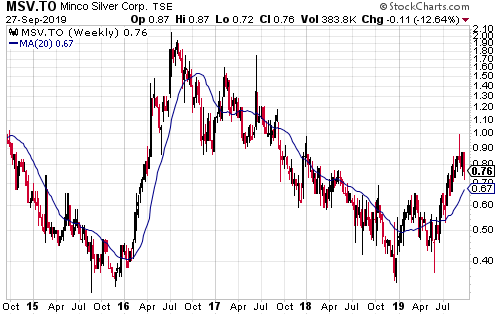

Quelle Charts: StockCharts.com

Fazit:

Das zur letzten Analyse vom 15. Juli benannte Auspendeln der Aktie im Bereich von 0,45 USD glückte mit Bravur. Nachfolgend schoss die Aktie mit dem benannten damals benannten Kauf-Trigger von über 0,51 USD weiter gen Norden. Die Widerstandszone um 0,65 USD konnte dabei sogar temporär überwunden werden. Im Rahmen dieses Anstiegs erreichte die Aktie zu Beginn dieses Monats, speziell am 5. September, ein Jahreshoch bei 0,73 USD. Im Anschluss daran folgten stärkere Gewinnmitnahmen, welche die Aktie seither wieder auf ein Niveau unter 0,60 USD zurückdrückten.

Eine weitere Verlustreihe ist durchaus einzukalkulieren, bevor es wieder Ambitionen nach oben geben kann. Abgaben bis in den Bereich des gleitenden 200-Tage-Durchschnitts um 0,49 USD erscheinen dabei durchaus realistisch. Dort angekommen bzw. im Bereich von rund 0,50 USD, sollte man daher auf mögliche Umkehrsignale achten. Gelingt dort eine Stabilisierung, stehen die Chancen auf einen versöhnlichen Jahresausklang durchaus gut.

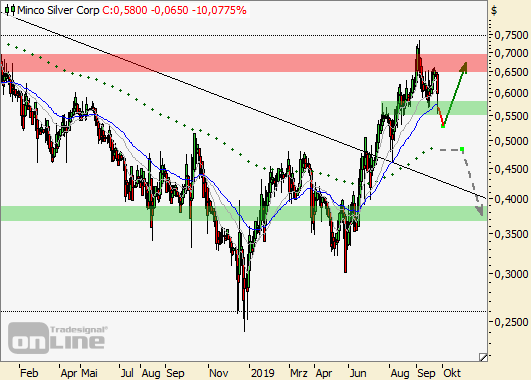

Sollte sich die Aktie bereits im gegenwärtigen Unterstützungsbereich von 0,58 USD stabilisieren und über 0,66 USD ansteigen, wären eine erneute Attacke auf 0,71/0,73 USD einzuplanen. Ein erfolgreicher Anstieg darüber dürfte dabei weiteres Potenzial bis zur Marke von 1,00 USD auslösen. Demgegenüber wäre bei einem Tagesschluss unter 0,46 USD höchste Vorsicht geboten.

Im Kontext einer dann sehr wahrscheinlichen Korrekturausdehnung müsste mit einem Test der früheren Unterstützungszone von 0,38 USD gerechnet werden. Die Aufgabe dieses Levels dürfte unter mittelfristigen Gesichtspunkten den Bären eine freie Spielwiese bescheren.

Quelle Charts: Tradesignal Web Edition

Long Szenario:

Auf aktuellem Niveau könnte sich bereits eine Stabilisierung einstellen. Wahrscheinlich erscheint jedoch ein Test des gleitenden 200-Tage-Durchschnitt um 0,49 USD, bevor die Bullen wieder glänzen dürften. Je früher dabei die Marke von 0,66 USD überschritten werden kann, desto größer die Chance eines Ausbruchs über 0,71/0,73 USD, sodass sich in der Folge mittel- bis langfristige Kurssteigerungen in Richtung 1,00 USD-Marke eröffnen könnten.

Short Szenario:

Eine weitere Kursschwäche erscheint möglich. Gerade unterhalb von 0,66 USD bleiben die Bären im Vorteil, sodass ein Test des Levels um 0,50 USD - zugleich der Bereich des EMA 200 - anzunehmen ist. Sollte der Abwärtsdruck sich dabei nicht abschwächen, sind weitere Verluste bis zur früheren Unterstützungszone von 0,38 USD zu erwarten.

© Christian Kämmerer

Head of German Speaking Markets

www.jfdbank.com

Offenlegung gemäß § 34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert.