Ein Jahrhunderttief sorgt ausnahmslos immer für eine Jahrhundertchance!

03.10.2019 | Dr. Uwe Bergold

Während die Standardaktien (S&P 500 als weltgrößter Aktienindex) im Januar 2018 (2018 - Das Jahr der Ruhe vor dem Sturm), gemessen an der fundamentalen Ertragsbewertungskennzahl CAPE (Cyclical Adjusted Price Earnings Ratio), ihre zweithöchste Überbewertung (höher als 1929 vor dem historischen Börsencrash) seit Aufzeichnung der Daten im Jahr 1881 generierten, befinden sich die Minenaktien, gemessen an derselben Kennzahl sich auf einem Jahrhunderttief (Miners being valued at 100-year low, says Bernstein Research).

Während die Standardaktien (S&P 500 als weltgrößter Aktienindex) im Januar 2018 (2018 - Das Jahr der Ruhe vor dem Sturm), gemessen an der fundamentalen Ertragsbewertungskennzahl CAPE (Cyclical Adjusted Price Earnings Ratio), ihre zweithöchste Überbewertung (höher als 1929 vor dem historischen Börsencrash) seit Aufzeichnung der Daten im Jahr 1881 generierten, befinden sich die Minenaktien, gemessen an derselben Kennzahl sich auf einem Jahrhunderttief (Miners being valued at 100-year low, says Bernstein Research). Während sich die drei zinstragenden Anlageklassen Aktien, Anleihen und Immobilien in einer epochalen "Alles-Blase" befinden, notiert der Rohstoff-, und hier besonders der Minensektor, auf einem Jahrhunderttief (epochale Antiblase). Die Geschichte zeigt, dass sich aus solch einer Konstellation ausnahmslos immer eine Jahrhundertchance im Rohstoffsektor (besonders bei Gold- & Silberaktien) ergab (siehe hierzu auch Abbildung 1 und 2).

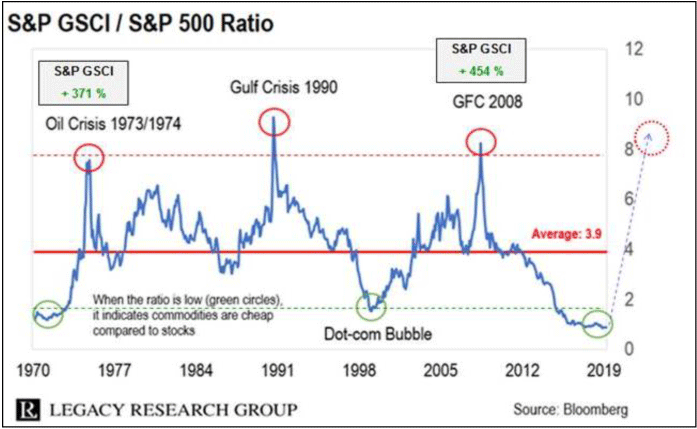

Abb. 1: Verhältnis des S&P Rohstoffpreisindex zum S&P 500-Aktienindex von 1970 bis 2019

Wie in Abbildung 1 visualisiert, befindet sich der Rohstoffsektor nicht nur anhand fundamentaler Bewertungskennzahlen (z.B. CAPE), sondern auch im Verhältnis zu den Standardaktien auf einem Jahrhunderttief (in Abbildung 1 werden nur die vergangenen 50 Jahre aufgezeigt).

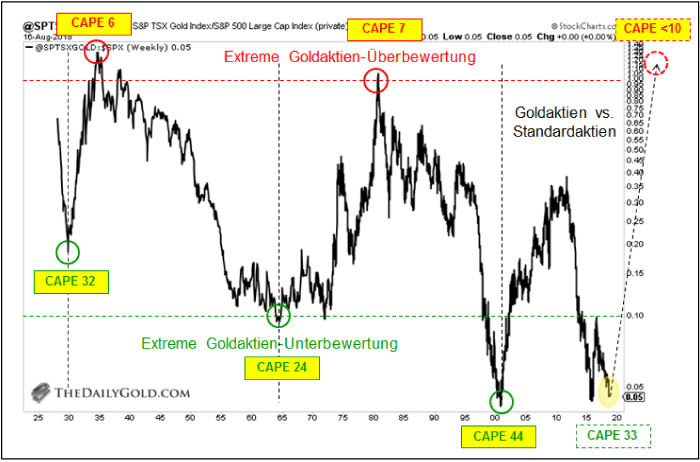

Abb. 2: Verhältnis des S&P/TSX Goldaktien zum S&P 500-Aktienindex von 1925 bis 2018

Auch das Goldaktien-Standardaktien-Verhältnis in Abbildung 2 bestätigt die von Bernstein Research getätigte Aussage, bezüglich der historisch einmalig fundamentalen Unterbewertung des Minensektors. Was passierte jedes Mal an den historischen Tiefpunkten der Minen? Nach 1929 stiegen die Goldaktien im Schnitt um +500 Prozent, während die Standardaktien um -90 Prozent einbrachen.

Von Beginn der 1960er bis Anfang der 1980er Jahre stiegen die Goldaktien zirka um +3.000 Prozent, während die Standardaktien knapp 20 Jahre lang mit +/- 0 Prozent seitwärts liefen. Was passierte nun seit dem Jahr 2000, an dem die Standardaktien die höchste Bewertung und reziprok die Goldaktien die niedrigste Bewertung aller Zeiten aufwiesen? Die Goldminen stiegen von ihrem strategischen Tief im Jahr 2000 bis zu ihrem zyklischen Hoch im Jahr 2011 um zirka 1.600 Prozent. Vom letzten zyklischen Tief aus betrachtet, im Januar 2016, liegt der gesamte Minensektor durchschnittlich erst mit etwa 50 bis 100 Prozent im Plus.

Alles was seit 2016 abgelaufen ist, kann man als Bodenbildungsphase betrachten. Die eigentliche finale, historisch einmalige Rohstoff- & Gold-Hausse macht sich erst noch warm, bevor sie zu laufen beginnen wird (Goldpreis in EUR hat trotzdem bereits schon wieder ein neues Allzeithoch generiert). Nutzen Sie die historisch einmalige Chance, parallel auch zur Absicherung gegenüber der historisch einmaligen Krise, die auf uns unausweichlich zukommen wird!

Zur näheren Erläuterung der nominalen und realen Sichtweise ein kurzer Auszug aus „Innovatives Investmentkonzept als Altersvorsorge- und Vermögenssicherungs-Instrument“ (Dr. Uwe Bergold, 2019):

"... Aufgrund dessen, dass wir uns aktuell - laut Ray Dalio - am Ende eines 75-jährigen Superverschuldungs-Zyklus und gleichzeitig, sich daraus resultierend, in einer sog. "Alles-Blase" (epochale Bewertungsanomalien bei Aktien, Immobilien und Anleihen) befinden, wird es derzeit, sowohl für professionelle als auch für private Investoren, immer schwieriger, verlustfrei die kommenden Jahre zu überstehen (Summers, 2017).

Die Probleme beim Vermögensaufbau und somit auch bei der Altersvorsorge begannen bereits zum Jahrtausendwechsel, als mit dem Platzen der bis dato größten Aktienblase aller Zeiten, die Preisverzerrungen der Vermögenswerte für die Allgemeinheit erst sichtbar wurden. Dies war gleichzeitig der Beginn einer säkularen Bust-Phase ("ökonomischer Winter" = reale Verlustphase), welche sich real stufenweise abwärts entwickelt und bis heute – trotz der nominalen Kurssteigerung - noch immer in Takt ist. Sichtbar wird diese Problematik erst bei der realen Bewertung, in Unzen Gold.

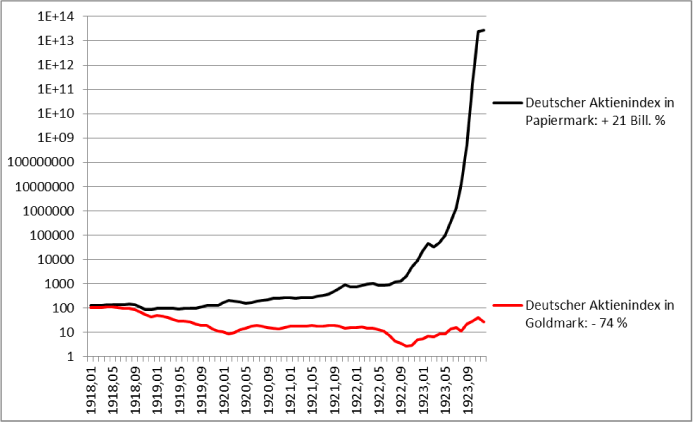

Abb. 3: Deutscher Aktienindex in Papiermark (schwarz) & in Goldmark (rot) von 01/1918 bis 12/1923 (Quelle: Wikipedia, Aktienindex des Statistischen Reichsamtes, 2018, bearbeitet)