Gold im Jahr der Pandemie

14.05.2020 | Michael J. Kosares

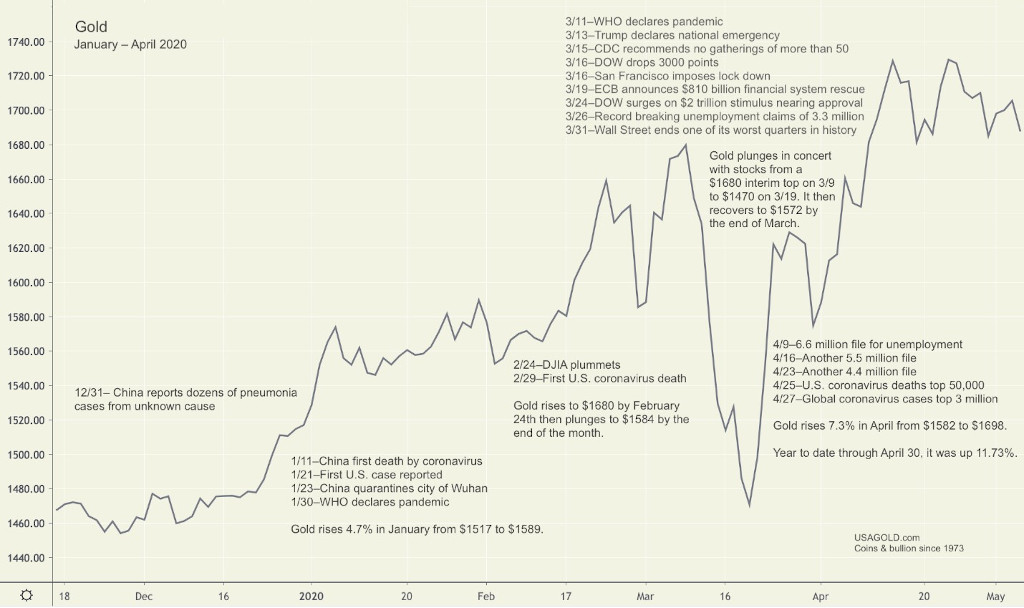

Gold kann den Virus nicht heilen. Es könnte jedoch, so meinen viele Analysten, als eine effektive Absicherung gegen dessen wirtschaftliche Konsequenzen dienen. Seit Beginn dieses Jahres und bis April ist das Edelmetall während der wohl schlimmsten wirtschaftlichen Zeitspanne seit der Weltwirtschaftskrise der 1930er Jahre um 11,73% gestiegen. Unten fassen wir zusammen, was Top-Experten über Gold im Jahr der Pandemie zu sagen haben - seine Portfolio-Rolle, seine Qualitäten als eine Desaster-Absicherung und sein Preispotenzial.

Gold kann den Virus nicht heilen. Es könnte jedoch, so meinen viele Analysten, als eine effektive Absicherung gegen dessen wirtschaftliche Konsequenzen dienen. Seit Beginn dieses Jahres und bis April ist das Edelmetall während der wohl schlimmsten wirtschaftlichen Zeitspanne seit der Weltwirtschaftskrise der 1930er Jahre um 11,73% gestiegen. Unten fassen wir zusammen, was Top-Experten über Gold im Jahr der Pandemie zu sagen haben - seine Portfolio-Rolle, seine Qualitäten als eine Desaster-Absicherung und sein Preispotenzial.

Hedgefonds tiefgreifend in Gold involviert

Die Financial Times veröffentlichte einen Bericht über die kürzliche Involvierung der Hedgefonds am Goldmarkt und nannte dabei einige prominente Namen; wie beispielsweise Paul Singers Elliot Management. "Elliott Management mit Sitz in New York", so die FT, "das Assets im Wert von etwa 40 Milliarden Dollar verwaltet, erklärte seinen Investoren letzten Monat, dass Gold eines der am unterbewerteten, verfügbaren Assets sei und dass dessen Zeitwert ein Vielfaches des aktuellen Preises darstelle."

Hedgefonds waren in den letzten Monaten führende Befürworter des Goldbullionmarktes. Die Bestände der Gold-ETFs, primäre Nutznießer des Interesses, wuchsen im ersten Quartal des Jahres um 298 Tonnen, so der World Gold Council. Die Gesamtbestände der ETFs belaufen sich derzeit auf etwa 3.185 Tonnen - ein neuer Rekord und drittgrößter Bestandswert nach den Vereinigten Staaten (8.133,5 Tonnen) und Deutschland (3.373,6 Tonnen).

Hedgefonds sind tiefgreifend am Goldmarkt involviert, die Spieler sind markant und es ist unwahrscheinlich, dass ihre Bemühungen alsbald nachlassen. "Das Smart Money", so schreibt Marktanalyst Fred Hickey in einem Twitter-Post, "Dalio, Druckenmiller, Tudor Jones, Zell, Gundlach, Singer, Klarman, Einhorn, Mobius sind Long-Gold und verstehen das einfache Konzept, das Hugh Hendry hier erklärt. Die Frage ist: Worauf warten Sie?"

Hickey erwähnte dann Kommentare des berühmten Hedgefondsmanagers Hugh Hendry: "Wenn Sie Inflation fürchten, dann sollten Sie mehr Gold kaufen. Es ist einfach. Die Fed versucht den Dollar abzuwerten, um der Wirtschaft zu helfen. Wird das helfen? Vielleicht. Wird es dem Aktienmarkt helfen? Wahrscheinlich. Wird es Gold helfen? Definitiv. Das ist die letzte Phase, die ich 2002 prognostizierte."

Bank of America: Goldpreis bei 3.000 Dollar

"Über traditionelle Goldangebots- und -nachfragefundamentaldaten hinaus", so schrieb die Bank of America, "befindet sich die finanzielle Unterdrückung auf einem außergewöhnlichen Niveau. Über Realzinsen hinaus werden Variablen wie das nominale BIP, Zentralbankbilanzen oder offizielle Goldreserven wichtige Faktoren für den Goldpreis bleiben. Während Zentralbanken und Regierungen ihre Bilanzen und fiskalpolitischen Defizite jeweils verdoppeln, haben wir uns zudem entschieden, unser Goldpreisziel für die nächsten 18 Monate von 2.000 Dollar je Unze auf 3.000 Dollar je Unze zu erhöhen."

Jim Rogers & Steve Forbes springen auf den Zug auf

Populärer Kommentator Jim Rogers von Beeland Interests hat Gold seit einiger Zeit nicht öffentlich empfohlen, doch das hat sich jetzt geändert. Er erklärte an die Financial Times gewandt, dass er letztes Jahr begonnen habe, Gold zu kaufen und meinte zudem: "Zuflüsse zu Gold und Silber werden zunehmen, wenn Investoren das Vertrauen in die Gelddruckexperimente der Regierung verlieren."

Steve Forbes sprang ebenfalls auf den Zug auf und meinte kürzlich: "Die Billionen Dollar, die für die angeschlagene Wirtschaft ausgegeben werden, schüren Inflationsängste. Gold war schon immer Absicherung gegen die wirtschaftlichen Fehler der Regierung." Forbes Interesse an Gold ist jedoch nicht überraschend. Einst bewarb er einen Goldstandard für die Vereinigten Staaten als die beste Möglichkeit, einen soliden Dollar wiederherzustellen.

John Authers von Bloomberg nutzt seine analytischen Fähigkeiten, um zu erklären, was uns Gold vielleicht über die Wirtschaft und den Aktienmarkt sagen könnte. "Ein steigender Goldpreis", so meinte er in einer kürzlichen Kolumne, "ist immer ein beunruhigendes Zeichen… Der Aktienmarkt, Heimat der Optimisten, entwickelt sich derzeit gut. Doch Gold, Heimat der Pessimisten, entwickelt sich besser. In Dollar schloss das Edelmetall am Dienstag auf seinem höchsten Preis seit 2012. Das Rekordhoch ist in Sicht und es hat seit seinem Tiefpunkt 2015 mehr als 60% hinzugewonnen."

In den letzten 12 Monaten bis zum Freitag, den 8. Mai, ist Gold um 33,4% gestiegen. Im bisherigen Jahr und bis April ist es um 11,73% gestiegen. Der Dow Jones Industrial Average ist in den letzten 12 Monaten um 6,7% gefallen - und im bisherigen Jahr um 16,1%.

Inflation oder Deflation? Gold kümmert das nicht

Es gibt zwei Denkansätze darüber, wo wir letztlich enden könnten, wenn wir die aggressiven geld- sowie fiskalpolitischen Maßnahmen der Regierungen und Zentralbanken bedenken. Der eine besagt, dass der Stimulus scheitert und wir eine deflationäre Depression verzeichnen werden. Der andere besagt, dass es funktioniert und wir eine galoppierende Inflation verzeichnen könnten, vielleicht sogar Hyperinflation. Einige optimistischere Analysten erwarten "V"-, "U"- und "W"-förmige Erholungen in unserer wirtschaftlichen Zukunft. Die Sorge ist jedoch, dass eine derartige Erholung - sollte sie tatsächlich stattfinden - fehlerhaft wäre und als ein Vorläufer eines weniger wünschenswerten Ereignisses auftreten würde.

Physischer Goldbesitz - und wir heben hier das Wort "physisch" hervor, wie in Form von Münzen und Bullion - ist eine Investition des inneren Friedens. Es gleicht Fehler an anderer Stelle Ihrer Portfoliostruktur aus und nimmt die Betonung von Inflation oder Deflation, weil es einfach gegen jede Eventualität schützt, wie Analyst Clif Droke schrieb. Historisch betrachtet, ist es ultimative Wertanlage und sicherer Hafen, einfach weil es ein Asset ist, dass nicht gleichzeitig jemandes Verbindlichkeit ist.

"Historisch haben sich Investoren Gold zu beiden Extrema des langfristigen Konjunkturzyklus zugewandt; diese beiden Extrema umfassen sowohl Inflation als auch Deflation. Auch wenn viele Gold hauptsächlich als Inflationsabsicherung sehen, so zeigt ein historischer Überblick über die Performance des Edelmetalls, das Gold von der Bedrohung einer Deflation genau so viel profitiert wie von der Inflation. Der Beweis dafür ist in der außergewöhnlichen Performance des Goldes während 2008 bis 2011 sowie 2018 bis 2020 zu erkennen, als deflationäre Strömungen die weltweit größten Wirtschaften heimsuchten.

Doch Gold hat auch klar profitiert, als Inflation vor allem für die USA zum Problem wurde. Das letzte Mal, als Gold durch Inflationssorgen angetrieben wurde, war zwischen 2002 und 2007, als die Rohstoffpreise florierten, die Kriegsausgaben massiv waren und der US-Dollar rapide an Wert verlor."

© Michael J. Kosares

USAGOLD / Centennial Precious Metals, Inc.

Der Artikel wurde am 11. Mai 2020 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.