Nutzung von COMEX-EFPs ist zurückgegangen

04.09.2020 | Craig Hemke

Als sicheres Zeichen, dass sich die Zeiten geändert haben, scheint der Schwindel der "Exchanges of Futures for Physical" (EFP), die mehrere Jahre von den Bullionbanken als risikofreie Profitmethode verwendet wurden, endlich zusammengebrochen zu sein. Wenn Sie diesen Artikeln folgen, dann ist das sicherlich nichts Neues für Sie. Wir haben über die vergangenen drei Jahre bereits mehrfach über die Ausnutzung der EFPs durch Banken geschrieben.

Als sicheres Zeichen, dass sich die Zeiten geändert haben, scheint der Schwindel der "Exchanges of Futures for Physical" (EFP), die mehrere Jahre von den Bullionbanken als risikofreie Profitmethode verwendet wurden, endlich zusammengebrochen zu sein. Wenn Sie diesen Artikeln folgen, dann ist das sicherlich nichts Neues für Sie. Wir haben über die vergangenen drei Jahre bereits mehrfach über die Ausnutzung der EFPs durch Banken geschrieben. Scharfsinnige Edelmetallanhänger wissen ebenfalls, dass sich die gesamte digitale Derivatpreisdynamik am 23. März mit Einführung von QE-Forever sowie einem Bruch am weltweiten, physischen Metallmarkt verändert hat. Im Juni dieses Jahres schrieben wir über den Zusammenbruch des EFP-Missbrauchs, der auf den Wahnsinn Ende März folgte. In einem Artikel aus dem Juni 2020 schrieben wir unter anderem:

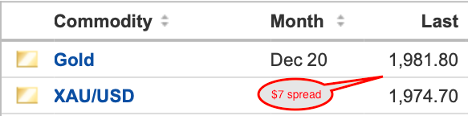

"Nun, es ist klar, dass die Bullionbanken diesen Vorgang ausnutzen, um jeden Tag konsistente, einfache und relativ risikofreie Profite zu machen, indem die Preisschwankungen zwischen New York und London arbitriert werden. Also der Kauf oder Verkauf eines COMEX-Futureskontrakt in New York und der darauffolgende Verkauf oder Kauf eines Spot-Kontraktes zur Lieferung in London, um dann die Spread zwischen beiden auszunutzen. Wenn man HSBC ist und dies mit 10.000 Kontrakten tut, dann führt eine einfache 2-Dollar-Spread zu stattlichen 2.000.000 Dollar Gewinn.

Bei diesem Trade ist alles schön und gut, solange es physisches Metall zur Lieferung gegenüber Ihrem Verkauf gibt - und hier fiel die gesamte Maschinerie Ende März in sich zusammen. Viele Prägestätten, Minen und Scheideanstalten schlossen aufgrund COVID-19 und die Lieferkette physischen Metalls hin zum äußerst gehebelten Weltgoldmarkt brach spektakulär zusammen. Ohne physisches Metall, das geliefert werden kann, wurden die Bullionbanken, die das EFP-Spiel spielen, dazu gezwungen, ihre Positionen in einem echten Short Squeeze zu schließen. Das Ergebnis? Nicht nur HSBC wurde getroffen."

In den darauffolgenden Monaten ist der EFP-Missbrauch durch die Banken weiter zurückgegangen. Demnach ist jetzt klar geworden, dass die Preisintrige der Banken im März irreparablen Schaden nahm und sich nicht allzu bald erholen wird. Und wie deutlich ist der Missbrauch von EFPs 2020 zurückgegangen? Siehe unten. Beachten Sie, dass bei jedem EFP-Kontrakt angeblich 100 Unzen Gold bewegt werden. Wenn im Januar 2018 also 213.671 EFP-Kontrakte durchgeführt werden, dann entspricht dies insgesamt 21.367.100 Unzen oder etwa 665 Tonnen!

- Januar: 213.671 EFPs im Jahr 2018. 174.964 im Januar 2019. 207.674 im Jahr 2020.

- Februar: 196.076 im Jahr 2018. 111.476 im Jahr 2019. 188.543 im Jahr 2020.

- März: 242.973 im Jahr 2018. 155.401 im Jahr 2019. Unglaubliche 362.049.

- April: 221.542 im Jahr 2019. 141.311 im Jahr 2019. 71.527 im Jahr 2020.

- Mai: 225.279 im Jahr 2018. 151.276 im Jahr 2019. 79.230 im Jahr 2020.

- Juni: 297.347 im Jahr 2018. 202.656 im Jahr 2019. 65.405 im Jahr 2020.

- Juli: 201.140 im Jahr 2018. 187859 im Jahr 2019. 91.685 im Jahr 2020.

- August: 152.805 im Jahr 2018. 201.473 im Jahr 2019. 52.275 im Jahr 2020.

In den kommenden Monaten werden wir weiterhin einen genauen Blick auf die EFPs und das Verhältnis zwischen Spot und Futures werfen. Wenn sich der Trend weg vom EFP-Missbrauch fortsetzt, dann scheinen wir Fortschritte hin zu einem physisch basierenden Preissystem zu machen. Und wie Sie wahrscheinlich wissen, wird jedes System, das den Preis auf Basis tatsächlichen Metalls anstatt Derivatkontrakten festlegt, wahrscheinlich zum Vorteil von denjenigen sein, die das tatsächliche, physische Metall halten und horten.

© Craig Hemke

TF Metals Report

Der Artikel wurde am 1. September 2020 auf www.sprottmoney.com veröffentlicht und exklusiv für GoldSeiten übersetzt.