Vor dem September-Treffen des FOMC

12.09.2020 | Craig Hemke

In der nächsten Woche findet das lang erwartete September-Treffen des Offenmarktausschusses der Federal Reserve (FOMC) statt. Was gesagt wird und ungesagt bleibt, wird deutliche Auswirkungen auf die kurzfristige Richtung des COMEX-Gold- und -Silberpreises haben, also nehmen wir uns heute etwas Zeit, um darüber zu spekulieren, was uns vielleicht bevorstehen könnte.

In der nächsten Woche findet das lang erwartete September-Treffen des Offenmarktausschusses der Federal Reserve (FOMC) statt. Was gesagt wird und ungesagt bleibt, wird deutliche Auswirkungen auf die kurzfristige Richtung des COMEX-Gold- und -Silberpreises haben, also nehmen wir uns heute etwas Zeit, um darüber zu spekulieren, was uns vielleicht bevorstehen könnte.Und "spekulieren" ist genau das, was wir heute tun werden, da es niemanden gibt, der akkurat prognostizieren kann, was die Fed als nächstes tun wird. Das war schon seit Greenspan und auch bei Bernanke, Yellen und nun Powell der Fall. Man denkt vielleicht, man wüsste, was die Fed als nächstes tun wird, doch oftmals agieren sie zu früh oder zu spät. Jeder, der also behauptet, er könne genau prognostizieren, was die Fed tun wird, redet wahrscheinlich Unsinn.

Doch hart erarbeitete Erfahrung und Weisheit können Ihnen oft etwas Rat geben. Beispielsweise verwendet die Fed oftmals "Versuchsballons" via ihrer speichelleckenden Medienkumpanen. Lange Zeit nahm John Hilsenrath des Wall Street Journals diese Rolle für Ben Bernanke ein. Steve Liesman von CNBC schien oftmals "bevorzugte Quelle" für Janet Yellen zu sein. Auch wenn Vorsitzender Powell keinen bevorzugten Medienkanal zu haben scheint, so operiert seine Fed dennoch im Rahmen derselben "Versuchsballon"-Methode. Und was meinen wir mit einem Versuchsballon? Hier ein netter Auszug von Merriam-Webster:

Mhm. "Ein Plan, der versuchsweise bekanntgegeben wird, um die öffentliche Meinung zu testen." Behalten Sie das im Gedächtnis, wenn wir als nächstes einige Schlagzeilen der letzten Monate durchgehen. Zum Ende des Juni-Treffens des FOMC führte Vorsitzender Powell seine übliche Pressekonferenz durch. In seinen Antworten auf die erste Frage, finden Sie das untere Statement:

"Was wir bei diesem Treffen also taten, wie ich erwähnt habe, war einen Blick auf Forward Guidance und Assetkäufe zu werfen. Wir erhielten zudem Informationen über historische Erfahrungen mit der Kontrolle der Renditekurve. Und wir werden diese Diskussionen in kommenden Treffen fortsetzen und unsere Haltung und Kommunikationen evaluieren, während weitere Informationen über die Ausrichtung der Wirtschaft verfügbar werden. Wir erwarten, ein besseres Verständnis über die Richtung der Wirtschaft zu erhalten und vor allem wie wir diese Werkzeuge selbst am besten dazu verwenden können, diese Ziele zu erreichen. Das ist es also, was wir erreichen möchten. Und wie Sie sehen, arbeiten wir aktiv daran."

Weitere Details wurden zur Verfügung gestellt, als das Protokoll des Juni-Treffens des FOMC vor drei Wochen später endlich veröffentlicht wurde. Hier ist ein kleiner Auszug:

"Im zweiten Treffen wurden Maßnahmen zu Renditeobergrenzen und -zielen (YTC) besprochen, denen die Federal Reserve während und nach dem Zweiten Weltkrieg folgte und die derzeit von der Bank of Japan und der Reserve Bank of Australia angewandt werden. Diese drei Erfahrungen illustrierten verschiedene Arten der YTC-Maßnahmen:

Während des Zweiten Weltkrieges schränkte die Federal Reserve die Rendite über die Kurve hinweg ein, um die Kreditkosten des Finanzministerium niedrig und stabil zu halten; seit 2016 zielte die Bank of Japan ab, die Rendite ihrer 10-Jahresstaatsanleihe weiterhin Akkommodation bereitstellen zu lassen, während die Möglichkeit einer exzessiven Abflachung der Renditekurve eingeschränkt wurde; und seit dem März 2020 hat die Reserve Bank of Australia die 3-Jahresrendite anvisiert, ein Ziel, das die Forward Guidance der Bank bestärken und den Finanzierungssatz in der australischen Wirtschaft beeinflussen soll.

Die Belegschaft merkte an, dass diese drei Erfahrungen andeuten würden, dass glaubwürdige YCT-Maßnahmen die Rendite der Staatsanleihen kontrollieren und auf private Rendite übergehen kann sowie - mangels Ausstiegsgedanken - keine großen Zentralbankkäufe von Regierungsschulden notwendig macht."

Der nächste Ballon wurde am 17. Juli gesichtet, als ein Artikel in den Morgenstunden auf Bloomberg erschien. Er enthielt den unteren Auszug:

"Die Auswirkungen für die Finanzmärkte werden in dem Gedanke widergespiegelt, dass die Fed erwartet, die Politik eine sehr lange Zeit sehr locker zu halten. Sie werden diese Haltung mit verbesserter Forward Guidance und letztlich auch mit Kontrolle der Renditekurve bestärken. Solange die Inflation unter 2% bleibt, wird die Fed etwaigen Gedanken verwerfen, die Politik allzu bald zu straffen. Und selbst Inflation über 2% würde keine straffere Politik garantieren, wenn die Fed schlussfolgert, dass die Überschreitung temporärer Natur war. Zweifeln Sie nicht an der Entschlossenheit der Fed, die Politik akkommodierend zu halten. Man wird Sie daran erinnern, sollten Sie das vergessen."

Am 5. August flatterte der nächste Ballon im Rahmen eines CNBC-Artikels ins Haus. Und letztlich begann auch Powell das Ganze mit seiner Rede zur "virtuellen Jackson-Hole"-Konferenz am 27. August auszuführen. Obgleich er die Kontrolle der Renditekurve nicht als Teil der Gleichung ansprach, so machte Powell absolut klar, dass das Erreichen der Preisinflation Ziel Nr. 1 der Fed ist und dass seine Fed dazu bereit wäre, alle möglichen, unkonventionellen Werkzeuge zu verwenden, um dies zu erreichen:

"Die anhaltende Unterschreitung der Inflation unter unser 2%-Ziel ist ein Grund zur Sorge. Viele finden es kontraintuitiv, dass die Fed die Inflation nach oben treiben möchte. Denn schließlich ist niedrige und stabile Inflation essentiell für eine gut funktionierende Wirtschaft. Und wir sind uns derzeit bewusst, dass höhere Preise für essentielle Dinge, wie Lebensmittel, Benzin und Unterkunft, zu der Last beitragen, die viele Familien ertragen müssen, vor allem diejenigen, die mit verlorenen Arbeitsplätzen und Einkommen zu kämpfen haben.

Doch eine Inflation, die konsistent zu niedrig ist, kann ebenfalls ernsthafte Risiken für die Wirtschaft mitbringen. Inflation, die unter ihrem gewünschten Niveau liegt, kann zu einem ungewollten Rückgang der langfristigen Inflationserwartungen führen, was die tatsächliche Inflation wiederum nach unten zieht und zu einem Teufelskreis stetig niedrigerer Inflation und Inflationserwartungen führt.

Diese Dynamik ist ein Problem, weil die erwartete Inflation direkt zum allgemeinen Niveau der Zinsen fließt. Gut verankerte Inflationserwartungen sind wichtig, um der Fed Spielraum zu geben, Beschäftigung wenn notwendig zu unterstützen, ohne die Inflation zu destabilisieren. Doch wenn die Inflationserwartungen unter unser 2%-Ziel fallen, dann würden die Zinsen zeitgleich sinken.

Damit hätten wir wiederum weniger Raum, die Zinsen zu senken, um Beschäftigung während wirtschaftlicher Abschwünge anzukurbeln, was unsere Fähigkeit, die Wirtschaft durch Senkung der Zinsen zu stabilisieren, weiter abschwächt. Wir haben beobachtet, wie sich diese negative Dynamik in anderen großen Wirtschaft auf der Welt abgespielt hat und haben gelernt, dass es sehr schwierig ist, sie zu durchbrechen, wenn es einmal so weit gekommen ist. Wir möchten tun, was wir können, um eine derartige Dynamik zu vermeiden."

Kommen wir also zum Punkt. Was versuchen Powell und seine Fed uns zu sagen?

1. Sie sind verzweifelt, Inflation auszulösen, um die extremen Schuldenniveaus der USA sowie anhaltende Defizite zu verwalten.

2. Sie haben es äußerst klar gemacht, dass sie den US-Leitzins vor 2023 nicht erhöhen werden, selbst wenn die Inflation tatsächlich zu steigen beginnt.

3. "Konventionelle", geldpolitische Werkzeuge waren nicht in der Lage, Inflation an Orten wie Japan auszulösen. Deshalb wird die Fed aktiv "unkonventionelle" Werkzeuge in Betracht ziehen.

4. Unter den vielen, unkonventionellen Werkzeugen befindet sich die Kontrolle der Renditekurve. Im Juni wurde der FOMC über die historischen Erfahrungen bezüglich dieser Maßnahme in den Vereinigten Staaten informiert.

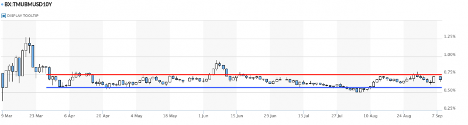

Wird eine formelle Bekanntgabe zur Kontrolle der Renditekurve in der nächsten Woche erfolgen? Vielleicht. Vielleicht gilt diese Maßnahme auch bereits und die Fed hat dies nur noch keinem erzählt. Beachten Sie, dass die Rendite der 10-Jahresstaatsanleihe seit dem 27. März an 101 der 114 Handelstage zwischen 55 und 75 Basispunkte schloss. Anders gesagt: Die Rendite der 10-Jahresstaatsanleihe schloss zu 88,6% der Zeit seit dem 27. März zwischen 55 und 75 Basispunkten. Wenn die Fed bereits ein geheimes Programm zur Kontrolle der Renditekurve angewandt hat, dann hat sie bisher sicherlich gute Arbeit geleistet!

Achten Sie also genau darauf, was der FOMC nächsten Mittwoch sagt - und nicht sagt. Die Versuchsballons, die seit Juni umherfliegen, deuten an, dass wichtige, politische Veränderungen anstehen und diese Veränderungen werden alle dazu designt sein, höhere Inflation anzukurbeln. Höhere Inflation mit Kontrolle der Renditekurve wird zu scharf negativen Realzinsen führen. Und deutlich negative Realzinsen werden zu einem höheren Gold- und Silberpreis führen.

© Craig Hemke

TF Metals Report

Der Artikel wurde am 9. September 2020 auf www.sprottmoney.com veröffentlicht und exklusiv für GoldSeiten übersetzt.