Gold bleibt die beste Pandemie-Absicherung

18.11.2020 | The Gold Report

Bailouts und Stimulus sind nicht die beste Reaktion auf die COVID-Pandemie. Was dann? Möglicherweise... Absicherung. Ich weiß, dass dieser Vorschlag keineswegs perfekt ist, doch ich denke, dass es dennoch unsere allgemein beste Option sein könnte. Auf bestimmte Weise ist es überraschend, dass die Rolle der Versicherung in dieser Krise so wenig Aufmerksamkeit erhielt.

Bailouts und Stimulus sind nicht die beste Reaktion auf die COVID-Pandemie. Was dann? Möglicherweise... Absicherung. Ich weiß, dass dieser Vorschlag keineswegs perfekt ist, doch ich denke, dass es dennoch unsere allgemein beste Option sein könnte. Auf bestimmte Weise ist es überraschend, dass die Rolle der Versicherung in dieser Krise so wenig Aufmerksamkeit erhielt. Denn schließlich werden wir und unsere zukünftigen Generationen all diese massiven Bailouts bezahlen müssen. Natürlich ist der Großteil der Verantwortung bisher Regierungen zugefallen. Einige drucken, während andere einen Teil ihrer Goldreserven verkaufen. Meiner Ansicht nach deutet dies auf die ultimative Lösung hin; wir sollten auf Selbstabsicherung bauen. Und Gold verspricht die beste Wahl dafür zu sein.

Pandemie-Absicherung: Unterschätzt?

In seinem aktuellsten Bericht erklärte das Global Preparedness Monitoring Board (GPMB), eine gemeinsame Bemühung der Weltgesundheitsorganisation (WHO) und der Weltbankgruppe, dass die Pandemie bisher mehr als 11 Billionen Dollar gekostet habe. Das GPMB meint, dass angemessene Vorbereitung auf die Pandemie stattdessen etwa 5 Dollar je Person oder etwa 39 Milliarden Dollar gekostet hätte. Vielleicht, vielleicht auch nicht. Diese massiven Programmen nehmen tendenziell lawinenartig zu und verselbstständigen sich.

Doch wie sieht es mit der Rolle der Versicherung aus? Wir haben sie bereits für vereinzelte Desaster wie Brände, Erdbeben oder Überflutungen. Ich bin kein Versicherungsfachmann. Und ich weiß, dass weltweite Pandemien glücklicherweise deutlich seltener als diese anderen Katastrophen eintreten. Zweifelsohne wäre eine Kalkulation von Risiken und Kosten komplex, um Beitragszahlungen gegen Pandemie-Verluste angemessen zu bepreisen. Versicherungsunternehmen wenden sich manchmal selbst Rückversicherern zu, wenn die Risiken für sie alleine zu groß sind.

Doch wenn weltweite Pandemien logisch betrachtet Ereignisse sind, die mit einer Wahrscheinlichkeit von 1:50 oder alle 100 Jahre auftreten, dann sollten Beitragszahlungen niedrig sein; teilweise deshalb, weil Versicherer wahrscheinlich Jahrzehnte Zeit hätten, um Reserven zu sammeln und aufzubauen. Eine Sache ist klar: Es gibt einen deutlichen Unterschied darin, wie Industrie- und Entwicklungsländer auf die Auswirkungen dieser COVID-Krise reagieren.

Westen vs. Osten

Während sich Industrieländer der Druckerpresse zugewandt haben, stehen Schwellenländer deutlich stärkeren Einschränkungen gegenüber. Sie genießen einfach nicht denselben Zugang zu den Schuldenmärkten. Stattdessen müssen sie sich auf externe Finanzierung verlassen, was oftmals das Sammeln von Finanzmitteln in ausländischen Währungen bedeutet. Dennoch haben einige dieser Länder nun einfacheren Zugang zu Schulden, wie Indien, die Philippinen und Kolumbien. Doch eine stärkere Abhängigkeit von Exporten setzt sie einem höheren Risiko der Kapitalflucht und rückläufiger Kapitalzuflüsse aus.

Ein Bericht des S&P Global Ratings erklärte dieses Phänomen kürzlich:

"Industrieländer haben typischerweise tiefe, inländische Kapitalmärkte, starke, öffentliche Institutionen (einschließlich unabhängiger Zentralbanken), niedrige und stabile Inflation sowie transparente und berechenbare Wirtschaftspolitik. Diese Attribute erlauben es ihren Zentralbanken hohe, staatliche Anleihebestände zu unterhalten, ohne Investorvertrauen zu verlieren, Angst höherer Inflation zu erschaffen oder Kapitalabflüsse auszulösen.

Umgekehrt besitzen Nationen mit weniger glaubwürdigen, öffentlichen Institutionen und weniger Flexibilität in ihrer Umtauschrate sowie Geld- und Fiskalpolitik weniger Kapazität, Finanzdefizite ohne Gefahr einer höheren Inflation zu finanzieren. Das könnte hohe Kapitalabflüsse auslösen, die Währung abwerten und einen Anstieg der inländischen Zinsen verursachen, wie man im vergangenen Jahrzehnt in Argentinien beobachten konnte."

Während ich dem Großteil zustimme, so bin ich mir nicht sicher, was den Teil der "unabhängigen Zentralbanken" angeht. Dennoch könnte sich meiner Meinung nach der eingeschränkte Zugang zu den Schuldenmärkten tatsächlich als Vorteil für weniger entwickelte Länder herausstellen. Da die Druckerpresse in vielen Teilen des Westens intensiv arbeitet, sind die Inflationserwartungen in den vergangenen acht Monaten dramatisch angestiegen.

Da viele Schwellenländer Rohstoffexporteure sind, könnten sich steigende Rohstoffpreise über die nächsten Jahre als ein Segen für sie erweisen. Der Kupferpreis stieg seit seinen Tiefs im März beispielsweise um 50%. Doch die einschränkte Druck- und Stimulus-Fähigkeit der Entwicklungsländer bedeutet eine deutlich stärkere Abhängigkeit von ihren eigenen Ersparnissen. Einige Länder besaßen über Jahrhunderte hinweg ein tiefgreifendes Verständnis von und eine Affinität gegenüber Gold. Es ist also nur wenig überraschend, dass sie diesen Pfad im vergangenen Jahrzehnt mit der Ansammlung des Edelmetalls angeführt haben.

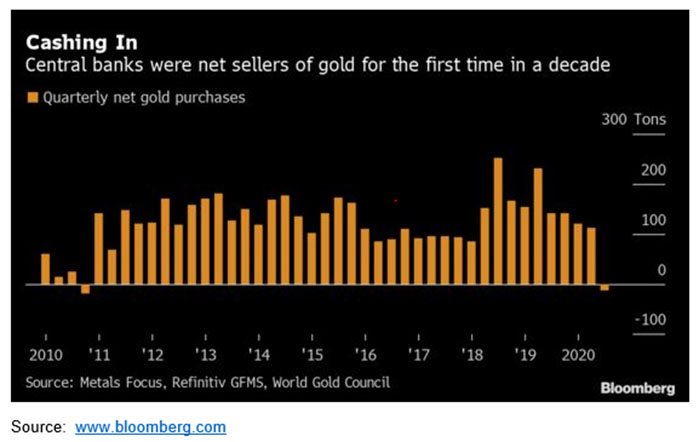

Bis zu diesem vergangenen Quartal müssen wir fast ein ganzes Jahrzehnt zu einer Zeit zurückkehren, in der Zentralbanken Nettoverkäufer von Gold waren. Wie Bloomberg berichtete, haben einige dieser Verkäufer kürzlich Kapital aus dem hohen Goldpreis geschlagen, um den Schlag der COVID-Pandemie abzudämpfen. Der World Gold Council erklärte, dass die Türkei und Usbekistan die größten Verkäufer waren, wobei Russland in Q3 verkauft haben soll; zum ersten Mal seit 13 Jahren.

Erstellen Sie sich Ihre eigene Versicherungspolice

Der Punkt ist, dass diese Nationen ihre Notreserven seit langer Zeit aufbauen. Es stimmt, dass es diesmal nicht nur ein Notstand, sondern eine ausgemachte Katastrophe war. Doch der Punkt ist, dass sie eine Notreserve hatten. Und als diese notwendig war, hielt sie, was sie versprach. Es war sicherlich auch von Vorteil, dass Gold genau das tat, was es tun soll. Es stieg angesichts des Chaos.

Und das erlaube es diesen Zentralbanken, einen Teil ihres Goldes auf Rekordhochs zu verkaufen, was den Verkauf weniger Unzen zu denselben Erträgen voraussetzte als noch vor wenigen Monaten. Das ist die Lektion für uns Einzelpersonen. Gold ist die ultimative Form des Sparens und die bestmögliche Versicherungspolice. Nun, da ein Ende der Pandemie zwar in Sicht ist, jedoch noch in weiter Ferne erscheint, wird diese Absicherung deutlich wertvoller werden.

© Peter Krauth

The Gold Report

Sie wollen weitere Gold Report-Exklusivinterviews wie dieses lesen? Schreiben Sie sich beim kostenlosen E-Newsletter ein und erfahren Sie, welche neuen Artikel veröffentlicht wurden. Eine Liste kürzlich erschienener Interviews mit Analysten und Kommentatoren finden Sie bei uns im Bereich Expert Insights.

Dieser Artikel wurde am 16. November 2020 auf www.theaureport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.