Unordnung wird kommen - Konfuzius warnt uns

12.04.2021 | Egon von Greyerz

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt - "überlegen" im Sinne von Konfuzius:

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt - "überlegen" im Sinne von Konfuzius:"Auch wenn er sich in Sicherheit wähnt, vergisst der überlegene Mensch nicht, dass Gefahr kommen kann. Im Zustand der Sicherheit vergisst er nicht die Möglichkeit des Ruins. Wenn alles in Ordnung ist, vergisst er nicht, dass Unordnung kommen kann. Somit ist seine Person nicht gefährdet, und auch seine Staaten und seine Sippen bleiben erhalten." - Konfuzius

Überlegene Menschen kann es auf vielen Ebenen der Gesellschaft geben - nicht zwangsläufig in Bereichen, die mit Geld oder Investitionen in Verbindung stehen. Es wird viele Menschen geben, die gar kein Geld haben, die aber auf intellektueller oder psychologischer Ebene vorbereitet sind. Diese Menschen zählen womöglich zu den glücklichsten, denn viele reiche Menschen machen sich leider die ganze Zeit über Gedanken um ihr Geld, anstatt es zu genießen.

In diesem Artikel soll es in erster Linie um das Vorbereitetsein in Bezug auf das eigene Vermögen gehen.

PS: Aus gegebenem Anlass wartet am Ende des Artikels ein wichtiger Nachtrag.

Vermögenserhaltung im Fokus

Investoren, mit denen wir in unserer Branche zusammenkommen, sind risikoaverse Menschen und daher sehr auf Vermögenssicherung bedacht. Diese Investoren kaufen physisches Gold, weil die exzessiven Marktrisiken ihnen Sorge bereiten. Sie möchten ihr Vermögen gegen nie dagewesene Finanz- und Währungsrisiken schützen und absichern. Physische Edelmetalle, die außerhalb des Bankensystems gehalten werden, sind für diese Investoren, wie auch für uns, die ultimative Form der Vermögenssicherung.

Anteilig an den gesamten globalen Finanzanlagen kommt Anlagegold aber nicht einmal auf 0,5%. Das heißt also, dass nur ein winziger Prozentsatz von Investoren das eigene Vermögen mit Gold absichert. Das überrascht schon, wenn man bedenkt, dass Gold seit 5.000 Jahren das einzige Geld ist, das überlebt hat.

Die Inflation kommt

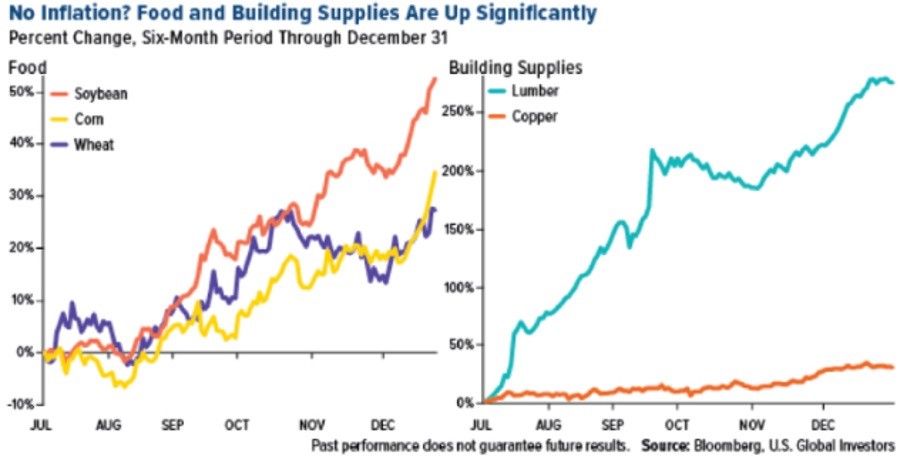

Natürlich haben auch andere Sachwerte, wie Land und Immobilien, ihren Wert im Verlauf der Zeit sehr gut halten können. Da wir starke Nahrungsmittelpreisinflation erwarten, wird Agrarland in den kommenden Jahren wahrscheinlich gut abschneiden. Wie in zahlreichen Artikeln der letzten Zeit hervorgehoben wurden, ist aktuell schon hohe Inflation bei Agrar- und anderen Rohstoffen zu verzeichnen (siehe Chart unten).

Anleiheerträge: Kein Abbild der massiven Risiken

Privat- und Geschäftsimmobilien sind wieder etwas anderes. Die seit 1971 unablässig betriebene Kreditschöpfung hat die Immobilienpreise immer weiter steigen lassen. Die Tatsache, dass die Zentralbanken praktisch nichts für Geld verlangen hat den Kreditnehmern perfekten Auftrieb und Rückenwind beschert.

So kann man in der Schweiz z.B eine festverzinste Hypothek über 15 Jahre zu einem Zinssatz von 1% bekommen. Das ist fast so, als würde man das Geld kostenlos rausgeben. Allerdings sind die niedrigen Zinsen kein Zeichen der Freigiebigkeit von Staaten und Zentralbanken. Sie sind viel mehr die Folge ihrer verschwenderischen Ausgabepolitik.

Angesichts permanenter Defizitfinanzierung müssen Regierungen die Neuschuldenaufnahme praktisch ohne größere Kosten finanzieren, ansonsten droht Schuldenausfall. Deswegen gibt es inzwischen negativ verzinste Staatsanleihen im Umfang von 18 Billionen $, und kein westlicher Kreditnehmer zahlt mehr als 2% ungeachtet der Laufzeit.

Wie absurd die Zinssätze inzwischen sind, zeigt beispielsweise ein Vergleich der Zinssätze 30-jähriger Staatsanleihen Griechenlands und der USA. Griechenland emittierte gerade eine massiv überzeichnete 30-Jahre-Staatsanleihe zu 1,95%. Zum Vergleich: Die 30-Jahre-Anleihe der USA rentiert mit 2,36%. Beide Gläubiger sind quasi bankrott, allerdings ist es absurd, dass ein finanziell derart schwacher Staat wie Griechenland Geld zu einem niedrigeren Zins leihen kann als die USA.

Der Markt für Staatsanleihen ist also die größte Bubble von allen. Das wird sie allerdings nicht davon abhalten, noch weiter zu wachsen.

Nehmen wir die USA als Beispiel. Als Trump im November 2016 gewählt wurde, betrug die US-Verschuldung 20 Billionen $. Auf Grundlage meiner historischen Einschätzung prognostizierte ich, dass sie bis Januar 2021 auf 28 Bill. $ ansteigen würde und bis 2025 auf 40 Bill. $. Die meisten Marktbeobachter fanden diese Prognose absurd, doch leider hatten sie sich nicht mit der Geschichte auseinandergesetzt, die uns sagte, dass es so kommen würde.

US-Staatsverschuldung im Jahr 2025

Mit Blick auf den aktuellen Zustand der US-Wirtschaft sowie die Defizit- und Kreditwachstumsprognosen waren 40 Bill. $ für 2025 zu niedrig; die US-Verschuldung dürfte sich bis dahin auf 50 Bill. $ belaufen.

Man denke nur daran, dass die US-Staatsverschuldung bei Regierungsantritt Ronald Reagans unter einer Billion $ lag. Und 44 Jahre später - im Jahr 2025 wird sie, laut Prognose, 50 Billionen $ erreicht haben. Das entspricht einer verblüffenden durchschnittlichen jährlichen Wachstumsrate von 28% für den Zeitraum 1981 bis 2025. Und jene 50 Bill. $ umfassen nicht einmal potentielle Ausfälle an Kredit- und Derivatemärkten, diese Zahl könnte also noch exponentiell ansteigen. Die Gesamtverschuldung der Vereinigten Staaten von Amerika von 84 Bill. $ kann niemals zurückgezahlt oder zu unmanipulierten Zinsniveaus bedient werden.