Die superreichen Prepper sind der Zeit voraus

08.05.2021 | Michael J. Kosares

- Seite 2 -

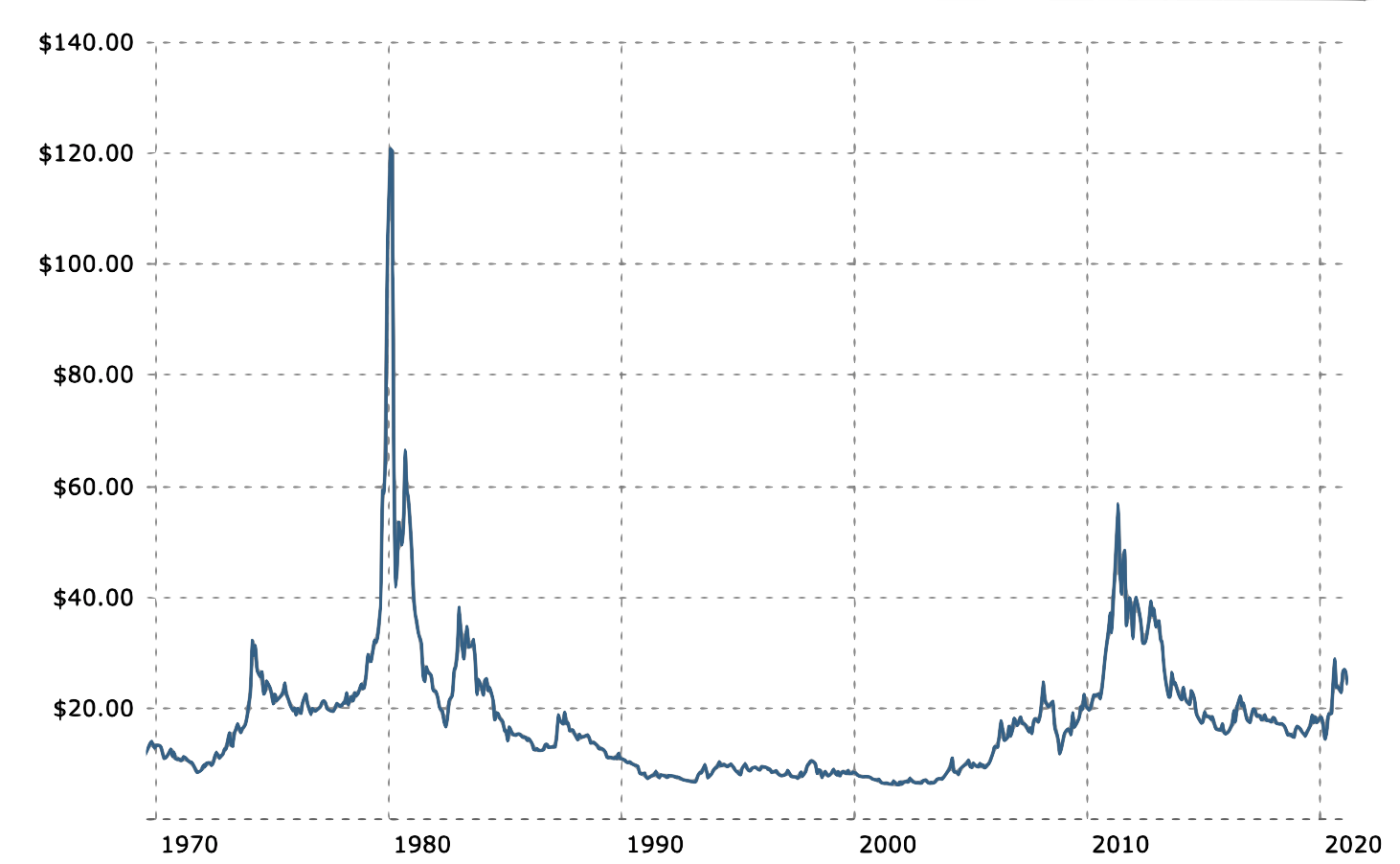

Und trotzdem sind die aktuellen, wirtschaftlichen Fundamentaldaten wie Schulden, Defizite, Ausgaben, Zinsen und Angebots-/Nachfrageprognose so bullisch, dass die 120 Dollar von 1980 wahrscheinlich einfach übertroffen werden können. Wenn wir Silber aus einer technischen Perspektive betrachten, dann befinden wir uns entweder bei oder nahe eines finalen Bodens dieser Korrektur." Er erklärt abschließend: "Es ist an der Zeit, ein Silber-Nonkonformist zu sein. Die Geschichte hat uns wiederholt belohnt. Ein Silberpreis von 100 Dollar ist in greifbarer Nähe."

Der inflationsbereinigte Silberpreis

Erkennen Sie die Realität, handeln Sie entsprechend und kaufen Sie Realwerte

"Als ich sah, dass die Leute von WallStreetBets in den Vordergrund traten und anfingen, über Silber zu sprechen, hat mich das sehr gefreut, weil ich sofort wusste, dass es sich um eine jüngere Generation handelt und sich das Wort schnell verbreiten würde. Es freute mich, dass es viel mehr Menschen gibt, die bereit sind, in Silber zu investieren und das graue Metall als eine große Chance anerkennen." - David Morgan, Makroökonom und führender Sachverständiger für den Silbermarkt, Interview mit Claudio Grass

China hat wieder Appetit auf Gold

Die staatlichen Bestände könnten sich auf bis zu 14.500 Tonnen belaufen

"Da sich Chinas Wirtschaft seit der zweiten Hälfte des letzten Jahres stark erholt hat", heißt es in einem kürzlich erschienen Artikel in der South China Morning Post, "hat sich auch der Appetit auf Goldschmuck, Barren und Münzen erholt, und seit Januar liegen die Inlandspreise über den weltweiten Benchmark-Preisen, was es profitabel macht, Goldbarren zu importieren.

Die People's Bank of China (PBOC), die Zentralbank des Landes, kontrolliert durch ein System von Quoten, die den Geschäftsbanken zugeteilt werden, wie viel Gold nach China kommt." Die SCMP fährt fort, dass China im April und Mai etwa 150 Tonnen Gold im Wert von etwa 8,5 Milliarden Dollar importieren würde. Wenn es um Gold geht, ist China ein Preisnehmer und kein Preismacher, wie so viele dachten, als es 2019 den Goldhandel in Shanghai eröffnete.

Vorerst begnügt sich das Land damit, seinen Geschäftsbanken und Bürgern zu erlauben, zu den aktuellen Preisen anzusammeln. "China hat viel mehr Gold, als es behauptet", schreibt der Investmentanalyst Dominic Frisby in einem aktuellen Artikel der Money Week. "Tatsächlich hat China mehr Gold als die USA. Seine enorme Goldhortung ist Teil seiner großartigen Pläne für den Status einer globalen Reservewährung." Basierend auf Berechnungen von Goldmarktexperten, die unter dem Link aufgeführt sind, schätzt Frisby, dass Chinas reale Reserven bis zu 14.500 betragen könnten, verglichen mit den US-Reserven von 8.133 Tonnen.

Jenseits des CPI: Gold als strategische Inflationsabsicherung

"Ein breiterer Maßstab als der CPI könnte angemessener sein, um die wahre Inflation zu messen", schreibt der World Gold Council in einem aktuellen Forschungsbericht. "Indem wir ein breiteres Maß als den CPI verwenden, deuten die Beweise auf eine stärkere und konsistentere Beziehung zwischen Gold und Inflation hin. Dies hat zwei wichtige Implikationen: Gold ist ein globaler Vermögenswert und eine Absicherung nicht nur gegen die Preise von Waren und Dienstleistungen, sondern auch gegen die Erosion der Kaufkraft im Allgemeinen - sei es gegen Immobilien, Sammlerstücke oder Finanzanlagen, die von den CPI-Indices ausgeschlossen sind.

Es ist auch eine Absicherung gegen die Abwertung einer Währung, sollte der Wert dieser Währung durch die Erhöhung des Angebots langsam aufgezehrt werden... Die Geldmenge ist eng mit dem nominalen BIP-Wachstum verbunden und kann diese wichtige Konsumdynamik ebenso wie die Inflationsdynamik widerspiegeln."

Alles in allem halte ich den Ansatz des World Gold Councils für ziemlich genial. Da die Inflationssorgen in den Vordergrund rücken, haben eine Handvoll Analysten versucht zu zeigen, dass Gold kein wirklicher Inflationsschutz ist - ein Unterfangen, das in der Regel die Manipulation von Zeitreihen und Statistiken erfordert, um das Argument anzubringen. Der WGC wählt in dieser Studie einen Ansatz, der das Problem auf einzigartige Weise umgeht, indem es die Ära der quantitativen Lockerung nach 2008 anerkennt. Der folgende Chart veranschaulicht diesen Punkt. Das Geldmengenwachstum im Jahr 2020, so der WGC, "bedroht die Inflation stärker als im Jahr 2009."