Zerohedge: Wurde das Risiko einer größeren Korrektur abgewendet?

17.10.2021

- Seite 3 -

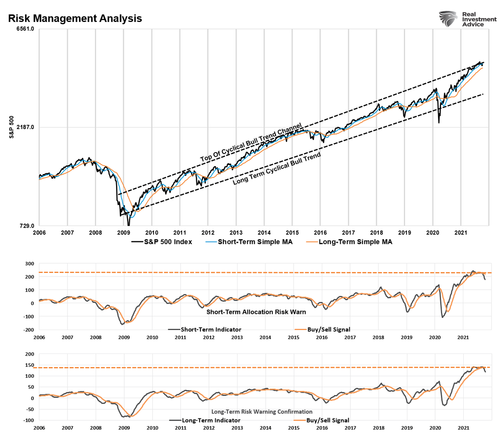

Seit 2006, als wir dieses "Risikomanagementmodell" entwickelten und wöchentlich zu veröffentlichen begannen, signalisieren die Signale weiterhin kritische Zeiträume, die Anleger beobachten sollten. Die Marktrenditen weisen eine sehr hohe Korrelation zu den bestätigten Kauf- oder Verkaufsauslösern auf. Es gibt noch zwei weitere wichtige Punkte.

Erstens treten die aktuellen Signale in einem Ausmaß auf, wie wir es noch nie erlebt haben. Zweitens treten die bestätigten Signale auf, während sich der Markt an der Spitze seines langfristigen Aufwärtstrends seit den Tiefstständen von 2009 befindet. Eine Korrektur bis zum unteren Ende dieses langfristigen Aufwärtstrendkanals würde also einen Rückgang von fast 30% bedeuten, ohne den Aufwärtstrend zu verletzen.

Längerfristige Signale mahnen zur Vorsicht

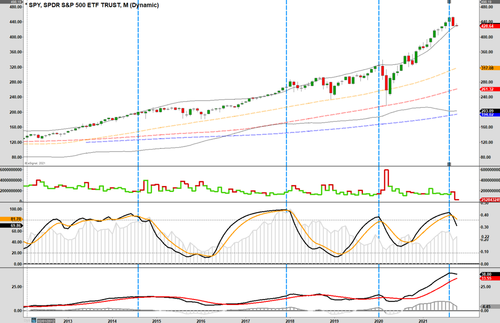

Auch angesichts der allgemeineren makroökonomischen Probleme, mit denen der Markt konfrontiert ist, können wir die Möglichkeit einer kurzfristigen reflexartigen Erholung nicht ausschließen. Allerdings bestätigen die monatlichen Signale auch die wöchentlichen Warnungen. Monatliche "Verkaufssignale" sind häufiger und werden in der Regel mit Marktkorrekturen und Bärenmärkten in Einklang gebracht. Wie die oben bestätigten Signale auf Wochenbasis wurde jedoch auch das monatliche Verkaufssignal zum ersten Mal seit März 2020 ausgelöst.

Auch wenn der längerfristige M.A.C.D. dieses monatliche Signal noch nicht bestätigt hat, lohnt es sich, ihn genau zu beobachten. In der Vergangenheit haben sich die monatlichen Signale als hilfreich erwiesen, um Korrekturphasen und Bärenmärkte zu meistern. Ich möchte noch einmal betonen, dass diese längerfristigen Signale die Möglichkeit einer gegenläufigen Aufwärtsbewegung nicht ausschließen. Wie bereits erwähnt, ist der Markt auf kurze Sicht überverkauft genug, um eine solche zu erleben.

Stierkämpfe und Matadore

Oberflächlich betrachtet scheint es so, als ob "Bullenmärkte" extrem schwer zu töten sind, da sie trotz der zunehmenden Anzahl von Warnungen, die das Gegenteil nahelegen, weiter steigen. Wenn Sie jemals einen Stierkampf gesehen haben, werden Sie feststellen, dass der Stier den Matador immer wieder angreift, obwohl er ständig aufgespießt wurde. Doch obwohl der Stier immer wieder versucht, seinen Gegner zu erwischen, wird er aufgrund von Erschöpfung und Blutverlust immer langsamer, bis der letzte Schlag erfolgt.

Bei Bullenmärkten ist es ähnlich. Der Anstieg geht weiter, bis er sich erschöpft, weshalb es scheint, als ob Bullenmärkte "langsam und dann auf einmal" enden. Gegenwärtig liefern zahlreiche interne technische und fundamentale Messgrößen Warnungen, die von den Anlegern derzeit ignoriert werden, weil der "Stier den Matador weiter angreift." Aus diesem Grund ist es wichtig, die Zeitrahmen mit Ihrem Portfoliomanagementprozess abzustimmen.

Wenn Sie Ihr Portfolio mit einer relativ kurzen Haltedauer handeln, sollten Sie sich auf stündliche bis tägliche Charts konzentrieren. Diese deuten derzeit darauf hin, dass eine kurzfristige Rally möglich ist. Wenn Sie jedoch eine längerfristige Philosophie des "Kaufens und Haltens" verfolgen, sollten Sie auf die längerfristigen Charts achten. Diese deuten darauf hin, dass das Risiko einer stärkeren Korrektur zunimmt.

Diese längerfristigen Signale deuten darauf hin, dass Anleger solche Erholungen nutzen sollten, um die Portfoliorisiken neu zu gewichten, etwas Bargeld zu beschaffen, Absicherungen hinzuzufügen und die Gesamtvolatilität des Portfolios zu verringern. Wir gehen davon aus, dass wir uns immer noch mitten in einem kurzfristigen, von der Stimmung (F.O.M.O.) getriebenen Bullenmarkt befinden.

Es ist zwar durchaus möglich, dass der Markt noch vor Jahresende wieder zu seinen früheren Höchstständen zurückkehrt, aber Sie müssen entscheiden, ob Sie in Ihrem Portfolio der "Stier" oder der "Matador" sein wollen. Der "Matador" verlässt in den meisten Fällen die Arena, während der "Stier" hinausgetragen wird.

[Dieser Artikel wurde ursprünglich von Lance Roberts via RealInvestmentAdvice.com veröffentlicht.]

© Zerohedge

Der Artikel wurde am 13. Oktober 2021 auf www.zerohedge.com veröffentlicht und exklusiv für GoldSeiten übersetzt.