Eine kurze Prognose für die Goldpreisentwicklungen 2022

28.02.2022 | Dr. Keith Weiner

- Seite 2 -

Etwa zur gleichen Zeit wurde ein weiteres Gesetz verabschiedet, das die öl- und kohleverarbeitende Industrie, z. B. Kraftwerke, zur Umstellung auf Gas zwang. Das wäre schon schlimm genug, bis die COVID-Lockdowns und das Schleudertrauma, das durch die Wiederöffnung ausgelöst wird, kommen. Jetzt kommt es bei der Lieferung von Weihnachtsbaumschmuck bis hin zu Erdgas zu langen Verzögerungen.Die Energiepreise im Vereinigten Königreich sind in die Höhe geschossen. Leider hört es hier nicht auf. Düngemittel werden aus Erdgas hergestellt. Ein Nebenprodukt der Düngemittelproduktion ist reines CO2, das für den Transport von Tiefkühlkost verwendet wird. Auch die Preise für Lebensmittel könnten in die Höhe schnellen. In den USA wurden die Zölle auf kanadisches Schnittholz kürzlich verdoppelt. Dadurch wird der Holzpreis sowohl erhöht als auch gesenkt. In den USA müssen die Bauherren mehr bezahlen. In Kanada hingegen müssen die Sägewerke ihr Holz billiger verkaufen, um wettbewerbsfähig zu bleiben.

Ein weiterer Fall von höheren und niedrigeren Preisen tritt auf dem Hähnchenmarkt auf. Für Fleischverpackungsbetriebe ist es schwierig, die Belegschaft voll zu halten, da aufgrund von Vorschriften viele Arbeiter nach Hause geschickt werden, wenn es einen COVID-Fall gibt. Das Ergebnis ist, dass sie nicht ihre volle Leistung erbringen können. Das bedeutet, dass sie weniger Vögel kaufen, und die Landwirte haben wirklich zu kämpfen, um sich mit geringeren Mengen und niedrigeren Preisen über Wasser zu halten. Gleichzeitig treiben Supermärkte und Restaurants die Preise in die Höhe, weil es nicht genug Angebot gibt.

Wenn man über den einzelnen Verbraucherpreis für US-Holzprodukte oder Hähnchenflügel hinausschaut, ergibt sich ein komplexeres Bild, das zeigt, dass der Preisanstieg nicht auf monetären Faktoren beruht. Dies führt uns zu der weit verbreiteten Annahme, dass die Inflation durch eine Anhebung der Zinssätze bekämpft werden kann. Eine Anhebung des Zinssatzes wird Schaden anrichten, genauso wie eine Zinssenkung.

Wir sind wieder da, wo wir 2015 waren. Die Fed versprach Zinserhöhungen, und die meisten Leute dachten, das sei genau die Medizin, die die Wirtschaft braucht. Wir haben damals gesagt, dass sie die Zinsen nicht sehr weit anheben und auch nicht lange halten können, wenn sie versuchen, sie zu erhöhen. Diese Einschätzung erwies sich als goldrichtig. Die Zinssätze stiegen ein wenig an und hingen eine Weile in der Luft, bevor sie ihren jahrzehntelangen Abwärtstrend wieder aufnahmen.

Heute sind die Abwärtskräfte bei den Zinssätzen noch stärker als 2015. Ist Ihnen aufgefallen, dass in der Autowerbung immer noch 0% für 72 Monate angeboten werden? Trotz eines Mangels an Autos, der durch einen Mangel an Chips verursacht wird, und trotz der gefühlten Gewissheit höherer Zinsen wissen die Autohersteller, dass die einzige Möglichkeit, Autos zu verkaufen, in der Subventionierung von 0% Zinsen besteht. Die Fed wird lernen, dass dies auch für alles andere gilt.

Unser Preisziel für 2022

In diesem Jahr haben wir die schwierigste Preisprognose von allen, die wir bisher gemacht haben. Einerseits könnte die Aussicht auf Zinserhöhungen (auch wenn sie nur vorübergehend sein werden) alles Mögliche zum Absturz bringen. Wir gehen davon aus, dass der Goldpreis weniger stark einbricht als andere Vermögenswerte, wie im Jahr 2008. Und weniger als im Jahr 2008. Andererseits übt die Plattentektonik eine Kraft auf den Goldpreis aus, die wie ein Gebirgszug nach oben drückt.

Auch das Gold-Silber-Verhältnis (d. h. ein höherer Goldpreis im Vergleich zum Silberpreis) wird nach oben gedrückt. Andererseits liegt der Gold-Silber-Koeffizient derzeit bei etwa 80 und damit am oberen Ende seiner langfristigen Spanne. Im März 2020 wird er jedoch deutlich über 120 liegen. Kurzfristig werden wir uns mit der Basis und unserer Fundamentalanalyse befassen.

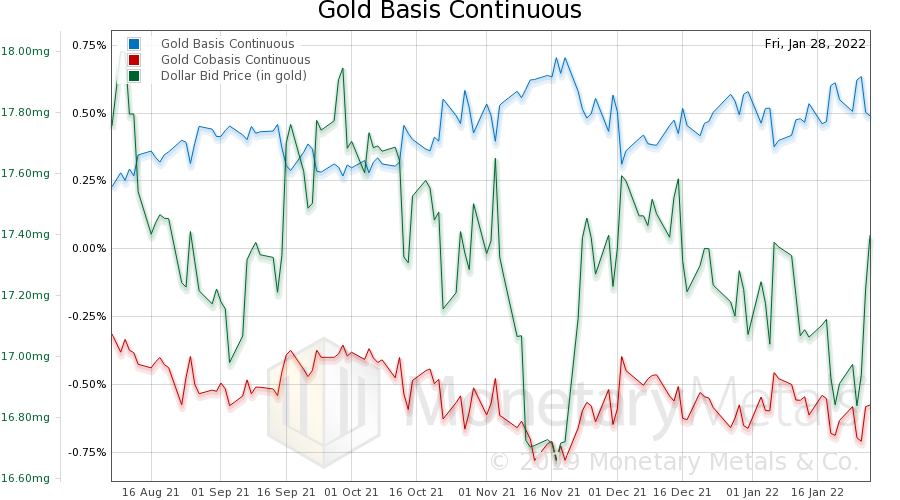

Seit August letzten Jahres ist der Dollarpreis unbeständig, liegt aber derzeit um 0,4 mg Gold niedriger (d.h. der Goldpreis, gemessen in Dollar, ist 40 Dollar höher). Und die Kobasis (d. h. die Goldknappheit auf dem Markt) ist um 27 Basispunkte niedriger. Was hat sich im Verhältnis stärker bewegt?

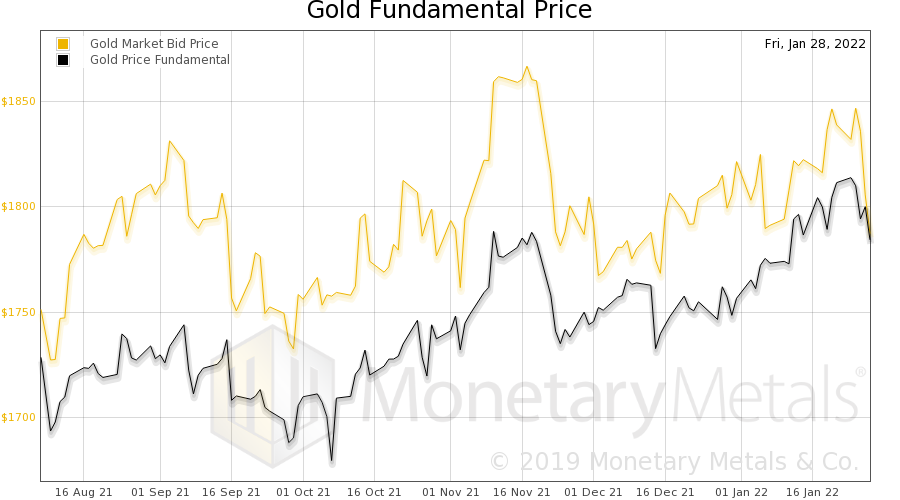

Der von unserem Modell berechnete fundamentale Preis stieg um 60 Dollar auf 1.784 Dollar. Bemerkenswert ist auch, dass sich der Marktpreis dem Fundamentalpreis angenähert hat. Wir haben errechnet, dass der Terminmarkt zu diesem Zeitpunkt keinen Nettoeffekt auf den Preis hat. Das heißt, dies ist der Preis, zu dem das Metall ohne Terminmarkt und gehebelten Handel auf Marge gehandelt werden würde. Machen Sie daraus, was Sie wollen.

Es gibt einen klaren Aufwärtstrend, obwohl wir in den letzten fünf Tagen einen Rückgang der Fundamentaldaten um 27 Dollar feststellen. Und dies fiel mit einer erhöhten Volatilität am Aktienmarkt in den letzten Wochen zusammen - der Volatilitätsindex (VIX) erreichte einen Höchststand, der seit März 2020 nicht mehr erreicht wurde. Es ist logisch, dass Futureskontrakte abverkauft werden, aber wir müssen die Fundamentaldaten beobachten, um zu sehen, wie Metallbesitzer auf die anhaltende Volatilität reagieren - vorausgesetzt, die Fed ändert ihre politische Haltung nicht schnell -, wenn nicht sogar auf die Schwäche anderer Vermögenswerte.

Wenn die Vermögenspreise wie im Jahr 2008 über die Klippe stürzen, wird der Goldpreis weniger stark fallen. Und er wird für einen kürzeren Zeitraum fallen. Das liegt daran, dass der Goldpreis im Moment nicht durch eine große Hebelwirkung in die Höhe getrieben wird und die Menschen viele Gründe haben, Gold zu kaufen, selbst wenn sich ihre Gründe, Meme-Aktien, Immobilien und Kryptowährungen zu Staub im Wind verwandeln.

Wenn nicht, wenn es der Fed gelingt, die Kreditvergabe zu lockern (ob sie es nun offen zugibt oder nicht), dann sehen wir keine Gründe für einen niedrigeren Goldpreis. Eher das Gegenteil ist der Fall. Und bedenken Sie, dass die Fed im Falle eines Zusammenbruchs die Fed Funds Rate senken und die Kreditvergabe lockern wird, um das Problem zu lösen. Dies würde die Goldkäufe tendenziell ankurbeln.

© Keith Weiner

Monetary Metals

Der Artikel wurde am 01. Februar 2022 auf www.monetary-metals.com veröffentlicht und exklusiv für GoldSeiten übersetzt.