Global Weimar - Zinstragende Anlageklassen beginnen inflationsbereinigt finale Abwärtsphase! Auch "Betongold" ist davon betroffen!

02.05.2022 | Dr. Uwe Bergold

Das taktische Verkaufssignal für die derzeitig inflationsbereinigt finale Abwärtsphase bei DAX, REXP und DAX-Immobilien publizierten wir bereits am 02.12.2021 in einem Marktkommentar mit der Headline "Global Weimar - Zinstragende Anlageklassen beginnen inflationsbereinigt finale Abwärtsphase! Der "Great Reset" läuft als Prozess bereits seit 2000!“ Hierin konnte man unter anderem lesen:

Das taktische Verkaufssignal für die derzeitig inflationsbereinigt finale Abwärtsphase bei DAX, REXP und DAX-Immobilien publizierten wir bereits am 02.12.2021 in einem Marktkommentar mit der Headline "Global Weimar - Zinstragende Anlageklassen beginnen inflationsbereinigt finale Abwärtsphase! Der "Great Reset" läuft als Prozess bereits seit 2000!“ Hierin konnte man unter anderem lesen:"Immer und immer wieder wird der Mythos wiederholt, dass Standardaktien einen Schutz vor Inflation darstellen würden. Diese Argumentation wird besonders an zyklischen Hochpunkten, so wie aktuell, medial breitgetreten. Betrachtet man jedoch die Geschichte des deutschen Aktienmarktes - sowohl nominal als auch real (inflationsbereinigt), so erkennt man, dass dies nicht der Wahrheit entspricht. Besonders offensichtlich wird es bei der Nominal-Real-Differenzierung während der Weimarer Hyperinflation, der "Mutter aller Inflationen"…

Betrachtet man nun die Entwicklung vor und während der Weimarer Hyperinflation, so stellt man fest, dass beide Indizes, sowohl nominal als auch real, während der Zeit der goldgedeckten Mark, von 1871 bis 1914, sich identisch entwickelten. Erst mit Beginn des Ersten Weltkriegs und der gleichzeitigen Aufhebung des Goldstandards drifteten beide Indizes auseinander. Während nominal in Papier-Mark der Aktien-Index förmlich explodierte, implodierte er gleichzeitig real, bewertet in Gold-Mark.

Bis zur Währungsreform 1923 verlor somit ein Aktionär, trotz seiner nominal historisch einmaligen Gewinne, real mehr als 90 Prozent mit seinem Investment am deutschen Aktienmarkt. Während Gold seine Kaufkraft erhielt [aufgrund der realen Deflation enorme Kaufkraft zunahm], fehlte bei den Standardaktien jede Spur von Inflationsschutz.

Dieser fehlende Inflationsschutzeffekt von Aktien wurde auch in einer Studie von Prof. Gary Gorton und Prof. Geert Rouwenhorst der Yale School of Management, welche über 45 Jahre umfasste, bestätigt. Hierin wird eindeutig gezeigt, dass Aktien und Anleihen negativ zu Inflation korrelieren, also während Inflationszeiten an Kaufkraft verlieren. Nur die Anlageklasse Rohstoffe [Gold] (inkl. der dazugehörigen Rohstoff[/Gold]aktien) korrelieren positiv mit Inflation und stellen somit einen Schutz vor Kaufkraftverlust dar."

Des Weiteren konnte man zur damaligen Situation im November 2021 folgendes lesen:

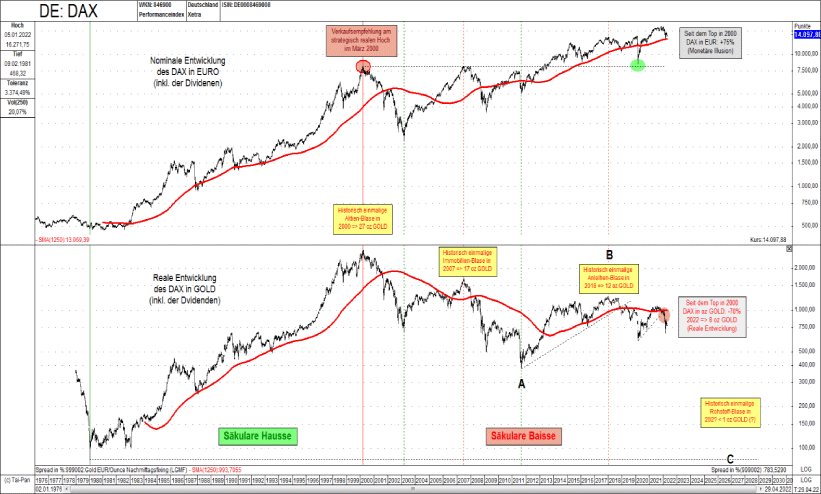

"Auch aktuell erleben wir seit dem Jahrtausendwechsel wieder, dieses Mal jedoch global, einen "Weimar-Effekt". Der DAX, welcher seit seinem säkularen Hoch im März 2000 (war damals 27 Unzen Gold wert) nominal mit 90 [aktuell: 75] Prozent im Plus liegt, hat real - in Unzen Gold bewertet - bereits über 65 [aktuell: 70] Prozent an Kaufkraft verloren (aktuell kostet er 9,6 [aktuell: 7,8] Unzen Gold). Am Ende wird - wie immer im Finale eines jeden "Bust-Zyklus" - der DAX real mit über 90 Prozent im Minus liegen und dies unabhängig davon, wie er sich nominal (in EUR) weiter entwickeln wird (siehe hierzu Abbildung 1)!"

Abb. 1: DAX in EUR (oben) versus DAX in oz Gold (unten) von 01/1976 bis 04/2022

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Die "Echo-Blase", welche - nach dem realen Allzeithoch zum Jahrtausendwechsel ("Jahrhundert-Blase" mit historisch einmaliger Überbewertung: Im März 2000 kostete der DAX 27 Unzen Gold) - ab 2011, mit QE und Negativzins, nochmals aufgeblasen wurde, endete bereits im Jahr 2018 (siehe hierzu Punkt B in Abbildung 1: Im Januar 2018 kostete der DAX 12 Unzen Gold), also schon 2 Jahre vor dem sog. "Corona-Crash" im März 2020. Aktuell kostet der DAX nur mehr 7,8 Unzen Gold!

Des Weiteren konnte man zur damaligen Situation im November 2021 folgendes lesen:

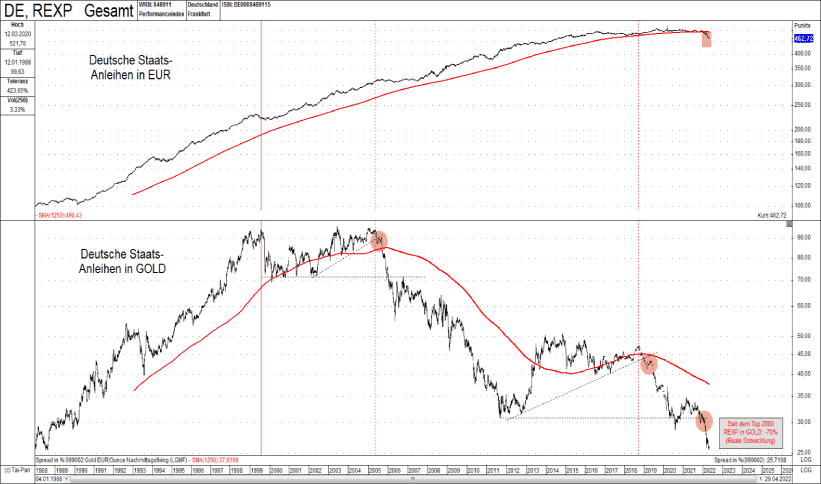

"Auch am Anleihen- und Immobilienmarkt sieht es nicht besser aus (siehe hierzu Abbildung 2 und 3). Beide sind bereits vor Wochen real - in Unzen Gold bewertet - nach unten ausgebrochen! Über die nominale (in Papiergeld bewertete) Entwicklung entscheiden die Zentralbanken, über die reale (in Gold bewertete) der Markt!"

Abb. 2: REXP in EUR (oben) vs. REXP in oz Gold (unten) von 01/1988 bis 04/2022

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Im Gegensatz zum DAX, welcher zumindest noch nominal über seinem 5-jährigen Gleitenden Durchschnitt notiert (siehe hierzu den roten GD im oberen Teil von Abbildung 1), ist der Anleihen- (REXP) und Immobiliensektor (DAX Real Estate), mit Beginn des Jahres 2022, real (in Gold) und auch nominal (in EUR) unter diesen GD gebrochen. Beim REXP geschah dies nominal das erste Mal seit 40 Jahren!