Die Lawine der Geschichte

13.06.2022 | Michael J. Kosares

- Seite 2 -

Ein Drittel der Anleger betrachtet ihre Goldanlage entweder als 'Wertaufbewahrung (zum Schutz meines Vermögens)', als 'Schutz vor Inflation' oder als 'sichere Anlage, um die ich mir keine Sorgen machen muss'. Dies könnte erklären, warum im vergangenen Jahr sogar mehr Anleger Gold als Kryptowährungen gekauft haben. Laut der Studie investierten 44% in den ersten 10 Monaten des Jahres 2021 in Gold, wobei Barren und Münzen zu den beliebtesten Optionen gehörten.""Der Bestand an Staatsanleihen und hypothekarisch gesicherten Wertpapieren der Fed", so berichtet NewsMax-Reuters, "wird bis Mitte 2025 voraussichtlich um etwa 2,5 Billionen Dollar auf etwa 5,9 Billionen Dollar sinken, wenn der Abbau von Vermögenswerten durch die Zentralbank wahrscheinlich gestoppt wird, um ein angemessenes Niveau der Bankreserven aufrechtzuerhalten, so die New Yorker Fed am Dienstag."

Bei diesen Zahlen scheint es sich jedoch eher um eine Projektion als um einen tatsächlichen Zeitplan für die Kürzungen zu handeln. Die große Debatte dreht sich derzeit darum, ob die Fed den Kurs der quantitativen Straffung beibehalten kann oder ob sie gezwungen sein wird, das Handtuch zu werfen, wenn sich die Wirtschaft strafft und die Finanzmärkte eine negative Reaktion zeigen.

Die interessanteste Enthüllung kommt am Ende des Artikels, wenn Reuters berichtet, dass die Fed beabsichtigt, ihr Portfolio an Staatsanleihen bis zur Fälligkeit zu halten. Mit anderen Worten: Die Fed wird ihre Bilanz durch natürliche Abnutzung verringern. Sollte dies der Fall sein, wird dies die Auswirkungen auf die Zinssätze auf der Verkaufsseite der Gleichung mildern. Die folgenreichste Auswirkung wird von der Käuferseite der Gleichung ausgehen, wenn die Fed ihre Unterstützung für den Anleihemarkt als Käufer der letzten Instanz zurückzieht.

"Ghana, so berichtet Reuters, "hat ein Großankaufsprogramm gestartet, um Gold vor Ort zu kaufen und die Goldkomponente seiner Reserven zu erhöhen, sagte der Gouverneur der Zentralbank, Ernest Addison, am Dienstag, um die Währung Cedi zu stärken, ohne die Inflation zu erhöhen." Damit schließt Ghana zu Russland und China als einer der zehn größten Goldproduzenten der Welt auf und führt den Großteil seiner Produktion den nationalen Reserven zu. Es ist der sechstgrößte Goldproduzent der Welt. China ist die Nummer eins, und Russland ist die Nummer drei.

"Scott Minerd von Guggenheim sagte, dass die Teilnehmer einer Konferenz [des Hoover-Instituts] schätzten, dass die Fed die Zinssätze auf 3,5% bis 8% anheben müsste, um ein neutrales Niveau zu erreichen, was ihn zu der Annahme veranlasste, dass die Zentralbank die Zinssätze so lange anheben müsste, bis etwas in der Wirtschaft oder auf den Märkten oder beides zusammenbricht. 'Die US-Notenbank scheint sich nur wenig Sorgen über die Fortsetzung eines Bärenmarktes zu machen', so Minerd.

Sollte dies der Fall sein, 'werden wir wahrscheinlich einen ziemlich heftigen Ausverkauf erleben'". Minerd glaubt, dass der Nasdaq um 75% und der S&P500 um 45% von seinem Höchststand zurückfallen könnte. Seiner Meinung nach steht uns ein Sommer der Schmerzen bevor. Vor etwa einem Jahr sagte er voraus, dass der Goldpreis schließlich auf 5.000 Dollar bis 10.000 Dollar je Unze ansteigen würde und dass sich Silber besser entwickeln würde. Kurz gesagt, er sieht einen großen Bärenmarkt für Aktien und im Gegenzug einen großen Bullenmarkt für Gold voraus.

"Ich bin nicht oft froh darum, nicht länger die jüngste Person im Raum zu sein," schreibt Marktanalystin Merryn Somerset Webb auf der Money Week Website, "aber diesen Monat bin ich es. Wenn Sie sich erst seit etwa 15 Jahren an den Märkten tummeln, erleben Sie den Zusammenbruch all dessen, was man Ihnen über die Märkte gesagt hat und was Sie für wahr gehalten haben." Während die neuen Wahrheiten eine nach der anderen fallen, kehrt Somerset Webb zu einer alten Wahrheit zurück und sagt, dass das, was für die meisten Marktteilnehmer neu ist, in Wirklichkeit alt ist und eine Rückkehr zu den 1970er Jahren darstellt. "In diesem Sinne", sagt sie, "halten Sie Gold."

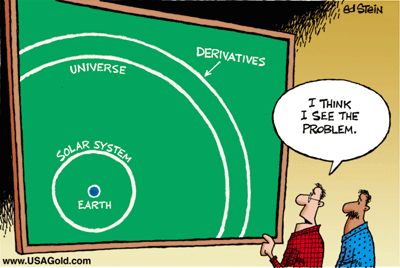

Immer mehr Analysten weisen auf etwas hin, das wir von Anfang an als das eigentliche Problem der Finanzmärkte angesehen haben - Leverage. Die Fed wird es überall auf den Finanzmärkten finden, wenn sie sich die Mühe macht, danach zu suchen, und es wird unserer Meinung nach nicht mehr lange dauern, bis die Konfrontation damit unvermeidlich ist. "Die Leute sagen immer, dass der Markt aufgrund von Gewinnmitnahmen einbricht", sagt Sean Corrigan von Cantillon Consulting in einem CNBC-Interview.

"Es kommt auf die Realisierung von Verlusten an. Derjenige, der an der Spitze verkauft, verkauft an die nächsten beiden, die erkennen, dass es nicht halten wird, die an die nächsten verkaufen, und wenn einer von ihnen fremdfinanziert ist, haben wir ein Problem."

In einem kürzlich erschienenen Artikel der Financial Times zitiert Gillian Tett eine Parodie des schwedischen Wirtschaftswissenschaftlers Axel Leijonhufvud aus dem Jahr 1973 über Volkswirtschaftler. "Der Status des erwachsenen Mannes [des Econ-Stammes]", schrieb Leijonhufvud, "wird durch seine Fähigkeit bestimmt, das 'modl' seines 'Feldes' zu machen. Die Tatsache ..., dass die meisten dieser 'modls' von geringem oder gar keinem praktischen Nutzen zu sein scheinen, erklärt wahrscheinlich die Rückständigkeit und elende kulturelle Armut des Stammes."

Der Besitz von Gold ist für die Bescheideneren unter uns gerade deshalb sinnvoll, weil die Kassandras des Wirtschaftsstammes es anscheinend so oft nicht richtig machen können. "Diese Schwächen", schreibt Tett, "waren ein Grund, warum so wenige die Krise von 2008 vorhersahen." Das ist auch der Grund, so Tett, warum die Fed an ihrem Mantra von der vorübergehenden Inflation festhielt, obwohl ein kurzer Blick in das "Unkraut des Finanzsystems" sie eines Besseren hätte belehren können.