Zusammenbruch der Geldmenge ist immer noch ein großes Risiko für den Markt

11.10.2022 | Peter Schiff

- Seite 2 -

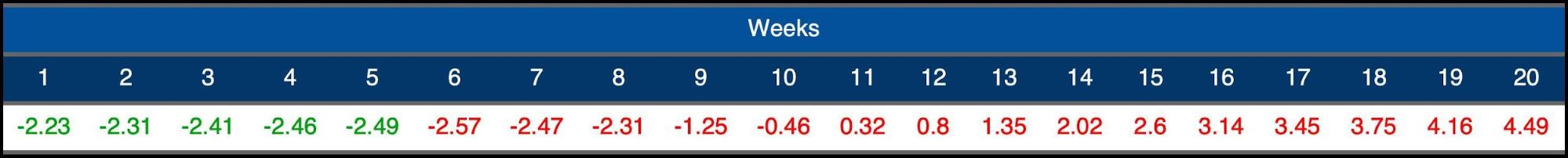

Die "Wenzel" 13-Wochen-GeldmengeDer verstorbene Robert Wenzel vom Economic Policy Journal verwendete eine modifizierte Berechnung, um die Geldmenge zu verfolgen. Er verwendete eine 13-Wochen-Durchschnittswachstumsrate auf Jahresbasis, wie in seinem Buch "The Fed Flunks" definiert. Er verwendete speziell die wöchentlichen Daten, die nicht saisonbereinigt waren. Seine Analogie war, dass er, wenn er wissen will, was er draußen anziehen soll, das aktuelle Wetter wissen will und nicht die Temperaturen, die im Jahresdurchschnitt gemessen wurden.

Das Ziel des 13-Wochen-Durchschnitts ist es, einige der unruhigen Daten zu glätten, ohne zu viele historische Daten einzubeziehen, die den Blick auf das Wesentliche verstellen könnten. Die durchschnittliche 13-Wochen-Wachstumsrate ist in der nachstehenden Tabelle dargestellt. Verlangsamende Trends sind in rot und beschleunigende Trends in grün dargestellt. Das Wachstum ist nun auf -2,23% eingebrochen.

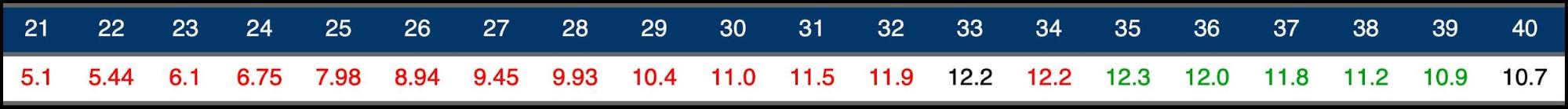

Ironischerweise bewegt sich der Trend derzeit nach oben, nachdem er vor 4 Wochen noch bei -2,57% lag. Dies war der niedrigste Wert seit April 1993. Die Reihe der aufeinanderfolgenden negativen oder Nullwachstumsraten der Geldmenge endete vor 29 Wochen. Dennoch ist das Geldmengenwachstum immer noch negativ.

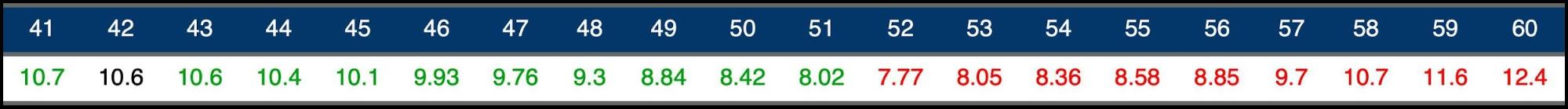

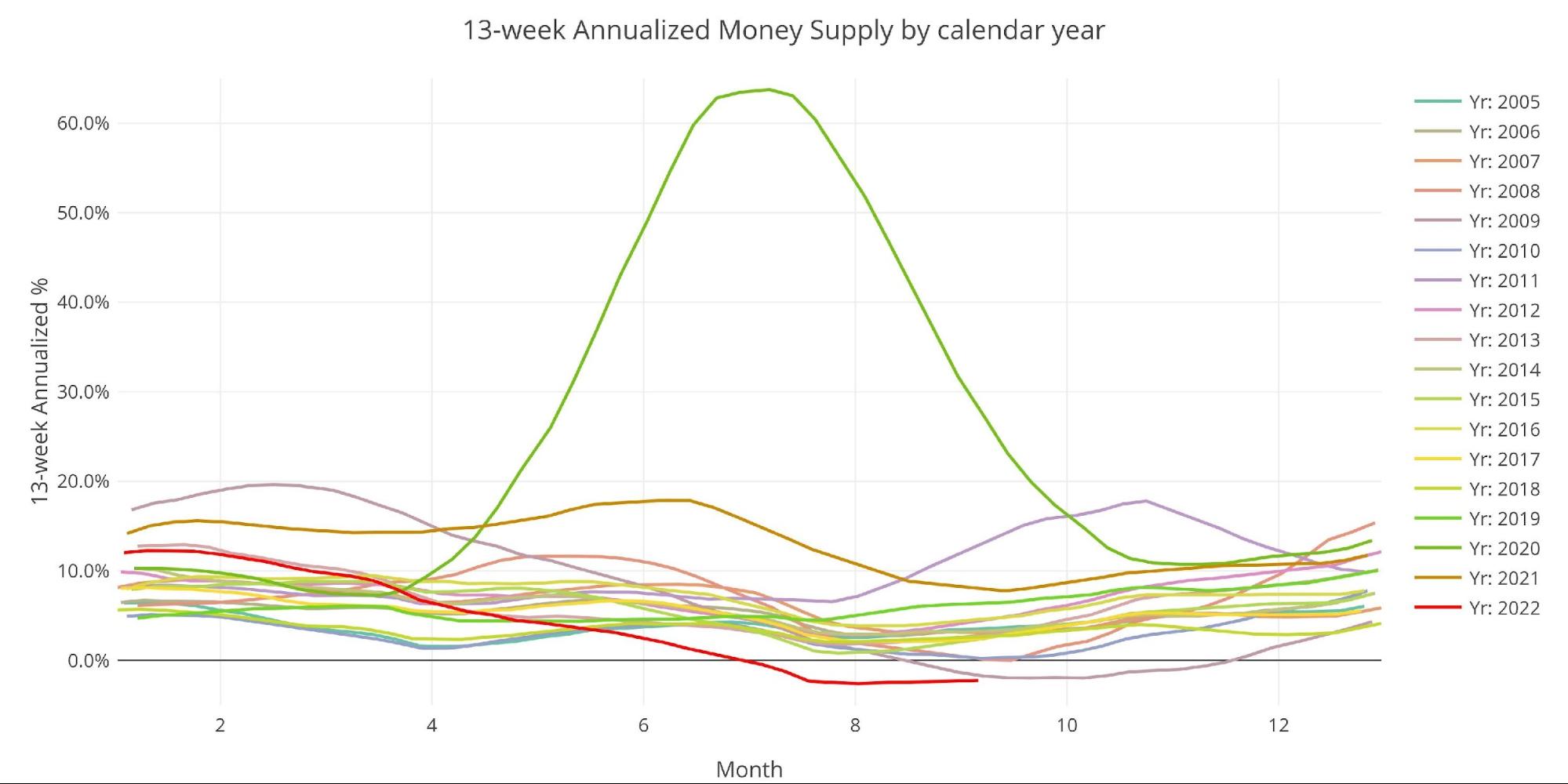

Der nachstehende Chart verdeutlicht die Saisonabhängigkeit der Geldmenge und vergleicht das laufende Jahr (rote Linie) mit den Vorjahren. Für die Monate August und September ist dies das langsamste 13-wöchige Wachstum der Geldmenge, das je verzeichnet wurde. Die untenstehende Grafik geht bis ins Jahr 2005 zurück, und die aktuelle Wachstumsrate liegt unter jedem einzelnen Zeitraum im Chart und unter jedem anderen Datenpunkt für diese Jahreszeit, wobei sie sogar das Jahr 2009 übertrifft (-2,2% gegenüber -1,7% damals).

Wenzel kommentierte oft seine Fähigkeit, den Zeitpunkt des Börsencrashs 2008 zu erraten, da die Geldmenge in jenem Jahr innerhalb weniger Monate von 11,6% auf 0% fiel. Im Jahr 2022 hat sich das Wachstum in weniger als 6 Monaten von 12,2% auf -2,27% verlangsamt. Ganz zu schweigen von dem Einbruch von 64% im Jahr 2020. Noch wichtiger ist, dass es nicht wieder ansteigt. Es hat sich zwar von den Tiefstständen im August etwas erholt, aber es ist immer noch negativ! Dies ist eine erhebliche Verlangsamung der Geldmenge und könnte dem Aktienmarkt und der Wirtschaft erheblichen Gegenwind bescheren.

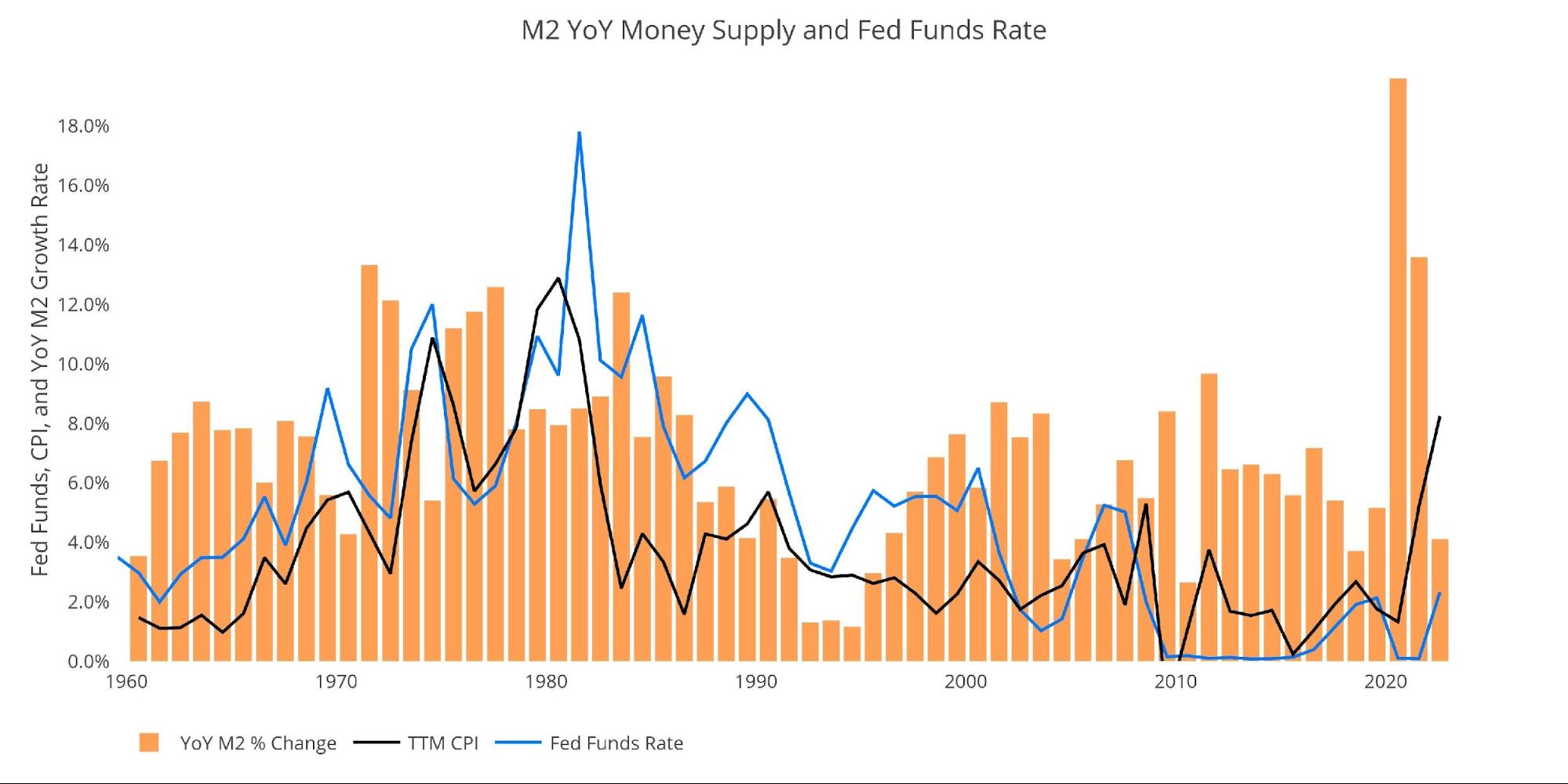

Hinter der Inflationskurve

Um die steigenden Preise zu bekämpfen, müsste die Fed einen Großteil der Geldschöpfung der letzten Jahre rückgängig machen. Dazu müssten die Zinssätze über die Inflationsrate angehoben werden. Die Fed hat große Töne gespuckt, aber jeder sollte wissen, dass sie nur blufft! Sie kann die Zinsen nicht wirklich anheben, sonst hätten sie es bereits getan! Der nachstehende Chart zeigt, dass die Fed trotz der bisherigen "Jumbo"-Zinserhöhungen noch nie so weit hinter der Inflationskurve zurückgeblieben ist.

Die blaue Linie unten (Fed Funds Rate) ist fast immer über die schwarze Linie (CPI) gestiegen, um die Inflation zurückzudrängen. Die einzige Anomalie war 2011 nach der Großen Rezession. Der Mainstream geht jetzt davon aus, dass dies die Norm ist (d. h. eine Rezession allein wird die Inflation bremsen), aber der Chart unten zeigt, dass es viel häufiger vorkommt, dass die Zinssätze die Inflation übersteigen müssen, um die Kurve wieder nach unten zu biegen. Die jüngste Zeit hat die Fed selbstzufrieden gemacht. Das ist sehr gefährlich!