Zeit zum Nachdenken

12.04.2023 | The Gold Report

- Seite 2 -

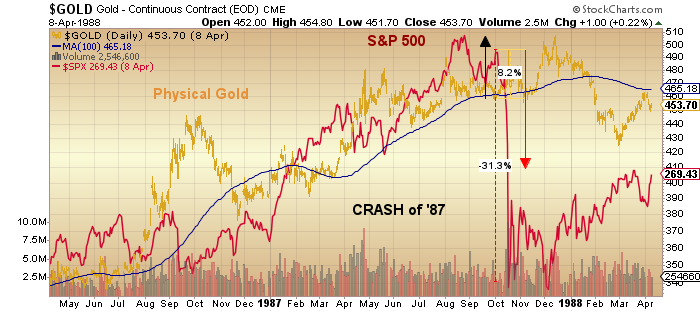

In jenem Jahr gab es eine umgekehrte Korrelation zwischen dem Aktienmarkt und den Goldbullionpreisen, aber es war eine sehr heimtückische Angelegenheit, bei der die mit Goldbullion verbundenen Bergbauunternehmen beschlossen, zusammen mit den in Panik geratenen Aktienbullen zu verschwinden, während physische Goldbarren von etwa 425 USD auf 505 USD stiegen. Die Lektion von 1987 hat sich in meine Synapsen eingebrannt, als ich sah, wie der TSE-Gold- und Silberindex den 8%igen Anstieg des physischen Goldes in den folgenden vier Tagen ignorierte und sich halbierte - von 10.300 auf unter 5.000 trotz eines Anstiegs des Kassagoldpreises um 80 US-Dollar je Unze. Das war nicht nur schockierend, es war grausam.

Das andere Mal, als es eine Abweichung von der Korrelation mit Aktien gab, war in den letzten fünfzehn Monaten. Seit dem Höchststand des SPX am 7. Januar 2022 hat Gold um 11,68% zugelegt, während der SPX um 10,8% gefallen ist, und während sowohl 2008 als auch 2020 liquiditätsarme Crashs waren, war 2022 ein geordneter Rückgang, was noch mehr für die Leistung von Gold spricht.

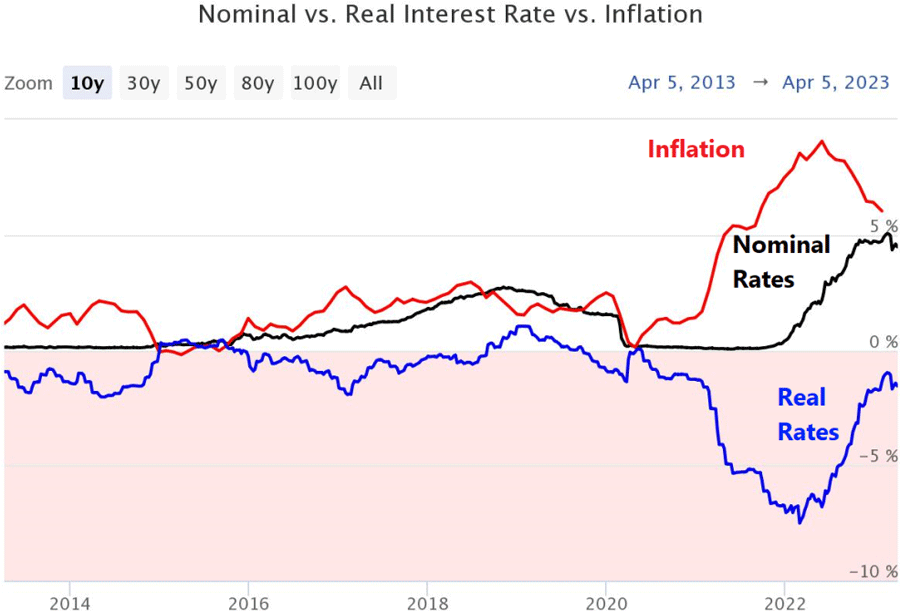

Da steigende Realzinsen der Todfeind des Goldenthusiasten sind, ist es erstaunlich, dass sich die Realzinsen in diesem Zeitraum von stark negativ (- 7,51%) zu leicht negativ (- 1,56%) entwickelt haben, während sich der Goldpreis bis auf 3% des (USD-)Allzeithochs bewegt.

Es gibt ein wirklich faszinierendes Interview mit dem geopolitischen Analysten Peter Zeihan, einer meiner bevorzugten Forschungsquellen, und im Interesse der vollen Anerkennung dort, wo sie absolut verdient ist, ist seine Einschätzung der Inflationsaussichten hier im Jahr 2023 brillant und eine, die ich voll und ganz teile.

Sehen Sie, von 1990 bis März 2020 (dem Eintreffen der Pandemie) genoss die Welt drei Jahrzehnte lang billige asiatische Arbeitskräfte, billige Energie und billiges Kapital. Die Kräfte der Disinflation hätten nicht besser inszeniert werden können als in einer Zeit, in der der Zugang zur globalen Lieferkette erheblich verbessert wurde. Im Jahr 2020 glichen die Handelsrouten der Meere dem L.A.-Expressway, auf dem das Überangebot an Elektronikprodukten aus den Dollar-Läden und veralteten Klimaanlagen in den Warteschlangen der großen westlichen Häfen schlummerte.

Mit der Abschaltung der Weltwirtschaft durch kurzsichtige Politiker und unterqualifizierte Mediziner wurde die Lieferkette jedoch unwiderruflich verändert. Da das Spielfeld nicht länger billige chinesische Arbeitskräfte und offene amerikanische Märkte begünstigt, werden die Dinge einfach mehr kosten.

Zeihan geht davon aus, dass wir in den nächsten fünfzehn Jahren einen Consumer Price Index von 9% haben werden, vorausgesetzt, dass Nordamerika schnell handelt, um seinen einst mächtigen Produktionsmoloch der Nachkriegszeit zu repatriieren, da die erforderlichen Ressourcen die Rohstoffversorgung (und damit die Preise) stark belasten. Ohne diesen Wiederaufbau der amerikanischen Mittelklasse sieht er einen Consumer Price Index von 15%, denn, wie Zeihan so meisterhaft unverblümt sagt, "die Versorgungskette ist im Eimer, und es wird schwieriger sein, etwas zu bekommen".

Während ich die Karpfen beobachte, die bereits beginnen, in einem grotesken Paarungsritual, das zu bizarr ist, um es in Worte zu fassen, am Ufer des Scugog-Sumpfes umherzuhüpfen, denke ich über die Rolle von Gold angesichts der von Zeihan beschriebenen globalen Aussichten nach.

Physische Metalle sind frei von jeglichen Gegenparteirisiken, die mit praktisch jeder anderen Anlageklasse verbunden sind, und benötigen keine Genehmigungen, damit der Besitzer Transaktionen durchführen kann. Ich denke, wenn die Welt plötzlich aufwacht und erkennt, was bei FTX oder der Silicon Valley Bank tatsächlich passiert ist (und was bei der Credit Suisse passieren sollte), werden sie sich für den ungestörten Status des Besitzes von Goldbullion entscheiden und nicht für alles andere.

Wenn die generalistischen Geldverwalter beschließen, 1% ihres Vermögens in Gold umzuschichten, werden die Auswirkungen auf eine vergleichsweise winzige Marktkapitalisierung gigantische Ausmaße annehmen.

Der "perfekte Sturm" für Goldbergbauunternehmen besteht aus steigenden Goldpreisen, sinkenden Energiepreisen und negativen Realzinsen, wenn man sich die Bewertungsanalyse ansieht. Da die wichtigsten Kostenfaktoren Dieselkraftstoff für die Produzenten sowie Holz und Beton für die Erschließungsunternehmen sind, weiten sich die Gewinnspannen rasch aus, während die liberale Dividendenpolitik zum ersten Mal seit den 1930er Jahren eine andere Art von Anlegern für eine Anlageklasse anzieht, die derzeit zu wenig geschätzt wird und zu wenig im Besitz ist - eine ideale Voraussetzung für eine opportune Akkumulation.

© Michael Ballanger

The Gold Report

Sie wollen weitere Gold Report-Exklusivinterviews wie dieses lesen? Schreiben Sie sich beim kostenlosen E-Newsletter ein und erfahren Sie, welche neuen Artikel veröffentlicht wurden. Eine Liste kürzlich erschienener Interviews mit Analysten und Kommentatoren finden Sie bei uns im Bereich Expert Insights.

Dieser Artikel wurde am10. April 2023 auf www.theaureport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.