In Gold We Trust-Report 2023 "Showdown"

24.05.2023 | Ronald Peter Stöferle

- Seite 2 -

ESG: Die soziale Komponente von ESGBereits zum vierten Mal analysiert der In Gold We Trust-Report gezielt ESG-Thematiken im Minenaktienbereich. Dieses Jahr liegt das Augenmerk auf dem sozialen Aspekt von ESG.

Technische Analyse

Der Goldpreis "flirtete" in der ersten Jahreshälfte erneut mit einem neuen USD-Allzeithoch, ist jedoch kurzfristig daran gescheitert. Während langfristige Indikatoren wie der Coppock-Indikator nach wie vor klar bullish sind, sprechen kurzfristigere Modelle wie das "Midas Touch Gold Modell"™ und das saisonale Muster derzeit eher für einen temporär verhalteneren Ausblick, woraus sich jedoch attraktive Kaufgelegenheiten ergeben könnten.

Langfrist-Kursziel (2030) des Goldpreises von 4.800 USD bestätigt

Basierend auf der Annahme einer eintretenden Rezession halten die Autoren neue Allzeit-Hochs des Goldpreises in US-Dollar und Kurse von 2.300 bis 2.400 USD binnen 12 Monate für wahrscheinlich. Am Dekaden-Kursziel von 4.800 USD halten sie vor dem Hintergrund der geldpolitischen, geopolitischen und fiskalpolitischen Situation weiterhin fest.

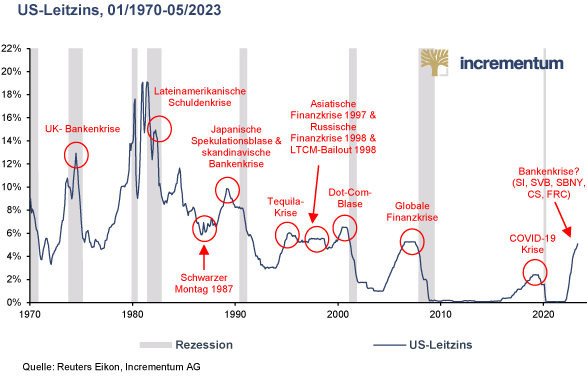

Die geldpolitische Notbremsung und ihre Folgen

Die deutlich verspätete Einsicht seitens der Notenbanker, dass die Inflation nicht temporär ist, führte insbesondere in den USA zu einer geldpolitischen Notbremsung. "Mit der nun einsetzenden konjunkturellen Abschwächung und den nach wie vor zu hohen Inflationsraten wird das geldpolitische Trilemma – Preisstabilität vs. Konjunkturstützung vs. Finanzmarktstabilität –, vor dem wir warnten, nun immanent", erklärt Stöferle.

Trotz der radikalen geldpolitischen Straffung erweist sich die Inflation als überaus hartnäckig. Bis zuletzt hatte die Federal Reserve signalisiert, dass sie bereit ist, alles in ihrer Macht Stehende zu tun, um die Teuerung wieder in den Griff zu bekommen.

In der Eurozone setzte die monetäre Bremsung deutlich später ein und geht langsamer vonstatten. Dementsprechend hartnäckig erweisen sich auch die hohen Inflationsraten, welche aber diesseits wie jenseits des Atlantiks aktuell eher rückläufig sind. Wohlgemerkt steigen die Konsumentenpreise weiter, nur in einem etwas langsameren Tempo, zuletzt mit 7,0% gemessen am HVPI in der Eurozone. Die für die Geldpolitik wichtigen Kerninflationsraten bewegen sich in der Eurozone und auch in den USA auf weiterhin deutlich erhöhtem Niveau und signalisieren keine Entspannung.

Nach eineinhalb Dekaden Liquiditätsflut und Niedrigstzinsen treten nun, nach dem abrupten Entzug der Nullzinsära, zunehmend ökonomische Entzugserscheinungen auf. Ronald Stöferle ist überzeugt, "die stärksten und schnellsten Zinsanhebungen in den Industrienationen seit über 40 Jahren haben bereits erste Opfer gefordert". Das Pensionsfondsdebakel in Großbritannien, die Schließung des "Blackstone Real Estate Income Trust", diverse Kalamitäten im Kryptobereich – allen voran die spektakuläre FTXPleite – sind nur einige Beispiele für die Konsequenzen der abrupten Zinswende.

Auch für die US-Bankenpleiten waren die dramatischen Zinserhöhungen wesentlich mitverantwortlich. Zusammengerechnet mussten seit Anfang März bereits mehr als 500 Mrd. USD abgeschrieben werden. Das ist ein klares Warnsignal dafür, dass das Finanzsystem deutlich fragiler ist, als allgemein vermutet. Für Vertraute der Österreichischen Konjunkturzyklustheorie, die von Ludwig von Mises und Friedrich A. von Hayek begründet wurde, war voraussehbar, dass die radikale Zinswende starke Verwerfungen auslösen würde.

Mark Valek merkt an: "Die Finanzgeschichte bestätigt diese Theorie empirisch eindrucksvoll. Künstliche Booms sind regelmäßig die Folge von Niedrigzinsen und Liquiditätsflutungen, die anschließenden Zinserhöhungen führen zu Insolvenzen, Rezessionen und oftmals zu entsprechenden Kurseinbrüchen."

Der geldpolitische Showdown naht

Die alles entscheidende Frage ist laut Valek die folgende: "Kann die Federal Reserve ihre restriktive Geldpolitik fortsetzen und die Teuerungsrate wieder auf 2% drücken, ohne eine gravierende Rezession bzw. eine neuerliche Finanzkrise auszulösen?“ Ein plausibles Szenario ist für Valek das folgende: "Die Zentralbanken werden das System erneut mit expansiven, stimulierenden Maßnahmen retten müssen, damit aber eine weitere Teuerungswelle riskieren. Die Karten müssen spätestens dann auf den Tisch gelegt werden, wenn die Schmerzen bei den Banken, an den Kapitalmärkten oder in der Realwirtschaft zu groß werden."