Gary Tanashian: Warum versucht die Fed immer noch, die Inflation zu bremsen?

14.09.2023

- Seite 2 -

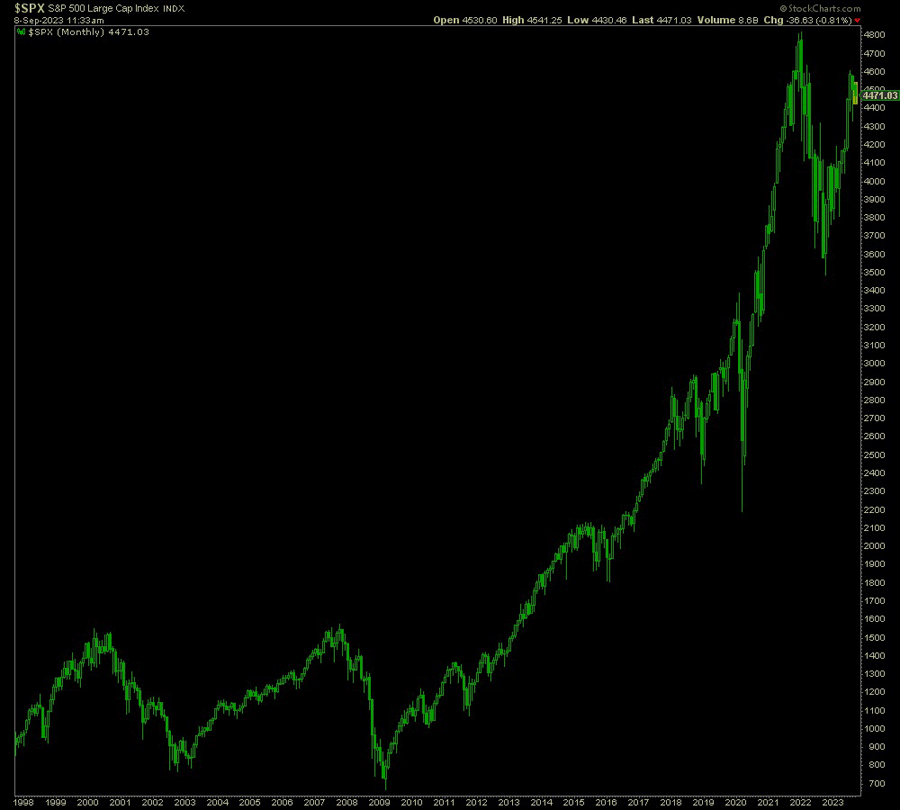

Nun, insofern, als sie den Amerikanern das Gefühl gegeben hat, relativ wohlhabend zu sein (oder viele davor bewahrt hat, sich mittellos zu fühlen), würde die Fed vielleicht gerne eine extreme Mäßigung dieses aufgeblähten Durcheinanders sehen. Der Aktienmarkt war ein großer Nutznießer der bisherigen Inflationspolitik. Man könnte sagen, dass die Fed die Bullenmärkte in den Jahren 2002, 2008 und 2020 mit verschiedenen Mitteln der MMT (Modern Monetary Theory), auch bekannt als TMM (Total Market Manipulation), regelrecht gedruckt hat.

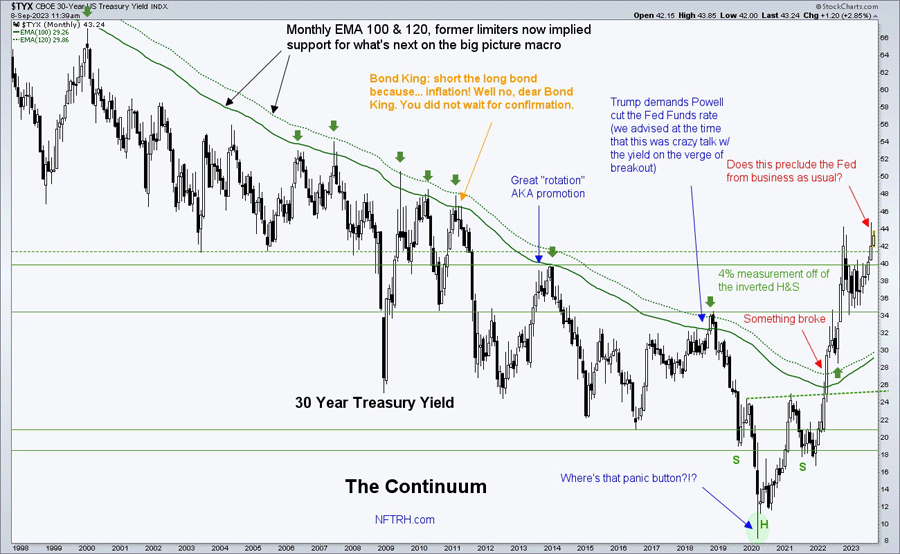

Ist es die Rebellion der Anleihemärkte, die der Fed die Inflationssignale vergangener Inflationszyklen in den Hintern schieben? Gut möglich. Es könnte der Punkt der Sättigung sein, an dem der Anleihemarkt die Lizenz zur künftigen Inflationierung entzogen oder stark eingeschränkt hat.

Vielleicht ist es das, worauf die Fed in erster Linie reagiert. Sie versucht, ihren guten Ruf als Finanzverwalter wiederherzustellen. Aber natürlich wissen Sie, wenn Sie im Laufe der Jahrzehnte aufgepasst haben, dass der Ruf der Fed nicht gut war. Sein Name ist Nosferatu, und er hat einfach das Blut aus dem Finanzsystem und der Wirtschaft gesaugt, indem er die Lizenz genommen hat, die durch die disinflationären Signale des Anleihemarktes gewährt wurde, und er hat die Bullenmärkte für Vermögenswerte nach Bedarf gedruckt, indem er das Angebot an lustigem Geld im Verhältnis zu diesen Vermögenswerten erhöht hat.

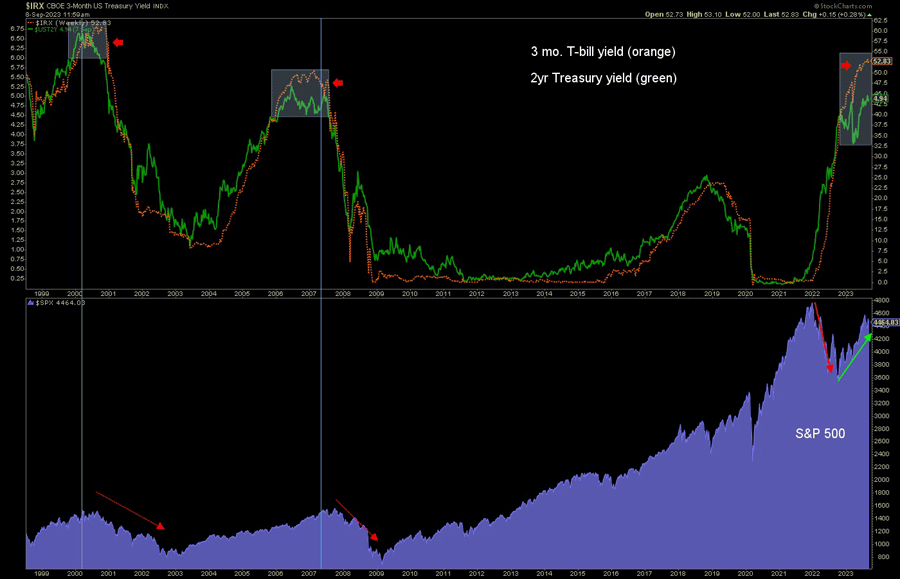

Um ein anderes Bild zu verwenden: Der Vampir muss in Ihr Haus eingeladen werden, um sein Geschäft zu verrichten. Unter Bezugnahme auf das obige Kontinuum ist meine Theorie, dass der Anleihemarkt seine ständige Einladung an die Fed, nach Belieben und bei Bedarf zu inflationieren, zurückzieht. Nochmals: Lizenz entzogen? In der Zwischenzeit zieht die 2-jährige Staatsanleiherendite die Fed am kurzen Ende des Anleihemarktes weiter in die Länge, auch wenn die derzeitige Divergenz wahrscheinlich direkt zu einem Bärenmarkt führen wird, wie es in der Vergangenheit üblich war.

Sicher, die US-Regierung macht Schulden für Straßen, Brücken und alle möglichen anderen Interessen, um die Pumpe für die nächsten Präsidentschaftswahlen zu schmieren. Das ist Fiskalpolitik, und wenn sie durch die Schaffung neuer Schulden gefördert wird, unterscheidet sie sich nicht wesentlich von den durch die Geldpolitik der Fed angeheizten Inflationszyklen. Kämpft die Fed in diesem Fall gegen die Maßnahmen der Regierung? Bis zu einem gewissen Grad, nehme ich an.

Aber unterm Strich haben die Finanzmärkte der Fed so viele Fesseln angelegt, dass sie, aus welchen Gründen auch immer, in ihren Falken-Anzug gezwungen wurde (man erinnere sich, wie hartnäckig sie sich weigerte, das Inflationsproblem anzuerkennen... "vorübergehend, vorübergehend, vorübergehend sage ich euch... oh warte, nicht vorübergehend!"). Und bevor nicht irgendetwas bricht, kann sie nicht aus diesem Anzug befreit werden.

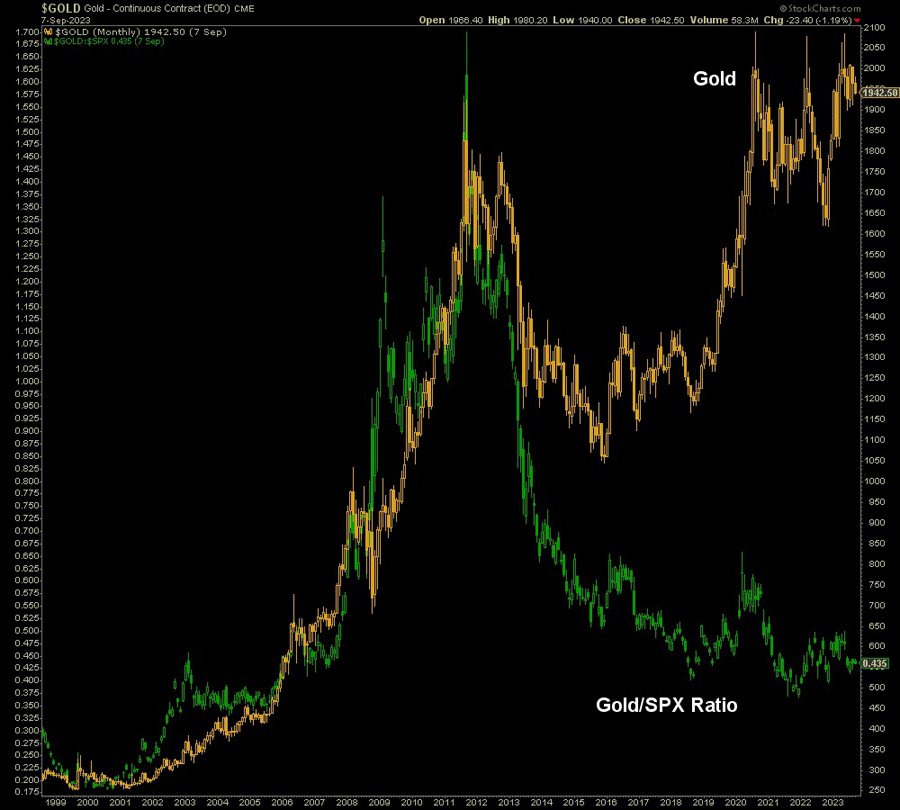

Was glauben Sie, wie sich das ausgebombte Gold/SPX-Verhältnis angesichts eines eingeschränkten inflationären Wohltäters, alias der Federal Reserve, entwickeln wird, wenn der Bär kommt? Gold befindet sich in der Nähe seines Allzeithochs und ist daher anfällig, sagen Sie? Nun, vielleicht bis zu einem gewissen Grad, innerhalb der volatilen Konsolidierung nach 2020. Aber dieses grüne Verhältnis wird seinen Tiefpunkt erreichen und nach oben drehen, was die 10-Jahr-2-Jahres-Renditekurve bereits ankündigt.

Eine steiler werdende Renditekurve geht in der Regel mit der "Bust"-Seite des Boom/Bust-Zyklus einher. In diesem kommenden Umfeld, in dem die Märkte von dem destruktiven, inflationären und blasenbildenden Umfeld, das wir seit über zwei Jahrzehnten am intensivsten erleben, relativ frei werden könnten, wird es viele Gründe geben, Gold zu schätzen. Gold ist schließlich die Anti-Blase.

© Gary Tanashian

Dieser Artikel wurde am 11.09.2023 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.