Anhaltende Schwäche bei Aktien und Anleihen

06.11.2023 | Mark J. Lundeen

- Seite 4 -

Aber um beim Thema Finanzen zu bleiben, kann man sagen, dass die "Experten" in der öffentlichen Meinung immer Recht haben, bis sie sich offensichtlich irren. Jeder, auch die "Experten", merkt irgendwann, wenn ein Bullenmarkt im Gange ist. Inwieweit jemand tatsächlich ein Marktexperte ist, hängt jedoch nicht nur davon ab, WANN jemand erkennt, dass es Zeit ist zu kaufen, sondern vor allem, wann es Zeit ist zu verkaufen. Die Zeit, um aus dem Markt auszusteigen und ihm fernzubleiben.Das war schon immer das Hauptproblem der "Finanzexperten": Sie sind Verkäufer, deren Talent darin besteht, die Öffentlichkeit zum Kaufen zu bewegen. Ihr Manko ist, dass sie zu spät zur Party kommen, lange nachdem die Hausse begonnen hat, und der Öffentlichkeit nur selten sagen, wann es an der Zeit ist, Gewinne mitzunehmen und die Hausse zu verlassen.

Wirklich clevere Leute erkennen die Hausse in der Nähe des Tiefpunkts des alten Bärenmarkts, genau dann, wenn die Bewertungen echte Schnäppchen sind. Natürlich leiden die meisten Anleger in der Nähe des Tiefpunkts des alten Bärenmarkts unter dem so genannten Battered-Bull-Syndrom.

Es ist einfach eine Tatsache, dass die meisten Menschen, die ihr Geld auf dem Markt riskieren, nahe dem Höchststand kaufen. Da sie risikoscheu sind, sehen sie jahrelange, stetige Kursgewinne als beruhigend an und glauben, dass dieser Bullenmarkt, der seit vielen Jahren andauert, zu einem festen und unveränderlichen Bestandteil des Marktes geworden ist. Das ist nicht wahr, und leider verkaufen die meisten Menschen dann auch am Tiefpunkt.

Bin ich also ein "Marktexperte"? Gott bewahre mich vor einem solchen Schicksal. Aber ich habe ein Gespür dafür, welcher Markt sich an einem Hochpunkt befindet, aus dem man aussteigen muss, und welcher Markt sich an einem Tiefpunkt befindet und somit die Aufmerksamkeit vorausschauender Anleger verdient.

Hier gibt es eine gute und eine schlechte Nachricht zu vermerken; zuerst die schlechte Nachricht. Ich habe hier nichts Neues, es ist dieselbe Geschichte, über die ich seit langem schreibe: Der breite Aktienmarkt befindet sich an einem historischen Höchststand, und die Leute sollten ihre Gewinne mitnehmen und die Wall Street verlassen und erst dann zurückkommen wenn:

*die Dividende von Dow Jones bei über 6% liegt,

*die tägliche Volatilitätsspitze, die während des kommenden Bärenmarktes auftritt, zu sinken beginnt.

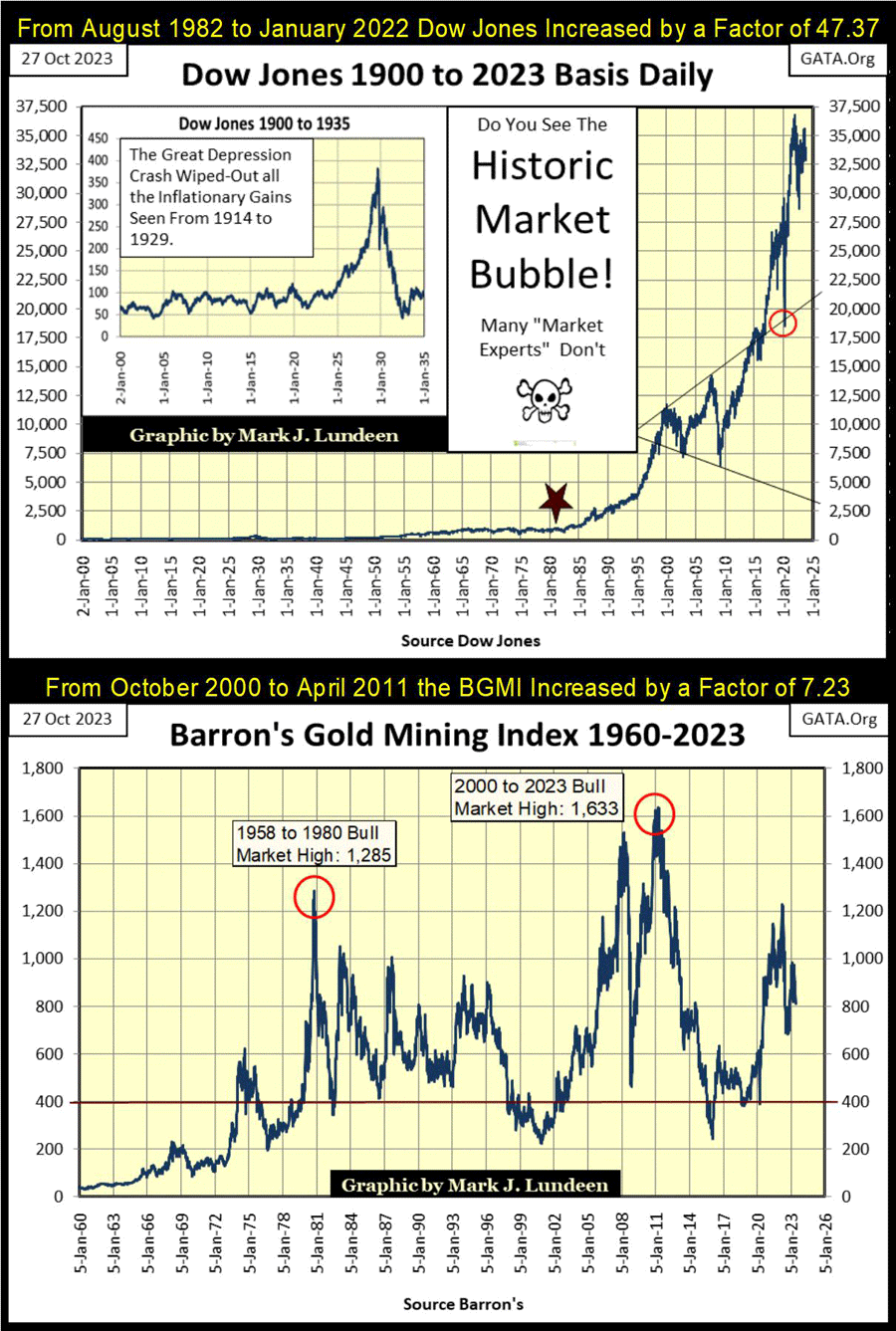

Die gute Nachricht ist, dass ich eine neue und nützliche Grafik zur Veranschaulichung dieser Punkte habe, ein übereinandergelegtes Diagramm, das den Dow Jones mit dem Barron's Gold Mining Index vergleicht, siehe unten.

Der obere Chart für den Dow Jones ist selbsterklärend: Seit August 1982 (Roter Stern) ist der Dow Jones um den Faktor 47,37 gestiegen, was den ehrwürdigen Dow Jones in vierzig Jahren von unter 800 auf über 36.000 gebracht hat. Wenn sich jemand einen Moment Zeit nehmen kann, um dieses Diagramm zu betrachten, und nicht die Gefahr einer massiven Implosion der Marktbewertungen auf dem Aktienmarkt sieht, dann gibt es für mich nicht viel zu sagen.

Was erhoffen sich die Bullen vom Dow Jones von nun an? Dow Jones 50.000? Das wäre ein Anstieg von über 50%. Wenn man sich diese Grafik ansieht, scheint aber ein Rückgang von über 50% wahrscheinlicher zu sein.

Vergleichen Sie den Dow Jones mit dem Barron's Gold Mining Index (BGMI). In den vergangenen vierzig Jahren ist der Dow Jones um den Faktor 47,37 gestiegen, der BGMI liegt derzeit unter seinem Bullenmarkt-Allzeithoch von 1958 bis 1980 bei 1.285. Im bisherigen Bullenmarkt, der im Jahr 2000 begann, erreichte der BGMI im April 2011 seinen Höchststand und stieg dabei um einen mickrigen Faktor von nur 7,23. Das war vor zwölf Jahren, und die Menschen haben es satt, ihre Zeit und ihr Geld mit Goldminenaktien zu vergeuden.

Was ist im Oktober 2023 an Goldminenaktien attraktiv?

Für jemanden, der gerne etwas Billiges kauft, eine ganze Menge. Aber um meine Argumentation zu untermauern, werde ich ein Interview von King World News mit Michael Oliver heranziehen, den ich für einen echten Experten für Gold, Silber und deren Minenaktien halte. Dieses KWN-Interview ist etwa zweiundzwanzig Minuten lang und ist es wert, dass Sie es sich anhören, vielleicht sogar ein zweites Mal.

https://kingworldnews.com/michael-oliver-broadcast-interview-available-now-10-21-2023/

Zur Untermauerung von Herrn Olivers und Eric Kings Meinung, wie billig die Goldminen sind und wie überbewertet andere Marktwerte sind, finden Sie hier eine Tabelle, in der die Marktkapitalisierungen der fünf größten Unternehmen mit einer Marktkapitalisierung von einer Billion Dollar, die derzeit die Marktfavoriten sind, mit den Marktkapitalisierungen der fünf größten Gold- und Silberminenunternehmen verglichen werden.

Der Goldbergbausektor ist winzig, wie eine Muschel neben einem Wal, wobei der Wal der Aktienmarkt ist. Dann gibt es noch die Schuldenmärkte, die Unternehmens- und Staatsschulden, die größere Märkte sind als der Aktienmarkt.

Was Herr Oliver damit sagen will, ist, dass es einen Punkt geben wird, an dem das gesamte Kapital, das jetzt auf den Aktien- und Schuldenmärkten zirkuliert, unter deflationären Druck geraten wird. Geldverwalter und vermögende Privatpersonen werden verzweifelt nach einer Inflation auf den Finanzmärkten suchen, oder sie werden die Folgen des Haltens von Vermögenswerten in einem massiven deflationären Bärenmarkt zu spüren bekommen. Diese Quelle der Bewertungsinflation werden höchstwahrscheinlich Edelmetallwerte sein, wie Gold- und Silberminenunternehmen.

In Anbetracht der riesigen Kluft zwischen den Finanzmärkten und den Goldminenunternehmen würden vernünftige Menschen zustimmen, dass es nicht möglich ist, dass all die Billionen von Dollar, die derzeit auf dem Finanzmarkt zirkulieren, in den winzigen Gold- und Silberminensektor fließen. Daher ist es sehr unwahrscheinlich, dass die Bewertungen des BGMI oder des XAU nach oben explodieren, wenn ein Bärenmarkt für Finanzanlagen beginnt.