Joakim Book: Staatliche Gelder schaffen Anreize für Schulden

04.03.2025

xIn einer monetären Wirtschaft existiert die Geldschicht "über" den realen wirtschaftlichen Entscheidungen, Handlungen und Prozessen. Wenn die Geldschicht die zugrunde liegende Realwirtschaft getreu widerspiegelt, erfüllt sie ihren Zweck optimal; ein stabiles, neutrales, unverzerrtes Geld ermöglicht es uns, unsere wirtschaftlichen Angelegenheiten zu planen, wirtschaftliche Berechnungen anzustellen, Finanzverträge abzuschließen und für die Zukunft zu sparen.

xIn einer monetären Wirtschaft existiert die Geldschicht "über" den realen wirtschaftlichen Entscheidungen, Handlungen und Prozessen. Wenn die Geldschicht die zugrunde liegende Realwirtschaft getreu widerspiegelt, erfüllt sie ihren Zweck optimal; ein stabiles, neutrales, unverzerrtes Geld ermöglicht es uns, unsere wirtschaftlichen Angelegenheiten zu planen, wirtschaftliche Berechnungen anzustellen, Finanzverträge abzuschließen und für die Zukunft zu sparen.Wenn die monetäre Ebene ihre Aufgabe nicht erfüllt, erschwert sie all diese Handlungen, was unser wirtschaftliches Verhalten stark beeinträchtigt - mit dem bedauerlichen Ergebnis, dass wir alle ärmer sind. Es fällt uns schwerer, Geschäfte zu machen, vorteilhafte Verträge mit Arbeitgebern oder Kunden abzuschließen oder für das Alter zu sparen. Wir müssen unsere Verträge und Löhne ständig neu bewerten und aushandeln und sogar alle paar Jahre den Arbeitsplatz wechseln, um wirklich voranzukommen.

Die unmittelbarste Folge, die jeder kennt, der schon einmal etwas von seinem Einkommen übrig hatte, ist jedoch, dass man mit dem heute verwendeten "Geld" nicht sparen kann. Ob es sich nun um die physischen Geldscheine in Ihrem Portemonnaie oder um die digitalen Bankkonten handelt, mit der Zeit erhält der Sparer weniger Waren und Dienstleistungen. Das Ergebnis für uns im 21. Jahrhundert, und für den größten Teil des 20. Jahrhunderts, ist, dass wir ständig nach Renditen für die bereits verdienten Mittel streben müssen.

Wir werden sozusagen zu Teilzeitmanagern unserer eigenen Finanzen und müssen die Zinsen auf Bankkonten maximieren, überschüssige Mittel an der Börse anlegen, Ersparnisse auf steuerbegünstigten Rentenkonten anlegen (die wiederum größtenteils aus Papierwerten bestehen) oder dem Staat Geld leihen, gegen das unbeständige und unzuverlässige Versprechen, dass wir das, was wir eingezahlt haben, zurückbekommen - morgen oder in 40 Jahren. Dies ist das Ergebnis einer ganz anderen Welt als die der meisten Menschen und Nationen bis vor kurzem.

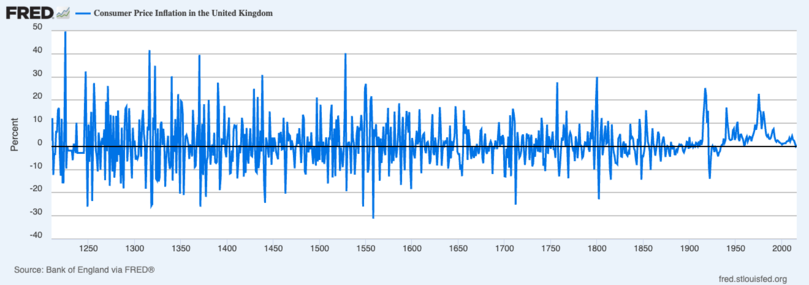

Während der gesamten 800-jährigen reichhaltigen Preisgeschichte der Bank of England für England/Britannien/Vereinigtes Königreich sehen wir, dass die Gesamtpreise stark auf- und abschwingen - wie man es von unterentwickelten und weitgehend landwirtschaftlichen Volkswirtschaften erwarten würde, die zufälligen Ernteüberschüssen und -ausfällen ausgesetzt sind. Erstaunlich für ein modernes Auge ist, dass es von 1210 bis etwa 1934 keine Trendlinie gibt. Es gibt Jahre, in denen die Preise nach oben explodieren, höchstwahrscheinlich aufgrund eines realen wirtschaftlichen Ereignisses (schlechte Ernten oder kriegsbedingte Einschränkungen), gefolgt von Jahren, in denen die Preise sinken (bessere Ernten und/oder Ende der Kriege).

Dies ist genau das, was wir von einem rohstoffbasierten Geldsystem mit glaubwürdiger Verpflichtung erwarten würden: Ein Goldstandard - eine Währungsordnung, in der Gold das Basisgeld ist oder die Währungseinheit direkt an eine bestimmte Menge Gold gebunden ist - schränkt das Geldwesen so ein, dass die Preise im Laufe der Zeit eine mittlere Umkehrung erfahren. Die Exploration und der Zufluss von Gold beschleunigen sich, wenn die Preise niedrig sind; sie verlangsamen sich, wenn die Preise hoch sind. Im Laufe der Zeit bleibt der reale Wert einer Geldeinheit konstant. Trendlos.

Ab 1934 fielen die britischen Preise nie wieder. Es handelt sich um einen konkreten Regimewechsel, bei dem die Preise ab diesem Zeitpunkt einen Aufwärtstrend hatten - für immer. Das macht es schwieriger, den Wert des heutigen Einkommens, einer bestimmten Geldsumme oder eines Vertrags in der Zukunft vorherzusagen, da sich selbst kleine Prognosefehler um ein bestimmtes Ziel (wie das von den meisten Zentralbanken favorisierte Inflationsziel von 2%) im Laufe der Zeit summieren und den Sparer weit vom Kurs abbringen.

Die amerikanische Erfahrung ist weniger eindeutig, aber das Prinzip gilt immer noch. Hier sanken die Preise allmählich bis in die 1860er Jahre, als sie während des Bürgerkriegs in die Höhe schossen, danach wieder sanken und ihren langsamen, säkularen Abwärtstrend fortsetzten. Sie erreichten in den 1890er Jahren einen Tiefpunkt und stiegen bis zum Ersten Weltkrieg wieder etwas an - eine Erfahrung mit dem Preisniveau, die Amerika mit dem Rest der atlantischen Welt teilte und die viel mit der gemeinsamen Geldbasis (Gold) und den Entdeckungen von Goldminen in Westaustralien (1885), Südafrika (1886) und schließlich im Yukon Territory (1896) zu tun hatte.

Nach der Großen Depression und der ersten vollständigen Abkopplung des Geldes vom Gold folgte Amerika Großbritannien und anderen Industrienationen in das Fiat-Jahrhundert, in dem das Preisniveau einen konstanten, aber sehr variablen und unvorhersehbaren Trend aufweist - und erratische und schwankende Inflationsraten, die durch einmal pro Jahrzehnt auftretende Gelddruckwellen unterbrochen werden. Dies ist keine natürliche Wirtschaftswelt, und sie ist auch nicht unvermeidlich. Unser Sparverhalten und die Vermögenswerte, die wir verwenden, um den wirtschaftlichen Wert über die Zeit zu steigern, stehen in direktem Zusammenhang mit dem Geldsystem, in dem wir leben.

Wenn das Geld selbst nicht funktioniert, um künftige Werte zu sichern, verwenden die Menschen alles, was flüssig genug ist - Gemälde, seltene Weine, Häuser, Aktien - ("monetisieren"). Unsere Häuser werden zu Geldautomaten, unsere Hypotheken zu Leerverkäufen; diese Verhaltensweisen haben verzerrende Auswirkungen, am offensichtlichsten durch die Verwendung von Eigentumswohnungen und Appartements in unseren größten Städten zur Speicherung von Wirtschaftswerten, anstatt ihren Besitzern Schutz zu bieten, oder durch einen Finanzsektor, der viel größer ist, als er es unter einem härteren Geld gewesen wäre.

Die perverse Schlussfolgerung, die im Widerspruch zu allen umsichtigen Sparempfehlungen seit Jahrhunderten steht, ist, dass der Einzelne so viele Schulden wie möglich machen und niemals Geld (d. h. Fiatwährung) halten sollte - genau das Objekt, dessen sozioökonomische Funktion darin besteht, wirtschaftlichen Wert über Zeit und Ort zu bewegen.

Der Hintergrund eines kaputten Geldsystems ist die unterschätzte Variable in vielen aktuellen politischen und sozialen Auseinandersetzungen. Solange wir nicht darauf achten, wie sich das heutige Geldsystem von allen früheren unterscheidet, werden die meisten aktuellen Themen steuerlicher oder makroökonomischer Art keinen Sinn ergeben. Um James Carville, Bill Clintons Stratege während der Wahl 1992, nur ein wenig zu paraphrasieren: Es ist das Geld, Dummerchen.

© Joakim Book

Der Artikel wurde am 28. Februar 2025 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.