Den Insidern über die Schulter geschaut

08.01.2005 | Alexander Hirsekorn

- Seite 2 -

Charakterisierung der drei HändlergruppenUm ein tieferes Verständnis für die Daten zu entwickeln, bedarf es zunächst einer Abgrenzung der drei Händlergruppen.

1. Commercials:

Commercials (Coms) lassen sich definieren als Händler, die Future-Kontrakte als Absicherungsgeschäfte tätigen. Akteure an den Finanzmärkten wie z.B. Versicherungen oder Pensionskassen gehen Short-Positionen ein, um ihr Portfolio gegen einen unerwünschten Preisverfall abzusichern. Im Bereich der Rohstoffe verkaufen Getreideproduzenten Futures, um die Erträge ihrer kommenden Ernte zu sichern. Nimmt man bei den Rohstoffen den Erdölpreis als ein weiteres Beispiel hinzu, dann ist die Ölfördergesellschaft ein Commercial, der die zukünftige Ware auf Termin verkauft, während eine Luftfahrtgesellschaft ebenfalls als Commercial einzustufen ist und als Käufer fungiert. Das wichtigste Merkmal der Commercials an den Futuresmärkten ist ihr antizyklisches Handeln.

2. Non-Commercials (L. Specs)

Als Non-Commercials werden Händler mit einer guten Kapitalkraft definiert, deren Positionskauf aus spekulativen Interessen erfolgt, z.B. Hedgefonds. Bei ihnen ist ein zyklisches Handeln zum Preis feststellbar, da eine Vielzahl an Hedgefonds mit trendfolgenden Modellen arbeitet.

3. Nonreportable Positions (S. Specs)

Die CFTC stuft alle übrigen Marktteilnehmer aufgrund ihrer geringeren Kapitalkraft gegenüber den Non-Commercials etwas despektierlich als "nicht berichtenswert" ein. Somit sind dieser Gruppe die Kleinspekulanten zuzuordnen, deren Positionskauf wie bei den Non-Commercials aus spekulativen Interessen und überwiegend zyklisch zum Preis erfolgt. Bei der Beobachtung ihres Positionierungsverhaltens läßt sich oftmals feststellen, daß die Kleinspekulanten am Ende eines Preistrends ihre Positionierung deutlich vergrößern.

Bedeutung der Daten

Die CoT-Daten besitzen fundamentalen Aussagecharakter, da die Akteure sich mit eigenem Geld an den Futuremärkten positionieren und somit einen unverfälschten Aussagegehalt über die Markteinschätzung abgeben. Da diese Daten lediglich mit einer Zeitverzögerung von drei Tagen gegenüber der letzten Positionsveränderung veröffentlicht werden, bekommt der Beobachter zeitnah einen Einblick in die Erwartungen der bedeutenden Kräfte an den Märkten. Bei der Analyse verbleibt jedoch das Interpretationsproblem der Daten. Bei der Lösung ist ein Verständnis für die einzelnen Komponenten der CoT-Daten notwendig. Die vier Komponenten sind der Basiswert, die Netto-Position, die wöchentliche Veränderung und das Open Interest.

Der Basiswert

Die Tabelle der CoT-Daten aus Abb. 2 zeigt die Positionierung der drei Händlergruppen in den wichtigsten Futuremärkten, wobei an dieser Stelle zunächst der Aktienmarkt behandelt wird. Für die US-Aktienindices existieren mittlerweile zwei Arten von Futures: der "normale" Future und ein Mini Future (nicht zu verwechseln mit dem Hebelzertifikat gleichen Namens!). Diese zwei Sorten von Futures auf einen Basiswert existieren bis dato nur für Aktienindices. Der Unterschied dieser beiden Gattungen liegt in dem unterschiedlichen Kontraktwert. Beim Kauf eines Mini Future muß lediglich ein Fünftel der Summe eines normalen Future aufgebracht werden. Die einzige Ausnahme stellt der Dow Jones Industrial Mini Future dar, bei dem die Hälfte des Kontraktwertes des "normalen" Future fällig ist.

Unterstellt man einen Punktestand von 1.100 Punkten im S&P500, so besitzt ein S&P Future den Gegenwert von 275.000 USDollar (250 US-$ je Index-Punkt), ein S&P 500 Mini Future dagegen nur 55.000 US-$ (50 US$ je Index-Punkt). Mini Futures sind eine Neuerung der letzten Jahre und haben es auch weniger kapitalstarken Marktteilnehmern ermöglicht, spekulative Positionen direkt via Future zu handeln. Der S&P500 Mini Future wird seit 1997 von der CFTC erfaßt, der Nasdaq 100 Mini Future seit 1999. Seit 2002 werden auch die Mini Futures auf den Dow Jones Industrial, den S&P400 Midcap und den Russell 2000 einzeln veröffentlicht. Die Bedeutung der Mini Futures im Verhältnis zu den normalen Futures hat dabei kontinuierlich zulegen können und erreicht im November 2004 bereits folgende Werte: 25% im S&P500, 71% im Dow Jones Industrial und sogar 88% im Nasdaq 100.

Nasdaq Mini als Favorit

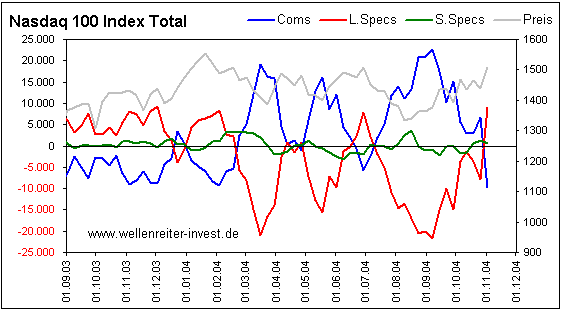

Die große Popularität des Nasdaq 100 Mini Future ist darauf zurückzuführen, daß er mit einem Kontraktwert von lediglich rund 30.000 US$ der "billigste" Future ist. Da der Anteil des Mini Future insgesamt einen signifikanten Anteil gegenüber den normalen Futures besitzt, erscheint es geboten, ihn anteilsmäßig mit dem normalen Future zu verrechnen. Der Darstellung des Nasdaq 100 Total für eine Händlergruppe liegt demnach folgende Formel zugrunde: Nasdaq 100 Total = Nettoposition Nasdaq 100 Future + 1/5 Nettoposition Nasdaq 100 Mini Future. Diese aggregierte Betrachtungsweise entspricht der Notwendigkeit, die neue Gattung Mini Future adäquat zu berücksichtigen. Anhand des Chartverlaufes und der Positionierung der Commercials im Zeitraum 01.09.2003 - 09.11.2004 soll diese Betrachtungsweise, die z.Z. noch der Minderheitsbetrachtung

entspricht, erläutert werden.

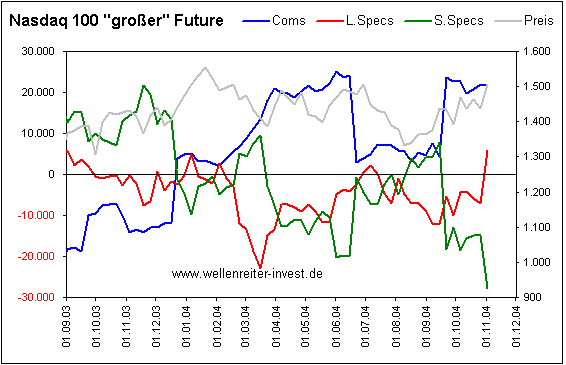

Abb. 3 verdeutlicht, daß die Positionsentwicklung der Commercials (blaue Linie) sowohl nach dem Verfallstermin Dezember 2003 als auch nach den diesjährigen großen Verfallsterminen im Juni und September 2004 eine große Bewegung vollzieht, obwohl die Preisentwicklung unspektakulär ausfällt.

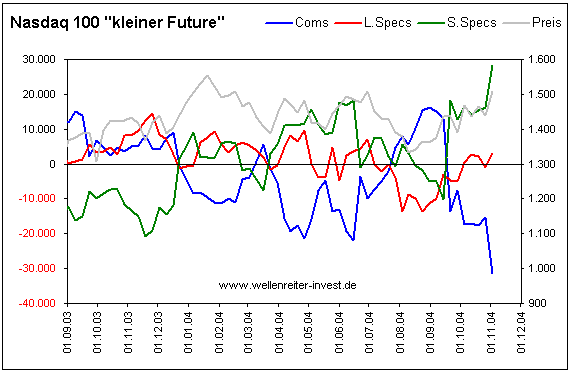

Abb. 4 zeigt im Gegensatz zu dem Verhalten der Commercials im "normalen" Future in Abb. 3 an einigen Stellen ein gegensätzliches Verhalten der Commercials. Während diese nach dem Verfallstermin im Juni 2004 Long-Positionen im Future abbauten, haben sie konträr im Mini Future Short-Positionen abgebaut. Eine ähnliche signifikante Bewegung mit umgekehrten Vorzeichen konnte man nach dem großen Verfallstermin im September 2004 beobachten.

Bei einer aggregierten Betrachtung (Abb. 5) ist deutlich erkennbar, daß die Commercials antizyklisch zum Preis handeln und an Zwischentiefpunkten jeweils im Dezember 2003 sowie im März, Mai und August 2004 bei den Zwischentiefpunkten per Saldo deutlich long positioniert waren und somit an den Wendepunkten richtig lagen. Da analoge Positionsverschiebungen auch in den Aktienfutures für den S&P 500 oder den Dow Jones Industrial nach Verfallsterminen beobachtet werden können und diese das Gesamtbild deutlich verzerren, ist eine aggregierte Betrachtung für die Aktienindicesfutures notwendig.

Die Netto-Position

Die Netto-Position einer Gruppe entspricht der aggregierten Long- abzüglich der Short-Position. Nimmt man als Zahlenbeispiel die Positionierung der Commercials für den S&P500 Future vom 17.6.2003 aus Abb. 1, so errechnet sich als Netto-Position der Commercials ein Wert von 18.446. Somit waren die Commercials zu diesem Zeitpunkt netto long positioniert. Diese Netto-Position besitzt jedoch nur eine schwache Aussagekraft über die zukünftige Preisentwicklung eines Marktes.

Die Positionierung der Commercials in diesem langen Zeitraum verdeutlicht drei Aspekte (Abb. 6). Während der Hausse des breiten US-Aktienmarktes befanden sich die Commercials bis in das Jahr 2000 von wenigen Ausnahmen abgesehen auf der Longseite. Die größte Long-Positionierung besaßen sie in dieser Zeit im Kalenderjahr 1994, bevor der S&P500 zu seiner starken Kursrally ansetzte, die ihn von 435 Punkten auf 1.552 Punkte ansteigen ließ. Darüber hinaus waren die Commercials seit 2000 nicht mehr auf der Longseite positioniert. Würde man demnach nur streng nach der Nettoposition handeln, so wäre ein Long-Trade im S&P500 seit der zyklischen Erholung der US-Aktienmärkte im Oktober 2002 nicht erfolgt. Wie ein solcher Fehler umgangen werden kann, wird im weiteren Verlauf des Artikels diskutiert werden. Der Beobachter muß bei der Aussagekraft der Netto-Positionierung zudem berücksichtigen, daß diese in einzelnen Märkten variiert. Eine Netto-Longposition der Commercials im Aktienmarkt ist ein Indiz für einen Bullenmarkt, während eine Netto-Longposition der Commercials bei Rohstoffen ein Indiz für einen Bärenmarkt ist.

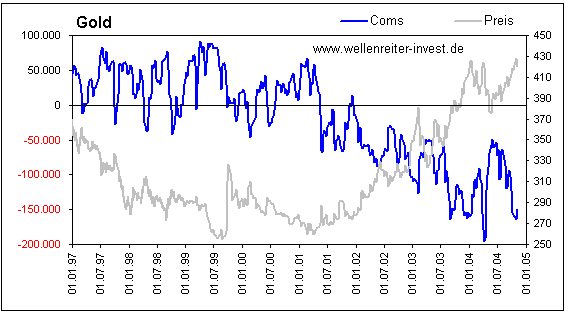

Während der Goldbaisse im Zeitraum 1997-2001 befanden sich die Commercials auf der Longseite (Abb. 7). Als der Goldpreis im Laufe des Jahres 2001 mit einem Doppeltief seine Preisbaisse beendete und danach seinen kontinuierlichen Anstieg begann, wechselten die Commercials die Seiten und waren fortan per Saldo short positioniert. Die Nettoposition gewinnt deutlich an Bedeutung, wenn sie auf einer relativen Basis betrachtet wird. So ist eine Nettoposition der Commercials auf einem Einjahres- oder Mehrjahresrekordniveau ein erstes Indiz, daß ein Trend bereits sehr weit gelaufen ist und vor einer möglichen Umkehr steht.

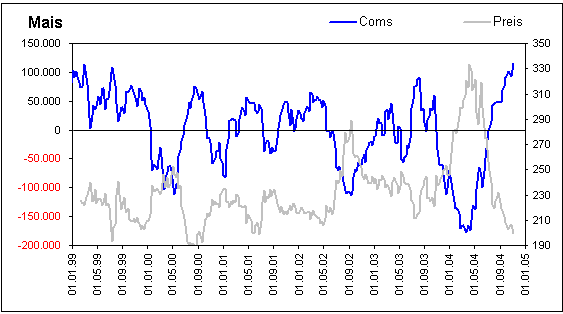

Das Positionierungsverhalten der Commercials zeigt in Abb. 8 geradezu idealtypisch das antizyklische Vorgehen der Commercials zum Preis. Da sich die Preise für Getreide in einer langen Zeiteinstellung von 30 Jahren in einem Seitwärtsmarkt befinden, der von scharfen Auf- und Abwärtsbewegungen geprägt ist, besitzen Extrempositionierungen der Commercials einen starken Aussagecharakter. Zwischen Ende Februar und Mitte April 2004 besaßen die Commercials die größte Short-Position in den letzten fünf Jahren und nutzten somit den starken Preisanstieg aus, um ihre zukünftige Ernte im Herbst 2004 auf Termin zu verkaufen. Aktuell hat sich nach einem Preisabschlag von über 40% in sieben Monaten das Bild komplett gewandelt. Die Commercials sind nun so stark auf der Longseite positioniert wie seit 1999 nicht mehr. Dem Überschießen der Preise nach oben in diesem Frühjahr erfolgte am Terminmarkt nun ein Überschießen der Preise nach unten. Anhand des Positionssaldos kann zwar nicht direkt eine Aussage getroffen werden, wie stark eine Preisbewegung nach einer Trendumkehr ausfallen wird, die Kursmuster der Vergangenheit deuten aber auf eine deutliche Gegenbewegung nach oben hin.