Hochinflation und steigende Zinsen. Jetzt wird es ernst für das Schuldgeldsystem

28.10.2022 | Prof. Dr. Thorsten Polleit

Sehr wahrscheinlich werden die Zentralbanken den steigenden Zinsen bald wieder Einhalt gebieten. Die Hochinflation bleibt das zentrale Problem für die Anleger. Sie sollten einen Teil ihres Vermögens weiterhin in physischem Gold und Silber halten.

"Weil das Los der Menschen niemals sicher, laßt uns bedacht sein auf den schlimmsten Fall." - William Shakespeare

Was treibt den Zinsanstieg?

Die internationalen Kapitalmarktzinsen sind in den letzten Monaten drastisch angestiegen. Zwar befinden sie sich absolut gesehen immer noch auf historisch recht niedrigen Niveaus, und nach Abzug der Güterpreisinflation befinden sie sich nach wie vor weit unter der Nulllinie. Aber der Anstieg der Zinsen erfolgte doch sehr schnell, war so in den letzten Jahrzehnten noch nicht zu beobachten. Was sind die Gründe für den Zinsanstieg? Eine schwierige Frage: Denn die Zinsbewegung kann viele mitunter recht unterschiedliche Ursachen haben. Nachstehend seien sechs mögliche Zinstreiber genannt.

Source: Refinitiv; Darstellung Degussa. Letzter Datenpunkt: 26. Okt. ’22.

• Die Zentralbanken haben die kurzfristigen Zinsen angehoben, und Investoren erwarten, dass die Zinsanhebungen in den kommenden Monaten weitergehen werden. Der (erwartete) Anstieg des Kurzfristzinses hat unmittelbare Folgen für den Langfristzins. Schließlich repräsentiert der Langfristzins, vereinfacht gesprochen, die vom Finanzmarkt erwartete Entwicklung des künftigen durchschnittlichen Kurzfristzinses.

• Die Geldpolitiker haben mit den Aufkäufen der Schuldpapiere aufgehört. Beispielsweise hat die US-Zentralbank begonnen, ihr Engagement im Anleihemarkt zurückzuführen. Sie erneuert nicht mehr die fällig werdenden Schuldpapiere, die sie in ihrer Bilanz hält, und sie kauft auch keine neuen Schuldpapiere mehr. Und die Europäische Zentralbank hat zumindest aufgehört, neue Schuldpapiere zu kaufen. Das heißt, insgesamt fallen die Zentralbanken als Käufer für neue Anleihen aus. Die verbliebenen Anleger verlangen nun eine höhere Verzinsung, damit sie die fällig werdenden Schuldpapiere durch neu emittierte Papiere finanzieren beziehungsweise die Netto-Neuverschuldung aufkaufen.

• Die Investoren erwarten, dass die Inflation nicht nur vorübergehend, sondern dass sie dauerhaft höher ausfallen wird, als sie bislang erwartet wurde. Entsprechend verlangen sie eine höhere Inflationsprämie, und auch diese Prämie treibt die Kapitalmarktzinsen in die Höhe.

• Die Liquiditätssituation in den Anleihemärkten hat sich verschlechtert. Das heißt, große Anleihevolumina lassen sich nicht mehr ohne Weiteres kaufen und verkaufen, ohne dadurch merkliche Kursbewegungen der Papiere zu verursachen. Ein Grund für die verschlechterte Liquidität in den Märkten dürfte in der verschärften Regulierung zu finden sein, die viele Marktakteure veranlasst hat, ihre Risikopositionen relativ eng zu begrenzen beziehungsweise sich aus dem Anleihehandel zurückzuziehen. Auch das trägt zu höheren Zinsen bei.

• Anleger sehen verstärkte politische Risiken, die ihren Anspruch auf künftige Zins- und Tilgungszahlungen gefährden. Beispielsweise indem Regierungen den Schuldendienst an das Ausland einstellen könnten; oder das die Konvertibilität der Anlagewährung eingeschränkt oder aufgehoben werden könnte.

• Nicht zuletzt haben die Sorgen der Investoren vor Zahlungsausfällen zugenommen; dass Staaten nicht mehr in der Lage und/oder willens sein werden, ihren Schuldendienst wie ursprünglich versprochen zu leisten. Angesichts dieser Befürchtungen werden Anleger ebenfalls einen höheren Zins fordern.

Wie Anleihekurs und Marktzins zusammenhängen

Zwischen dem Anleihekurs und der Rendite, die der Anleger mit der Anleihe erzielt, besteht ein negatives Verhältnis: Steigt der Anleihekurs im Markt, fällt die Rendite; und sinkt der Anleihekurs, steigt die Rendite. Betrachten wir ein Beispiel.

Sie kaufen eine zehnjährige Anleihe, die einen jährlichen Coupon von 1 Prozent auf den Nennwert von 100 Euro zahlt. Bei einem Marktzins von 1 Prozent beträgt der Marktpreis der Anleihe 100 Euro. Steigt der Marktzins nachfolgend auf, sagen wir, 2 Prozent, fällt der Marktpreis der Anleihe auf 91,02 Euro - ein (Buch-)Verlust von knapp 9 Prozent. Wenn jedoch der Marktzins auf 4 Prozent steigt, dann handelt die Anleihe nur noch bei 75,67 Euro - ein Kursverlust von fast 25 Prozent. Und wenn der Anleihekurs auf 63,20 Euro sinkt, dann ist der Marktzins auf 6 Prozent geklettert - und der Kursverlust beläuft sich auf 36,8 Prozent.

Die Höhe des gerade bestehenden Marktzinses spielt weiterhin eine wichtige Rolle für das Ausmaß der Kursveränderungen der Anleihe. Wenn die Marktzinsen beispielsweise bei 1 Prozentpunkt liegen, führt ein Zinsanstieg um 1 Prozentpunkt zu einem viel stärkeren Kursrückgang der Anleihe, als wenn der 1-Prozentpunktanstieg in einem Umfeld erfolgt, in der der Marktzins bei, sagen wir, 3 Prozent liegt. Was den aktuellen Zinsanstieg so dramatisch macht (also zu sehr großen Kursverlusten bei Anleihen führt), ist die Tatsache, dass der starke Zinsanstieg in einem Umfeld extrem niedriger Zinsen erfolgt ist - und Investoren gewaltige (Buch-)Verluste beschert hat, seit dem Ende des Zweiten Weltkriegs nicht zu beobachtbar waren.

Welche Folgen hat der Zinsanstieg?

Die gestiegenen Zinsen sind überaus folgenreich für die Volkswirtschaften - vor allem auch weil sie in kurzer Zeit sehr stark angezogen haben (siehe hierzu auch voranstehenden kursiven Text). Einige wenige Beispiele machen das deutlich. - Bei steigenden Kreditkosten fragen Konsumenten und Unternehmen weniger Kredite nach, und die kreditgetriebene Konjunktur schwächt sich dadurch ab. Zudem nehmen die Zahlungsausfälle zu, weil der ein oder andere Schuldner bei steigenden Zinsen seinen Schuldendienst nicht mehr leisten kann. Banken werden daraufhin vorsichtiger bei der Kreditvergabe, und auch das schwächt die schuldengetriebene Wirtschaftsaktivität ab.

Für hochverschuldete Staaten sind steigende Zinsen besonders problematisch. Die Staaten ersetzen schließlich laufend fällige Schulden durch neue Schulden. Die neuen Schulden tragen nun aber einen höheren Zins als die Kredite, die bislang fällig geworden sind. Damit nun die Gesamtausgaben der Staaten nicht noch weiter ansteigen, wären folglich politisch unliebsame Maßnahmen erforderlich: Steuern erhöhen und/oder Ausgaben senken. Werden sie aber gescheut, schwindet die Schuldentragfähigkeit der Staaten: Die Staatsschulden in Relation zur Wirtschaftsleistung steigen, gleichzeitig muss ein immer größerer Anteil des Haushaltes für Zinszahlungen aufgewendet werden.

Steigende Marktzinsen setzen den Vermögenspreisen zu wie beispielsweise den Marktpreisen von Aktien und Grundstücken. Diese Vermögenspreise fallen, weil ihre künftig erwarteten Gewinne nunmehr mit einem erhöhten Zins auf die Gegenwart abdiskontiert werden. Das verringert ihre Barwerte und folglich auch ihre im Markt erzielbaren Preise. In einem kreditgetriebenen Wirtschaftssystem erweist sich genau das als besonders problematisch.

Die Kredite, die Banken vergeben, und die Anleihen, die Investoren kaufen, sind in der Regel besichert. Man denke hier an Hypothekendarlehen, bei denen der gegenwärtige Marktpreis der Immobilie die Grundlage ist für die Bemessung des Kreditbetrages, den der Kreditgeber bereit ist, dem Kreditnehmer zu gewähren. Fallen die Marktpreise für die Besicherungen, werden Kreditnehmer eine "Nachbesicherung" fordern. Können die Schuldner sie nicht bereitstellen, können Kredite gekündigt werden. Werden die Besicherungswerte in großer Zahl zwangsversteigert, gibt es Abwärtsdruck auf die Preise der Sicherungsgegenstände - und die gesamte Kreditstruktur gerät ins Wanken.

Gerade für private Haushalte, die sich verschuldet haben (für Hauskauf oder Konsum), ist der Zinsanstieg problematisch. Aufgrund der schmerzlich hohen Konsumgüterpreisinflation reicht das verfügbare Budget vieler Menschen nun nicht aus, um den bisher gewohnten Verbrauch zu bezahlen. Die Zins- und Tilgungszahlungen sind für sie jedoch "fix", also müssen sie bei anderen Ausgaben einsparen. Ihre materielle Wohlfahrt verschlechtert sich, vermutlich geraten nicht wenige in Not.

Besonders problematisch ist es für diejenigen, die darauf gesetzt haben, ihre fälligen Kredite mit neuen Krediten, die einen noch tieferen Zins tragen, ersetzen zu können. Im schlimmsten Fall erhalten Hausbauer keine neuen Kredite mehr, weil ihre Schuldentragfähigkeit sich verschlechtert hat - und sie müssen das Haus verkaufen, um mit dem Erlös ihre Kreditverbindlichkeiten zu begleichen.

Wann ist der Zinsanstieg zu stark?

Die drängende Frage ist: Wie stark können die Zinsen ansteigen, bevor das Finanz- und Wirtschaftssystem aus den Fugen gerät? Ein erster Schritt zur Beantwortung ist in der sogenannten "Schuldendynamik" zu finden. Sie beschreibt den Zusammenhang zwischen Zins, Wachstum und Schulden. Vereinfacht gesagt, kann eine Volkswirtschaft sich dann problemlos verschulden, wenn das Wirtschaftswachstum den Zins übersteigt. Unter dieser Bedingung ist es sogar möglich, dass sich die Volkswirtschaft, bei gegebenem Schuldenstand, in gewissen Grenzen einen jährlichen Schuldenzuwachs erlaubt, ohne dass dadurch die gesamte Schuldenquote (d. h. Schulden relativ zur Wirtschaftsleistung) im Zeitablauf ansteigt.

Quelle: Refinitiv; Darstellung Degussa. Letzter Datenpunkt: Ende 2021.

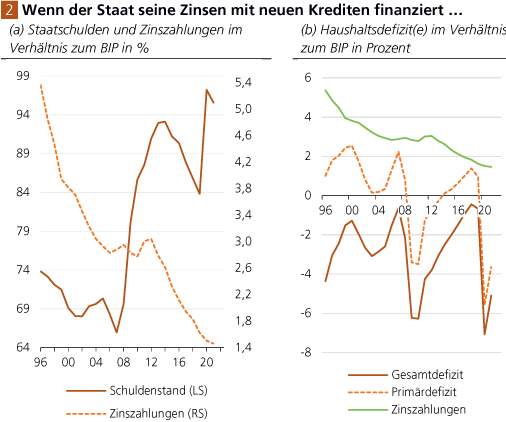

Die Staatsfinanzen stehen üblicherweise im Mittelpunkt der Schuldendynamik. Abb. 2 a zeigt die Schuldenquote und die Zinszahlungen pro Bruttoinlandsprodukt (BIP) im Euroraum von 1996 bis 2021. Die Schuldenquote ist im betrachteten Zeitablauf (unter Schwankungen) angestiegen und erreichte knapp 96 Prozent Ende 2021. Gleichzeitig sind die Zinsaufwendungen mehr oder weniger stetig gefallen - weil die Kapitalmarktzinsen immer weiter gesunken sind.

Man kann sagen: Die sinkenden Zinsen haben den Schuldenaufbau ermöglicht, ihn vielleicht sogar ermutigt. Abb. 2 b zeigt für den gleichen Zeitraum das öffentliche Defizit. Wie zu erkennen ist; war in der Zeit von 2009 bis 2013 das Primärdefizit (d. h. das Haushaltsdefizit vor Zinszahlungen) negativ: Die Zinskosten wurden in dieser Zeit folglich durch neue Kredite finanziert.

In 2020 war das Primärdefizit erneut negativ (minus 5,6 Prozent), ebenso in 2021 (minus 3,6 Prozent). Also auch jüngst wieder werden die Zinskosten auf die Staatsschulden durch die Aufnahme von neuen Darlehen finanziert. Eine Konstellation, die den Weg in die Pleite ebnet. Wie lange kann das gutgehen? Unter "normalen Marktbedingungen" hängt die Antwort auf diese Frage entscheidend von den Erwartungen der Finanzmarktinvestoren ab. Wenn sie der Auffassung sind, die Staaten werden alles daransetzen, ihre aktuell missliche Finanzlage zu verbessern, und dass sie auch dazu in der Lage sind, dann wird es vermutlich keine stark steigenden Zinsen, keine großen Probleme bei der Staatsfinanzierung geben.

Sollten hingegen die Finanzmarktinvestoren ihr Vertrauen in die Staaten verlieren, dass die Staaten weder willens noch in der Lage sind, ihre unsolide Schuldenlage in den Griff zu bekommen, ändert sich das Bild. Die Investoren sehen steigende Risiken bei den Staatsanleihen und werden nur bereit sein, staatliche Schuldpapiere zu halten, wenn sie dafür mit einem erhöhten Zins entgolten werden.

Das wiederum kann die Schuldenpyramide umstürzen lassen: Steigende Zinsen verschlechtern die Finanzlage der Staaten, Investoren fordern noch höhere Zinsen, die Finanzlage des Staates verschlechtert sich noch stärker, und so weiter. Am Ende steht (im Extremfall) die Zahlungsunfähigkeit der Staaten. Doch mittlerweile findet man längst keine "normalen Marktbedingungen" mehr vor.

Die Zentralbanken sind in den letzten Jahren bedeutende Akteure im Kapitalmarkt geworden. Sie diktieren mittlerweile nicht nur die Kurzfristzinsen, sondern sie setzen auch die Langfristzinsen, indem sie Anleihen kaufen und dadurch deren Kurse und entsprechend auch deren Renditen beeinflussen. Um diese Wirkung zu erzielen, müssen die Zentralbanken tatsächlich gar nicht als aktive Käufer im Markt auftreten.

Wenn die Investoren damit rechnen, dass die Zentralbank nicht wünscht, dass der Zins ein bestimmtes Niveau übersteigt, dann werden die Händler sich zurückhalten: Sie werden dann nicht darauf spekulieren, dass der Marktzins das von der Zentralbank gewünschte Niveau übersteigen wird - weil sie damit rechnen müssen, dass ansonsten die Zentralbank in den Markt eingreift und den Zins vor dem Ansteigen hindert.

Wohin führt die "fiskalische Dominanz"?

In diesem Fall ist eine Situation erreicht, die man als in Fachkreisen (verschämt) als "fiskalische Dominanz" bezeichnet: Das Finanzgebaren des Staates bestimmt die Handlungen der Zentralbank. Die Zentralbank gerät ins Schlepptau des Staates: Verschuldet sich der Staat übermäßig, und drohen die Zinsen in politisch unerwünschter Weise anzusteigen, muss die Zentralbank einschreiten.

Dann heißt es: Anleihen kaufen, deren Kurse in die Höhe treiben, um den politisch gewünschten Zins auf das gewünschte Niveau zu setzten und dort zu halten. Mit anderen Worten: Bei fiskalischer Dominanz muss die Zentralbank die Marktzinsen kontrollieren, zu denen sich der Staat finanzieren will beziehungsweise die er sich noch leisten kann, ohne in Zahlungsschwierigkeiten zu geraten.

Doch eine derartige "Zinskontrolle" führt dazu, dass die Zentralbank die Hoheit über die Geldmenge und damit das Preisniveau der Volkswirtschaft verliert. Das wiederum heißt, dass die Finanzmarktinvestoren das Hauptrisiko nicht in der "Pleite" des Staates erblicken werden, sondern in der Kaufkraftentwertung des Geldes. Die "fiskalische Dominanz" bedeutet im Kern, dass die Zentralbank, vor die Wahl gestellt, den Staat zahlungsunfähig werden zu lassen oder hohe Inflation zu erzeugen, sich gegen ersteres und für letzteres entscheidet.

Eine Zentralbank kann sich zwar der monetären Staatsfinanzierung entsagen. Aber ist eine solcher "Befreiungsschlag" der Zentralbankräte wahrscheinlich? Attestieren nicht gerade die Zinsanhebungen der Fed, EZB, der Bank von England und anderer Zentralbanken, dass die Geldbehörden jetzt der Inflationsreduktion den Vorzug einräumen?

Bislang waren die (zaghaften) Zinsanhebungen noch keine allzu große Bedrohung für die Staatsfinanzen. Sie werden es aber über kurz oder lang werden. Daher ist es wahrscheinlich, dass die Zinssteigerungen bald zum Stillstand kommen werden, zumal die Konjunkturen bereits viele Rezessionssignale senden.

Bald wird es heißen: Es herrscht zwar Hochinflation, aber die sich abschwächende Konjunktur werde helfen, die Hochinflation wirksam zu beenden, weitere Zinserhöhungen seien dazu nicht erforderlich. In ähnlicher Weise werden die Geldpolitiker argumentieren, sollte das Finanzsystem unter Stress geraten - wenn beispielsweise der Aktienmarkt kollabiert, Banken in Schieflage geraten oder ein Ausverkauf bedeutender Währungen einsetzt.

Wofür Anleger Gold brauchen

Die Zeichen stehen auf Geldentwertung. Zwar könnten die Leitzinserhöhungen nahelegen, die Zentralbanken wollten die Hochinflation, für die sie gesorgt haben, nun ernsthaft reduzieren. Aber ein nüchterner Blick muss zu einem anderen Schluss kommen: Die Zentralbankräte finanzieren die Staaten weiter bereitwillig; und sie werden im Zielkonfliktfall der Versorgung der Staaten mit billigem Kredit den Vorzug geben gegenüber der Beendigung der Hochinflation.

Ein Ende des Rückgriffs auf die Schuldenpolitik ist nicht in Sicht. Die Wirtschaftspolitik in vielen Regionen der westlichen Welt weist sogar den Weg in höhere Staatsschulden. Das liegt vor allem an der "Great Reset"-Agenda. Sie befördert die Abkehr von Wachstum, von Wohlstandsmehrung, sorgt für Firmenschließungen und Massenarbeitslosigkeit. Um die "Härten", die der "Great Reset" verursacht, zu vertuschen, steuern die Regierungen mit schuldenfinanzierten Ausgabenprogrammen dagegen - finanziert durch die elektronische Notenpresse der Zentralbanken.

Die wirtschaftlichen, aber auch die damit verbundenen gesellschaftspolitischen Risiken für Kapitalanleger sind vielfältig und beträchtlich. Vor allem die Aussicht auf eine fortgesetzte Inflationspolitik empfiehlt, zumindest einen Teil des Vermögens in physischem Gold und Silber zu halten. In diesem Zusammenhang scheint es abschließend aufschlussreich zu sein, die jüngste Preisentwicklung auf den Vermögensmärkten kurz Revue passieren zu lassen.

Quelle: Refinitiv; Berechnungen Degussa. Die Serien sind indexiert (Januar 2020 = 100).

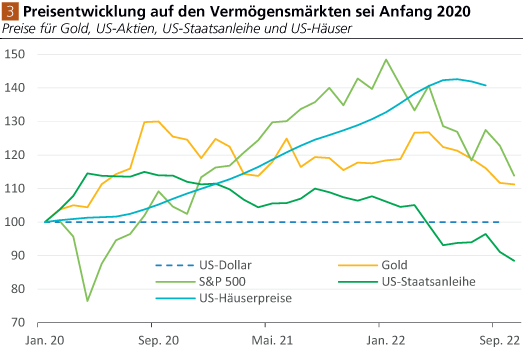

Wie Abb. 3 zeigt, hat das Gold mit einem Zuwachs von etwa 12 Prozent den US-Dollar "geschlagen". Allerdings ist zu beachten, dass der US-Dollar seit Anfang 2020 bis August 2022 selbst knapp 13 Prozent seiner Kaufkraft verloren hat. Das Gold hat entsprechend etwa 1 Prozent seiner Kaufkraft verloren. Damit lag das Gold nur leicht hinter den Aktienkursen, obwohl diese ab Frühjahr 2021 das Gold deutlich "outperformt" hatten.

Mittlerweile ist der Renditevorteil der Aktien gegenüber dem Gold jedoch wieder abgeschmolzen. Am besten haben sich die Häuserpreise entwickelt. Allerdings geben sie ebenfalls seit Juli nach; und sollte daraus ein Häusermarkt-Crash erwachsen, ist mit weiteren Verlusten zu rechnen. Der große Verlierer sind die Anleihen. Sie verloren von Anfang 2020 bis Oktober 2022 etwa 12 Prozent (vor Abzug des Kaufkraftverlustes des US-Dollar).

Quelle: Refinitiv; Berechnungen Degussa.

Was allerdings erstaunlich ist: Der Goldpreisanstieg von etwa 12 Prozent blieb weit hinter dem Anstieg der US-Geldmenge M2 zurück. Während die Preisentwicklung der Aktien und Häuser ihre Besitzer zumindest bis Anfang 2022 vor der Geldmengenausweitung "geschützt" hat, brachte das Gold seine Besitzer nicht in diesen Genuss. Vielmehr hat sich eine beträchtliche "Lücke" zwischen Geldmengenbestand und aktuellem Goldpreis geöffnet (siehe Abb. 4).

Pessimistische Stimmen könnten das als Hinweis werten, dass das Gold seine Versicherungsfunktion gegenüber der "wahren" Inflation, also der Geldmengeninflation, eingebüßt hat. Optimistische Stimmen könnten das aber auch anders sehen: Die aktuelle "Lücke" zwischen Geldmengenbestand und Goldpreis wird sich wieder schließen, und zwar im Zuge eines steigenden Goldpreises; und vor dem Hintergrund des anwachsenden Inflationsproblems könnte das rascher geschehen, als es aus aktueller Sicht vielleicht scheint.

© Prof. Dr. Thorsten Polleit

Auszug aus dem Marktreport der Degussa Goldhandel GmbH

Hinweis Redaktion: Herr Prof. Dr. Polleit ist Referent der diesjährigen Internationalen Edelmetall- und Rohstoffmesse, die am 4. & 5. November 2022 in München stattfindet.