Edelmetalle dürften wieder an Glanz gewinnen

17.01.2012 | Eugen Weinberg

- Seite 2 -

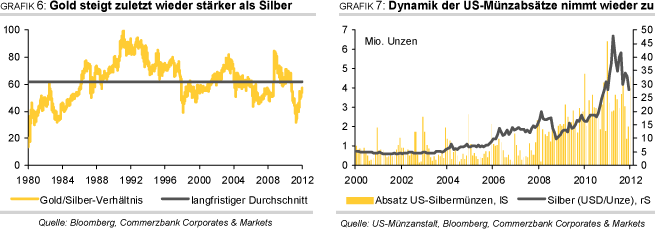

Aber nicht nur in der westlichen Welt ist Gold in Form von Barren und Münzen stark gesucht. Auch die Nachfrage in den Schwellenländern wächst kräftig, denn hier steigen die Einkommen und die Verbraucher setzen wegen des besseren Wiederverkaufswerts immer mehr auf Barren und Münzen statt auf Schmuck. Neben der Investmentnachfrage erachten wir das Interesse des sog. "offiziellen Sektors“ als wichtige Preisstütze. War dieser aufgrund der Goldverkäufe des Internationalen Währungsfonds im Jahr 2010 noch per saldo Verkäufer am Markt, wechselte er letztes Jahr erstmals seit 20 Jahren auf die Käuferseite (Grafik 4). Kaufinteresse zeigen vor allem die Zentralbanken der Schwellenländer: Kräftig gekauft wurde in Mexiko (99 Tonnen) und in Russland (89 Tonnen), aber auch die Türkei und Thailand stockten ihre Goldreserven deutlich auf. Wir denken, dass vor allem in den Schwellenländern die Zentralbanken weiter kaufen werden, denn hier ist der Anteil der in Gold gehaltenen Währungsreserven deutlich niedriger als in den Industrieländern.

Nicht zuletzt dürfte auch die Schmucknachfrage nach dem eher enttäuschenden Jahr 2011 neue Impulse geben. Sie hatte in den ersten drei Quartalen gerade mal das Vorjahresniveau halten können und dürfte sich den Zahlen für Indien zufolge sogar weiter abgeschwächt haben. Optimistisch stimmt uns die Tatsache, dass sich auch in den vergangenen zehn Jahren die Konsumenten an das höhere Preisniveau gewöhnt haben und an den Markt als Käufer zurückgekehrt sind. Mit einer längeren Phase stabiler Preise dürfte das Interesse in den kommenden Monaten zurückkehren.

Der wachsenden Nachfrage steht ein nur allmählich steigendes Angebot gegenüber (Grafik 5). Zwar dürfte die Minenproduktion ein neues Rekordhoch erreicht haben. Allein in den ersten 9 Monaten des vergangenen Jahres war ein Zuwachs von 5% zu verzeichnen. Das ist nicht zuletzt Konsequenz von kontinuierlich wachsenden Gewinnspannen am Goldmarkt. Denn auch wenn sich die Produktionskosten seit dem Jahr 2002 Schätzungen des Beratungsunternehmens CPM zufolge verdoppelt haben, können Gewinne bei durchschnittlichen Kosten von 544 USD je Feinunze kräftig sprudeln.

Kein Wunder also, dass die Explorationsausgaben in den letzten Jahren mit Ausnahme des Rezessionsjahres 2009 kräftig gestiegen sind. Dennoch: große Sprünge sind nicht zu erwarten, denn die Funde bleiben deutlich hinter denen der Vergangenheit zurück. Heute liegt der durchschnittliche Erzgrad bei 1,83g je Tonne. Zum Vergleich: 1968 lag er bei 12,5g je Tonne, wobei natürlich zu berücksichtigen ist, dass der technische Fortschritt eine Förderung auch bei niedrigeren Erzgraden rentabel macht.

Hinzu kommt, dass auch das Angebot an Altgold zuletzt nicht mehr ausgeweitet wurde und die Zentralbanken wie gesagt heute auf der Käuferseite stehen. Auf der Habenseite ist zwar zu verbuchen, dass die Goldminen-Unternehmen den Rückkauf ihrer früheren Goldverkäufe abgeschlossen haben (Dehedging) bzw. im vergangenen Jahr sogar vereinzelt wieder auf Termin verkauft haben, doch das Ausmaß dieser Aktivitäten ist bislang noch zu vernachlässigen.

Fazit: Eine weiterhin steigende Investmentnachfrage und das neue Interesse der Zentralbanken dürften bei nur langsamer Angebotsausweitung unseres Erachtens den Goldpreis wieder auf seinen langfristigen Aufwärtstrend zurückführen. Bis Jahresende 2012 dürfte er wieder die Marke von 1.900 USD je Feinunze erreichen.

Silber:

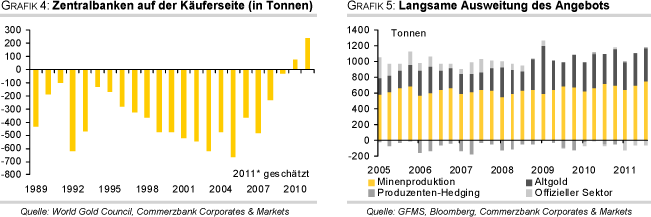

Silber fuhr im letzten Jahr Achterbahn: Erst hat sich der Preis bis Ende April auf knapp 50 USD je Feinunze nahezu verdoppelt, was dem höchsten Stand seit 31 Jahren entsprach, um sich dann in den darauffolgenden Monaten wieder fast zu halbieren. Das von hoher Volatilität geprägte Jahr wurde schließlich mit einem Minus von 9,9% beendet. Als Resultat der starken Preisschwankungen kam es auch beim viel beachteten Gold/Silber-Verhältnis zu einer hohen Volatilität. Dieses fiel zwischenzeitlich unter 32 und damit den tiefsten Wert seit Oktober 1980. Mittlerweile liegt das Verhältnis wieder bei rund 55 (Grafik 6). Seit dem Beginn dieses Jahres versucht Silber die Marke von 30 USD je Feinunze zurückzuerobern - bislang ohne nachhaltigen Erfolg. Dieser sollte sich jedoch im Laufe des Jahres einstellen.

Unterstützung könnte der Silberpreis von den spekulativen Marktteilnehmern erhalten, die im letzten Jahr im großen Stil ihre Positionen abgebaut haben. So wurden die Netto-Long-Positionen 2011 um mehr als 80% reduziert. Dabei wurden umgerechnet fast 3.500 Tonnen Silber verkauft. Zum Jahresende bestanden gerade mal noch Netto-Long-Positionen von 4,8 Tsd. Kontrakten. Dies entspricht rund 739 Tonnen Silber und stellt den niedrigsten Wert seit Beginn der Datenreihe Mitte 2006 dar. Auch die von Bloomberg erfassten Silber-ETFs verzeichneten im letzten Jahr unter dem Strich Abflüsse in Höhe von 811 Tonnen. Von beiden Seiten her besteht u.E. großes Aufholpotenzial, sollte sich die Stimmung der Marktteilnehmer wieder verbessern.

Auch wenn die Dynamik der Münzabsätze im zweiten Halbjahr merklich nachgelassen hat, wurde auf das Gesamtjahr betrachtet ein Teil der rückläufigen Nachfrage der spekulativen Finanzanleger und ETF-Investoren durch Münzverkäufe aufgefangen. So hat z.B. die US-Münzanstalt, die 2010 einen Anteil von gut 35% an den gesamten Münzabsätzen hatte, im letzten Jahr 1.240 Tonnen an Silbermünzen verkauft. Dies waren 11,4% bzw. knapp 127 Tonnen mehr als im Vorjahr. Die Dynamik scheint hier im Januar 2012 stark angezogen zu haben, da bereits in den ersten Tagen des Monats mehr als 143 Tonnen an Silbermünzen abgesetzt wurden (Grafik 7).

Die Industrienachfrage, die 2010 Daten des Silver Institute zufolge auf nur noch 53% der gesamten Nachfrage abgeschmolzen war, dürfte sich im letzten Jahr wieder erholt haben. Auch im Jahresverlauf sollte sie sich aufgrund der von uns erwarteten Konjunkturerholung robust zeigen. Damit dürften alle wesentlichen Nachfragekomponenten preisstützend wirken.

Da Silber u.a. ein Nebenprodukt bei der Goldminenproduktion ist und diese im laufenden Jahr weiter ausgeweitet werden soll (s.o.), dürfte auch die Silberproduktion steigen. Der globale Silbermarkt dürfte daher weiter einen Primärmarktüberschuss aufweisen. Dieser sollte aufgrund der anziehenden Industrienachfrage allerdings niedriger als im letzten Jahr ausfallen. Entsprechend weniger Silber steht für die Investmentnachfrage zur Verfügung.

Alles in allem gehen wir im laufenden Jahr von steigenden Silberpreisen aus. Insbesondere eine wieder anziehende Investment- und ETF-Nachfrage dürfte sich stark positiv auf den Preis auswirken. Wir sehen Silber Ende des Jahres bei 38 USD je Feinunze.