Exzessiver Ausverkauf ergibt exzessives Kurspotenzial für Edelmetallaktien

13.03.2013 | Presse

Der Ausverkauf bei den Edelmetallaktien - innerhalbder nun bereits seit zwei Jahren laufenden Korrektur - ergibt nicht nur für uns, sondern auch für den US-amerikanischen Fundamentalanalysten und Fondsmanager John Hussmann (ehemaliger Ökonomieprofessor der University of Michigan), ein enormes Kurspotenzial für die Gold- und Silberminenaktien in den kommenden drei Jahren (siehe hierzu bitte Abb. 1).

Der Ausverkauf bei den Edelmetallaktien - innerhalbder nun bereits seit zwei Jahren laufenden Korrektur - ergibt nicht nur für uns, sondern auch für den US-amerikanischen Fundamentalanalysten und Fondsmanager John Hussmann (ehemaliger Ökonomieprofessor der University of Michigan), ein enormes Kurspotenzial für die Gold- und Silberminenaktien in den kommenden drei Jahren (siehe hierzu bitte Abb. 1).

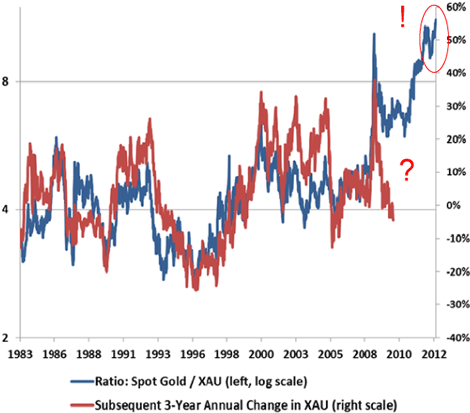

Abb. 1: Gold-XAU-Ratio (blau) mit der p.a.-Rendite der drauffolgenden 3 Jahre (rot) von 1983 - 2013

Quelle: John Hussmann (http://advisorperspectives.com/commentaries/value_022113.php)

Quelle: John Hussmann (http://advisorperspectives.com/commentaries/value_022113.php)

Betrachtet man in Abbildung 1 die Auswertung des ehemaligen Ökonomieprofessors, so erkennt man zwei - von 1983 bis 2010 - fast gleichlaufende Kurven. Die blaue "Prognose“-Linie stellt das GOLD-XAU-Ratio (Goldpreisbewertunggegenüber den Gold- und Silberminenaktien) von Dezember 1983 bis Februar 2013 dar. Die rote reale Verlaufslinie ergibt die jährliche p.a.-Rendite des Gold- und Silberminenindex XAU in den darauffolgenden drei Jahren. Wobei die rote Rendite-Linie drei Jahre nach hinten versetzt wurde und somit aktuell im Februar 2010 endet. Wie man eindeutig erkennen kann, besteht ein signifikanter Zusammenhang (Gleichlauf der Kurven) zwischen Über-oder Unterbewertung des Goldes gegenüber den Goldminen und der im Anschluss dreijährigen p.a.-Durchschnittsrendite.

Bis auf den Zeitraum der letzten vier Jahre, also bis 2009, ergibt sich fast ein identischer Gleichlauf der blauen Prognose- mit der roten Verlaufskurve. Seit 2010 macht sich zwischen beiden Kurven jedoch eine Schere auf, was auf eine extreme Unterbewertung der Gold- und Silberminen schließen lässt (siehe hierzu bitte rotes Fragezeichen in Abb. 1). Während das Gold-XAU-Ratio (blaue Prognose-Linie) im Februar 2010 für die drauffolgenden drei Jahre, also bis heute, eine jeweilige p.a.-Durchschnittsrendite von zirka plus 20 Prozent prognostizierte, kam es jedoch bei den Gold- und Silberminen in den letzten drei Jahre nur zu einem jährlichen Durchschnittsverlust von vier Prozent (rote Verlaufs-Linie).

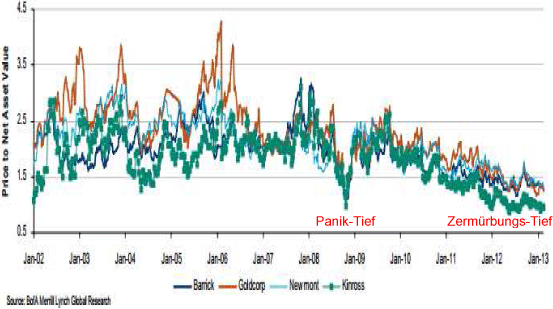

Auf diese Unterbewertungsanomalie der Goldminenindustrie gegenüber dem Goldpreis weisen auch die traditionellen fundamentalen Ertragskennzahlen, Kurs-Gewinn-, Kurs-Cash-Flow- und Kurs-Umsatz-Verhältnis, hin. Auch die Substanzbewertung der großen Gold-Senior-Produzenten, anhand des geschätzten Net-Asset-Value (Reserven und Ressourcen der Minenindustrie) im Bezug zum Kurs (siehe hierzu bitte Abb. 2), bestätigt ebenfalls die aktuell historische Unterbewertung der Gold- und Silberminenindustrie. Neben der Visualisierung der epochalen Edelmetallaktienunterbewertung, hat die Hussmann-Analyse noch den Vorteil die p.a.-Durchschnittsrendite der kommenden drei Jahre zu prognostizieren.

Lässt man die letzten 30 Jahre Revue passieren, dann traf die Modellprognose - bis auf die letzten drei Jahre - jedes Mal ganz genau ein (Gleichlauf der blauen und roten Linie in Abb. 1). Aktuell prognostiziert das "Hussmann-Modell“ für die kommenden drei Jahre eine durchschnittliche p.a.-Jahresrendite von zirka 57 Prozent (siehe hierzu bitte rotes Ausrufezeichen in Abb. 1). Dies ergibt kumuliert mit Zinseszins eine Gesamtrendite für die kommenden drei Jahre von zirka 300 (!) Prozent. Aufgrund der Goldminen-Unterbewertungsanomalie der letzten drei Jahre (siehe hierzu bitte die Diskrepanz der beidenLinien, versehen mit dem roten Fragezeichen in Abb. 1), sollten die prognostizierten 300 Prozent jedoch als Minimalrendite angesehen werden.

Abb. 2: Price-NAV-Ratio der vier Senior Goldproduzenten Barrick, Goldcorp, Newmont und Kinross

Quelle: BofA Merrill Lynch (http://advisorperspectives.com/commentaries/value_022113.php)

Quelle: BofA Merrill Lynch (http://advisorperspectives.com/commentaries/value_022113.php)