Keine Blase am Goldmarkt

25.04.2013 | Eugen Weinberg

Der Goldpreis hat Mitte April den stärksten Tagesrückgang seit mehr als 30 Jahren verzeichnet und ist auf ein 2-Jahrestief gefallen. Einige Marktbeobachter sprechen vom Platzen einer Blase. Wir haben die aktuelle Preisentwicklung bei Gold mit früheren Blasen verglichen und können keine Blasenbildung feststellen. Das fundamentale Umfeld aus ultra-lockerer Geldpolitik, niedrigen Realzinsen und eines drohenden weltweiten Abwertungswettlaufs spricht weiterhin für einen steigenden Goldpreis. Auch die Preise für Silber, Platin und Palladium, welche zuletzt ebenfalls deutlich gefallen sind, dürften sich im Jahresverlauf wieder erholen.

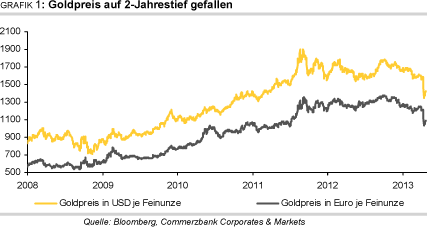

Der Goldpreis hat Mitte April den stärksten Tagesrückgang seit mehr als 30 Jahren verzeichnet und ist auf ein 2-Jahrestief gefallen. Einige Marktbeobachter sprechen vom Platzen einer Blase. Wir haben die aktuelle Preisentwicklung bei Gold mit früheren Blasen verglichen und können keine Blasenbildung feststellen. Das fundamentale Umfeld aus ultra-lockerer Geldpolitik, niedrigen Realzinsen und eines drohenden weltweiten Abwertungswettlaufs spricht weiterhin für einen steigenden Goldpreis. Auch die Preise für Silber, Platin und Palladium, welche zuletzt ebenfalls deutlich gefallen sind, dürften sich im Jahresverlauf wieder erholen.Der Goldpreis ist Mitte April regelrecht eingebrochen. An einem einzigen Tag verlor das gelbe Edelmetall 9% an Wert. Dies entspricht dem stärksten Tagesrückgang seit mehr als 30 Jahren. Innerhalb von zwei aufeinanderfolgenden Handelstagen hat sich Gold um mehr als 200 USD je Feinunze verbilligt, was der stärksteabsolute Preisrückgang aller Zeiten ist. Mit knapp 1.320 USD je Feinunze war Gold zeitweise so preiswert wie zuletzt vor mehr als zwei Jahren (Grafik 1). Der Preissturz war nicht aufeinen stärkeren US-Dollar zurückzuführen. Der Goldpreis in Euro ist im selben Zeitraum ebenfalls um knapp 200 EUR je Feinunze gefallen und erreichte mit gut 1.000 EURje Feinunze das niedrigste Niveau seit Mai 2011. Lediglich das Schwestermetall Silber hat noch stärker verloren als Gold.

Vom im September 2011 bei 1.920 USD erreichten Rekordhoch hat sich der Goldpreis zeitweise um bis zu 30% entfernt, vom Zwischenhoch im Oktober 2012 um gut 25%. Dieser Umstand und das Ausmaß des jüngsten Preisrückgangs lässt viele Marktbeobachter vom Platzen einer Blase sprechen. Zwar ist der Goldpreis zwischen 2001 und 2012 auf Schlusskursbasis an zwölf aufeinanderfolgenden Jahren gestiegen und hat sich zwischenzeitlich versiebenfacht. Zudem ist der Goldpreis in den vergangenen Jahren deutlich stärker gestiegen als die Verbraucherpreise. Der reale Goldpreis - also korrigiert um den US-Verbraucherpreisindex - hat ebenfalls kräftig zugelegt und liegt trotz des jüngsten deutlichen Rückgangs immer noch viel höherals im langfristigen Durchschnitt (Grafik 2). Eine Blase ist aber vor allem dadurch charakterisiert, dass der letzte Preisanstieg exponenziell verläuft und direkt daraufein scharfer Preiseinbrauch erfolgt.

In den letzten 15 Jahren hat es an den Finanzmärkten zwei bekannte Blasen gegeben, welche diese Kriterien erfüllen: Die New-Economy-Blaseund die Ölpreisblase, welche im März 2000 bzw. Juli 2008 platzten. Die Aktienkurse an der NASDAQ und der Preis für Rohöl stiegen zunächst über mehrere Jahre kontinuierlich,bevor sie exponenziell zulegten (Grafik 3). In den sieben Monaten vor dem Erreichen des Rekordhochs hatte sich der NASDAQ Composite nahezu verdoppelt. Ähnliches gilt auchfür den Ölpreis im ersten Halbjahr 2008. Dagegen hat sich Gold von Januar bisAnfang September 2011 "nur" um 30% verteuert, was kaum stärker war als der jahresdurchschnittliche Preisanstieg bis 2010.

Sowohl bei der NASDAQ als auch beim Ölpreis kam es in den Monaten nach dem Erreichen des Rekordhochs zudem zu einem kräftigen Rückgang (Grafik 3). Die NASDAQ hat sich in den neun Monaten bis Ende 2000 halbiert. Der Ölpreis brauchtedafür im Jahr 2008 sogar nur drei Monate. Bei Gold lagen hingegen zwischen dem Rekordhoch im September 2011 und dem jüngsten Absturz 19 Monate, in den drei Monaten direkt nach dem Rekordhoch ist der Goldpreis "lediglich“ um 20% gefallen. Eine Blase, die erst nach so langer Zeit platzt, ist äußerst ungewöhnlich.

Auch am Goldmarkt hat es schon eine Blase gegeben, die im Prinzip ebenfalls die genannten typischen Charakteristika aufwies und sogar deutlich ausgeprägter war als jene an der NASDAQ oder beim Ölpreis. Damals brauchte der Goldpreis weniger als zwei Monate, um sich zu verdoppeln, und zwei Monate nach dem Erreichen des damaligen Rekordhochs hatte sich der Preis wieder nahezu halbiert. Damit würde sich ein Vergleich mit der aktuellen Situation erübrigen. Wie 2011 entsprach aber auch damals die Investmentnachfrage etwa 40% der gesamten Goldnachfrage.