RJ Wilcox: Ben Bernanke lässt Sie nur zappeln - Gold Miners Weekly

27.09.2013

- Seite 2 -

Worum es uns hier jedoch geht, ist der Fakt, dass man darauf hofft, dass der Dollar schwächelt und so die Exporte antreibt, während man zur selben Zeit den „Wert“ der massiven Schuldenlast der USA senkt. Letzten Endes besteht der primäre Zweck, den die Fed mit der quantitativen Lockerung verfolgt, schlicht und ergreifend darin, die US-Regierung flüssig zu halten. Damit verbunden hofft die Politik darauf, dass dies die Wirtschaft und/oder den Aktienmarkt ankurbeln wird und, natürlich, Arbeitsplätze schafft, da es den Eindruck von Wirtschaftswachstum vermittelt.

Obwohl die Fed darauf beharrt, dass der Zweck der quantitativen Lockerung nicht darin besteht, die Staatsverschuldung zu monetarisieren (d.h. Geld zu drucken, um die Regierung zu finanzieren), ist dem nur schwer zu glauben. Begründet liegt dies unter anderem in der Ähnlichkeit zwischen den aufs Jahr gerechneten Anleihekäufen im Zuge der quantitativen Lockerung und dem jährlichen Defizit im Bundeshaushalt.

Im vergangenen Jahr lag das Haushaltsdefizit bei etwa 1,2 Billionen USD. Im bisherigen Verlauf des Jahres summierte sich dieses bereits auf 755 Milliarden. Allein im August bestand ein Defizit von 148 Milliarden USD.

Zum Vergleich: Die Anleihekäufe im Rahmen der quantitativen Lockerung über 85 Milliarden USD pro Monat entsprechen auf das Jahr gerechnet einem Betrag von 1,02 Billionen USD. Trotz der gegenteiligen Behauptungen der Fed ist es doch verwunderlich, dass die Summe der Anleihekäufe, die offiziell benötigt werden, um die Wirtschaft anzukurbeln, ziemlich genau der Summe des Haushaltsdefizits der Regierung entspricht.

Aus all den oben genannten Gründen haben wir die Verschärfungs-Drohung der Fed nicht allzu ernst genommen. Und auch viele andere kluge Marktbeobachter haben dies nicht. Wir glauben, dass dieser "Taper Talk" eine Taktik ist, mit der die Fed den Eindruck erwecken will, dass sie eines Tages zu einer verantwortungsvollen Geldpolitik zurückkehren wird.

Würde sie diesen Eindruck nicht vermitteln wollen, so würde sie der Welt und, weitaus wichtiger noch, ihren Gläubigern zu verstehen geben: "Wir planen, für immer Geld zu drucken, wodurch all Ihr auf dem Dollar basierendes Vermögen wertlos wird."

Der "Taper Talk" der Fed im im Grunde genommen wie ein verheirateter Mann, der seiner Freundin das ganze letzte Jahr hinweg erzählt hat, er werde bald, wenn die Zeit reif ist, seine Frau verlassen. Ich verrate Ihnen ein kleines Geheimnis … Der verheiratete Mann und die Fed lügen beide!

Die Quintessenz: Die quantitative Lockerung bleibt offizielle US-Geldpolitik und infolge dessen wird die Fed weiter Geld drucken und damit einhergehend für eine Wertminderung des Dollars sorgen. Und das ist natürlich positiv für Gold!

Gold ist für China der neue Dollar

Auch auf die Gefahr hin, dass dies ein wenig klischeehaft wirkt - Massenhaft US-Dollars zu drucken, d.h. von derjenigen Währung, in der Gold zufälligerweise auf den internationalen Märkten gehandelt wird, ermutigt all jene, die ihr Vermögen zu schützen versuchen, sich für Gold zu entscheiden.

Ein hervorragendes Beispiel für ein Land, das danach strebt, sein Vermögen auf diese Weise zu sichern, ist China. Wie bereits weiter oben erwähnt, ist China aus den US-Treasury-Auktionen ausgestiegen und hat seine massiven auf dem Dollar basierenden Reserven in rasantem Tempo auf harte Vermögenswerte aufgeteilt.

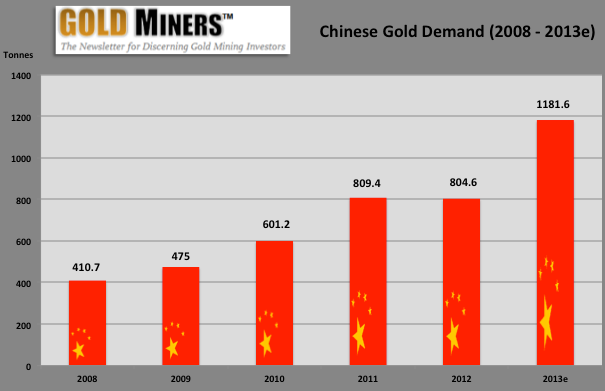

Nirgends wird dies stärker deutlich als auf dem Goldmarkt. Chinas Käufe sind in diesem Jahr auf historische Niveaus geklettert.

Auch, wenn wir bereits erwähnt haben, ist es doch immer wieder bemerkenswert, dass China, neben seinen historischen Importen, mit einer Jahresproduktion von 400 Tonnen zugleich größter Goldproduzent der Welt ist. Hiervon exportieren sie jedoch nicht eine einzige Unze. Zum Vergleich: Die nächstgrößeren Produzenten fördern weniger als 300 Tonnen.

Um an die Recherchen in einem unserer jüngsten Artikel "Ein gigantisches Sauggeräusch aus dem Osten" anzuknüpfen, in welchem wir die vom Hong Kong Census & Statistics Department verfolgten Importdaten analysiert haben: China hat bis Ende Juli 866 Tonnen Gold importiert.

Dies ist eine außergewöhnliche Menge und entspricht etwa 60% des weltweiten Goldangebots aus der Minenproduktion, mit Ausnahme Chinas. Wie an unten stehendem Chart ersichtlich wird, sind die Goldkäufe Chinas seit der globalen Finanzkrise im Jahr 2008 sowie seit Beginn der quantitativen Lockerung drastisch gestiegen.

Wir wagen zu bezweifeln, dass es sich hier nur um einen Zufall handelt. Stattdessen glauben wir, dass dies eine direkte Antwort Chinas auf die destruktive Geldpolitik der USA darstellt. Und angesichts des "unbestimmten" Wesens der quantitativen Lockerung haben wir allen Grund, zu glauben, dass China mit dem erhöhten Level an Goldkäufen fortfahren wird.