2014: Ein Preishoch für Gold und Silber?

04.11.2013 | Rolf Nef

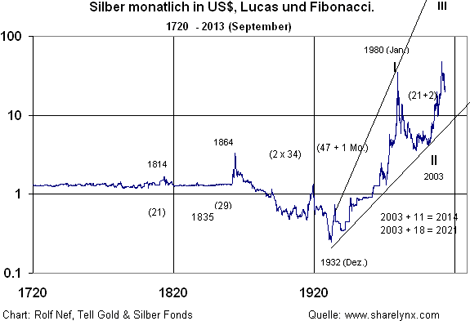

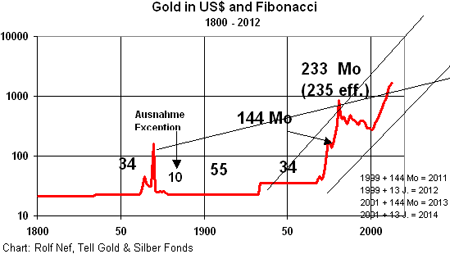

Die Zeitzyklen für Gold und Silber laufen erstaunlich präzise einerseits mit Fibonaccizahlen für Gold und andrerseits einer Mischung aus Fibonacci- und Lucaszahlen für Silber, wobei für Silber die Bullphase seit 1814 eine Lucas Zahl ist und die Bearphase eine einzige oder zusammengesetzte Fibonaccizahl.

Die Zeitzyklen für Gold und Silber laufen erstaunlich präzise einerseits mit Fibonaccizahlen für Gold und andrerseits einer Mischung aus Fibonacci- und Lucaszahlen für Silber, wobei für Silber die Bullphase seit 1814 eine Lucas Zahl ist und die Bearphase eine einzige oder zusammengesetzte Fibonaccizahl. (Fibonaccizaheln: 1,2,3,5,8,13,21,34,55,89, etc.)

(Lucaszahlen: 3,4,7,11,18,29,47,76, etc.)

Beides sind mathematische Zeitreihen, die Wachstum verkörpern.

Zuerst zu den Phasen des Silbers in Grafik 1.

1814 war ein Preishoch in Silber am Ende des Englisch-amerikanischen Krieges, den England anzettelte, weil sich die USA weigerten, weiterhin eine Zentralbanklizenz zu vergeben. 21 Jahre (eine Fibonaccizahl) dauert die Bearphase, bis Silber zusammen mit Gold (Grafik 2)1835 ein Tief machte. Die anschliessende Bullphase dauerte für Silber die Lucaszahl 29 bis 1864 und für Gold die Fibonaccizahl 34 bis 1869. Die 1860er Jahre waren geprägt vom US Bürgerkrieg, einer inflationären Zeit. Und hier die Frage: warum machten die beiden Edelmetalle nicht zusammen die Spitze etwa auf dem Inflationshoch was ökonomisch doch sinnvoll wäre? Die Frage lässt sich nicht beantworten, sie sind einfach diesen mathematischen Reihen gefolgt.

Anschliessend korrigiert Silber zwei mal die Fibonaccizahl 34, nämlich 68 Jahre und erreicht den tiefsten Preis seit Preisaufzeichnung im Dezember 1932. Gold wird 1879 nach 10 Jahre des Tops neu gefixt zum US$. Diese Phase ist die einzige Ausnahme, die nicht mit Fibonaccizahlen geht. Dieses Fixing hält bis 1934, genau 55 Jahre. Warum genau 55 Jahre und nicht weniger und nicht länger?

Auch das neuen Fixing von 35 $ hält genau die Fibonaccizahl 34 Jahre, nachdem von 1961 bis 1968 der Londoner Goldpool 7 Jahre im Preis interveniert um ihn bei 35 $ zu halten und nach James Turk 12'000 Tonnen Gold verkauft haben soll. Auch hier wieder die Frage: warum geben die Notenbanken unter US Führung genau nach 34 (eine Fibonaccizahl) Jahren den Fixpreis auf? Am 18. März 1968 akzeptierte der US Kongress ein neues Gesetz, das die Golddeckung der Fed-Banknoten aufhob, nachdem diese noch mit 25% Gold gedeckt waren von ursprünglich 40%. Anschliessend stieg Gold bis Januar 1980 in einer Bullphase, wobei die Zeitmessung jetzt zum Monatsrythmus wechselt, denn die Phase dauerte von März 68 an gemessen 142 Monate, was nahe der Fibonaccizahl 144 ist.

Diese Spitze war diesmal zusammen mit Silber, dessen Bullphase genau 47 Jahre (eine Lucaszahl) und einen Monat dauerte. Hier etwas zu den Lucaszahlen: jede Lucaszahl kann in zwei Fibonaccizahlen zerlegt werden, also 47 = 34 + 13. Weil aber Gold und Silber in den dreissiger Jahren nicht gemeinsam den Boden machten, stimmt die 13 nicht genau. Wäre Gold 1877 neu gefixt worden, würde der Zyklus genau stimmen. Was ich damit sagen will: Gold ist das politische Metall, hier wird interveniert und versucht einen Preis durchzusetzen, der der Geldschöpfungsrealität der Notenbanken widerspricht.

Ab 1980 bliebt Gold beim Monatsrythmus und macht nach 235 Monaten (233 ist die genaue Fibonaccizahl) im August 1999 sein Tief. Im Jahr 2001, 21 Jahre nach dem Hoch von 1980, ist nochmals ein Tief etwas oberhalb des Preises von 1999. Silber macht zwar Tiefs 1991 und 1993, der Bullmarkt startet aber erst 2003 auf etwa höherem Niveau.

Das wesentliche beim Silber ist folgendes: die Bullphasen waren ohne Ausnahme und Abweichung Lucaszahlen in Jahren. Silber ist viel apolitischer wie Gold. 2014 kommen aber die Phasen im Gold und Silber zusammen.

Von den Preisböden 1999 und 2001 für Gold und 2003 für Silber projiziere ich Fibonaccizaheln für Gold und Lucaszahlen für Silber in die Zukunft:

Gold

1999 + 144 Monate = 2011

1999 + 13 Jahre = 2012

2001 + 144 Monate = 2013

2001 + 13 Jahre = 2014

1999 + 233 Monate = 2018

1999 + 21 Jahre = 2020.

Silber:

2003 + 11 Jahre = 2014

2003 + 18 Jahre = 2021.

Hält diese Phase des Bullmarktes bis 2020/21 an, so ist damit nur die mittlere Phase des Bullmarktes für Silber seit 1932 und für Gold seit 1835 zu Ende. Anschließend muss eine längere Korrektur kommen gefolgt von der letzen Welle, die noch extremer ausfallen müsste. Ich halte es für unwahrscheinlich, dass die Krise so lange hinausgezögert werden kann, bis sich das im Gold- und Silberpreis niederschlägt. Die Alternative ist aber nur 2014, das man andrerseits für zu nahe hält. Historisch sind aber Preisexplosionen in den Edelmetallpreisen in den Schlussphasen stets vorgekommen, weil die Nachfrage auf kein Angebot stiess. So verfünffachte sich Gold 1869 in nur drei Monaten.

Das scheint aber auch heute wieder Goldmarkt der Fall zu sein, wie sich das am Comex zeigen lässt.

Grafik1: Silber mit Zeitzyklen

Grafik 2: Gold’s Bull- und Bearphasen seit 1800

Der Bestand für lieferbares Gold am Comex ist auf 0,7 Mio Unzen (23 Tonnen) nach 3 Mio abgesunken. (Grafik 3). Damit sind die 0,7 Mio Unzen aber ca. 55 mal (Grafik 4) verkauft, ein Allzeithoch. Das Verhältnis ist nicht so hoch, weil viele Kontrakte verkauft wurden, sondern weil das physische Gold so knapp ist.

In den 70er Jahren beim Silber war es umgekehrt (Grafik 5 und 6). Die Futureskontrakte bezogen sich auf 2 Mrd Unzen Silber, im Warenhaus waren aber 50 Mio Unzen. Das Warenlager ist in dieser Periode aber nicht speziell abgesunken. Es bestanden einfach sehr grosse Positionen. Schlussendlich mussten die Shorts eindecken, was zur Preisexplosion führte. Zudem bezog sich das Warenlager auf beide Kategorien Lager, den Futures zugeteiltes Silber und das unabhängige Lager. Heute ist das physische Gold knapp. Kommt es zur Lieferung, muss im Markt physisch gekauft werden. Immerhin betragen die offenen Kontrakte 40 Mio Unzen oder etwa 1300 Tonnen, eine halbe Jahresproduktion, während im Warenlager nur ca. 23 Tonnen sind. Jemand im Markt muss also massiv short sein. Das sind gute Voraussetzungen für solche Explosionen.