Gold- und Silberminen laufen Rohstoffaktien weiter hinterher

05.11.2013 | Dr. Uwe Bergold

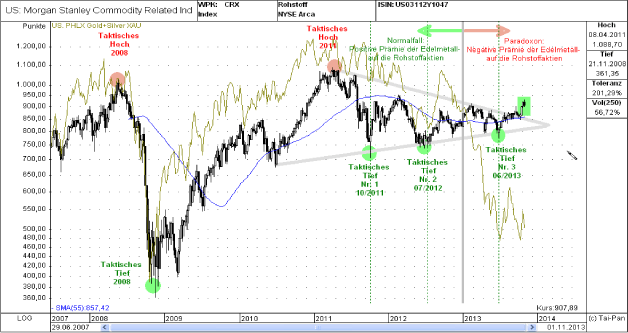

Obwohl der übergeordnete Rohstoffaktienindex CRX (beinhaltet u.a. die vier größten Goldminen), nach seinem Ausbruch aus der mittelfristigen Konsolidierung (von April 2011 bis Juni 2013), im vergangenen Monat seine positive Entwicklung fortsetzte, hinkt der Gold- & Silberminenindex XAU diesem weiter hinterher. Da generell beide Indizes einen Gleichlauf besitzen und die Edelmetallaktien normalerweise miteiner positiven Prämie auf die Rohstoffaktien gehandelt werden, setzt sich das Paradoxon seit Januar dieses Jahres fort: Gold- und Silberminen werden mit einer negativen Prämie auf den CRX-Index gehandelt (siehe hierzu bitte die Entwicklung der beiden Charts seit 01/2013 in Abb. 1). Diese aufgegangene Schere beider Indizes wird sich mit Sicherheit wieder schließen.

Obwohl der übergeordnete Rohstoffaktienindex CRX (beinhaltet u.a. die vier größten Goldminen), nach seinem Ausbruch aus der mittelfristigen Konsolidierung (von April 2011 bis Juni 2013), im vergangenen Monat seine positive Entwicklung fortsetzte, hinkt der Gold- & Silberminenindex XAU diesem weiter hinterher. Da generell beide Indizes einen Gleichlauf besitzen und die Edelmetallaktien normalerweise miteiner positiven Prämie auf die Rohstoffaktien gehandelt werden, setzt sich das Paradoxon seit Januar dieses Jahres fort: Gold- und Silberminen werden mit einer negativen Prämie auf den CRX-Index gehandelt (siehe hierzu bitte die Entwicklung der beiden Charts seit 01/2013 in Abb. 1). Diese aufgegangene Schere beider Indizes wird sich mit Sicherheit wieder schließen. Folker Hellmeyer, Chefstratege der Bremer Landesbank, äußerte sich in einem Interview im Handelsblatt vom 13.10.2013 ("Es gibt massive Marktmanipulationen") zu diesem Edelmetall-Paradoxon wie folgt:

"…Die Edelmetalle sind im Grunde seit vergangenem Oktober aus dem Markt, die Aufwärtsbewegung ist seither gestoppt, weil es massive Marktmanipulationen gibt. Eigentlich hätten dieses Jahr schon die geldpolitischen Maßnahmen insbesondere in den USA und Japan mit immer mehr Liquidität zu steigenden Preisen bei Gold und Silber führen müssen. Dass auch auf den US-Schuldenstreit keine Bewegung bei Edelmetallen zu sehen war, spricht für starke Einflussnahme von außen. Investments in Edelmetall sind zwingendwegen der dramatischen Verschiebungen im Weltfinanzsystem. Der Westen ist da der große Verlierer und die Gewinner aus den Schwellenländern bauen ihre Goldbestände aus, allen voran die Zentralbanken. Die Aufwärtsphase bei Gold und Silber ist nur unterbrochen, nicht beendet…"

Abb. 1: CRX-Rohstoffaktien (schwarz) versus XAU-Edelmetallaktien (rot) von 06/2007 bis 10/2013

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH

"Krise ist vorbei" versus "Krise hat noch gar nichtrichtig begonnen"

Abb. 2: Makroökonomisches Boom-Bust-Zyklus-Modell

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH

Es gibt aktuell zwei Theorien über die derzeitige Positionierung der Weltwirtschaft innerhalb des übergeordnet makroökonomischen Boom-Bust-Zyklus. Die einen (vorherrschender Mainstream) - welchen ihren Schwerpunkt auf Aktien setzen - behaupten, die Krise sei vorbei und wir haben das Tal ("Bust") im Jahr 2009 durchschritten. Die anderen (Contrarian) - welchen ihren Schwerpunkt auf Edelmetallinvestments setzen - warnen davor, dass die Krise ("Boom" im Jahr 2000) durch das Gelddrucken verschleppt wurde und noch gar nicht richtig begonnen hat. Da wir seit Frühjahr 2000 zu den zweiten gehören, wollen wir den aktuellen Status Quo anhand der Bewertung des weltweit wichtigsten US-Aktienmarktes S&P 500 (Vorlaufindikator für die Realwirtschaft) strategisch darlegen.

Abb. 3: Makroökonomische Zyklik visualisiert anhanddes S&P500–KGV (zehnjährige Glättung)

Quelle: Prof. Shiller (Ökonomienobelpreisträger, Yale), bearbeitet

Quelle: Prof. Shiller (Ökonomienobelpreisträger, Yale), bearbeitet

Betrachtet man in Abbildung 3 den roten gleitenden Durchschnitt (arithmetisches Mittel) vom zehnjährig geglätteten Kurs-Gewinn-Verhältnisses des S&P 500 ("Shiller-PE"), so wird relativ schnell der Verlauf der makroökonomischen Zyklik sichtbar. Viermal in den letzten 130 Jahren erlebten wir ein säkulares "Boom"-Hoch ("Sells of a Generation"): 1901 mit einem KGV von 25, 1929 mit einem KGV von 32, 1966 mit einem KGV von 24 und 2000 mit einem KGV von 44. Dreimal im selben Zeitraum kam es zu einem "Bust"-Boden ("Buys of a Generation"): 1920, 1949 und 1982, mit jeweils einem geglätteten KGV von unter 10. Betrachtet man die strategische Kontraktion des KGVseit 2000, so erkennt man die beiden taktischen Tiefpunkte (März 2003 nach geplatzter Aktienblase und März 2009 nach geplatzter Immobilienblase), von denen sich aus derAktienmarkt jedes Mal wieder erholte.

Solche taktischen Aufwärtsphasen gab es auch immer in den vorherigen drei strategischen Baisse-Phasen. Trotz solcher immer wiederkehrender mittelfristiger Rallyes waren alle vergangenen Wirtschaftskrisen erst dann beendet, wenn sich das geglättete KGV der Aktienmärkte unter 10 befand. Mit einem aktuellen Shiller-KGV von 25 (!) fällt es uns schwer von einem Ende der Krise zu sprechen, geschweige denn von einem Ende der strategischen Gold(minen)-Hausse. Die letzte langfristige Aktien-Baisse und gleichzeitig strategische Gold- & Rohstoff-Hausse begann im Jahr 1966 bei einem KGV von 24. Nach dieser Bewertungsmethode stehen wir nicht am Ende, sondernerst am Anfang der "Krise".