Jahrhundertchance für Goldminen nach Jahrhunderttief in 2013

06.02.2014 | Dr. Uwe Bergold

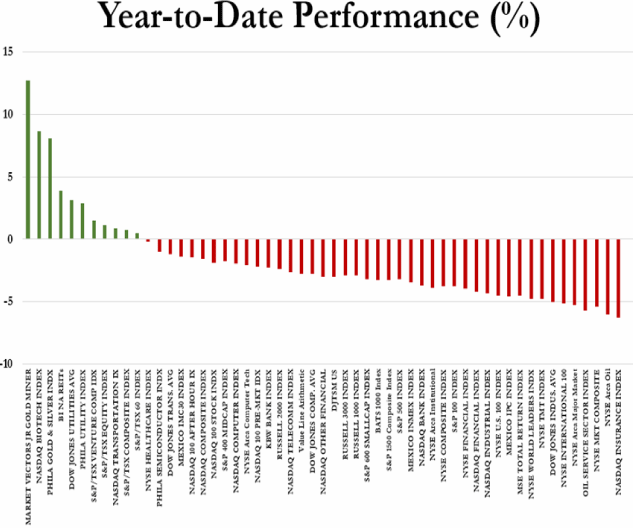

Das Jahr 2014 begann spiegelbildlich wie das Jahr 2013 endete. Während im vergangenen Jahr die Goldminen mit Abstand die schlechteste Anlageklasse darstellten, belegen sie nun, nach dem ersten Monat im neuen Jahr, mit plus 13 Prozent (klein- und mittelkapitalisierte Junior-Goldproduzenten) und plus 8 Prozent (großkapitalisierte Senior-Goldproduzenten), die Plätze eins und drei (siehe hierzu bitte Abbildung 1) im Anlageklassenvergleich. Auch wenn eine Schwalbe noch keinen Sommer macht, so wird das sogenannte "Januarbarometer" (Alte Börsenregel: "Wie der Januar, so das ganze Jahr") - aufgrund seiner statistisch relativ hohen Eintrittswahrscheinlichkeit (Trefferquote von zirka 90 Prozent beim US-Aktienmarkt und zirka 80 Prozent beim Gold, seit Einführung des Barometers) - bei erfahrenen Investmentstrategen als wichtigste Börsenstatistik des Jahres beachtet.

Das Jahr 2014 begann spiegelbildlich wie das Jahr 2013 endete. Während im vergangenen Jahr die Goldminen mit Abstand die schlechteste Anlageklasse darstellten, belegen sie nun, nach dem ersten Monat im neuen Jahr, mit plus 13 Prozent (klein- und mittelkapitalisierte Junior-Goldproduzenten) und plus 8 Prozent (großkapitalisierte Senior-Goldproduzenten), die Plätze eins und drei (siehe hierzu bitte Abbildung 1) im Anlageklassenvergleich. Auch wenn eine Schwalbe noch keinen Sommer macht, so wird das sogenannte "Januarbarometer" (Alte Börsenregel: "Wie der Januar, so das ganze Jahr") - aufgrund seiner statistisch relativ hohen Eintrittswahrscheinlichkeit (Trefferquote von zirka 90 Prozent beim US-Aktienmarkt und zirka 80 Prozent beim Gold, seit Einführung des Barometers) - bei erfahrenen Investmentstrategen als wichtigste Börsenstatistik des Jahres beachtet.

Abb. 1: Performance-Vergleich in Prozent/Monat der verschiedenen Anlageklassen im Januar 2014

Quelle: Zero Hedge

Quelle: Zero Hedge

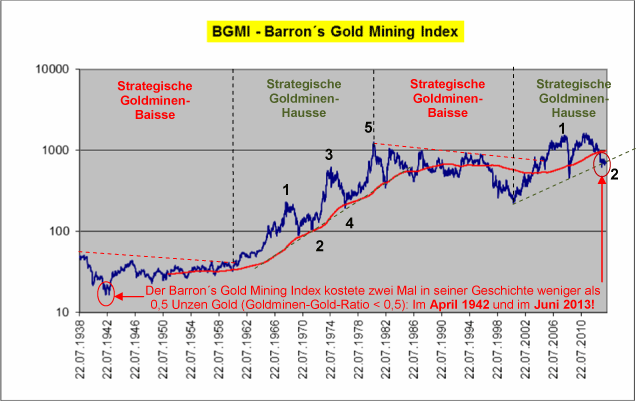

Im Juni 2013 generierten die Goldminen - in Unzen Gold bewertet - ein Jahrhunderttief

Abb. 2: BGMI - Barron ́s Gold Mining Index von Juli 1938 bis Januar 2014

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH

Will man die Goldminenentwicklung innerhalb des langfristig historischen Kontexts einordnen, so muss man den Barron ́s Gold Mining Index (BGMI) verwenden. Dessen Daten reichen bis zur Weltwirtschaftskrise des letzten Jahrhunderts zurück. Im Gegensatz zu den bekannten Goldminen-Indizes HUI und XAU, haben der BGMI, so wie auch der Goldminen-Marktbreite-Index BPGDM, im Dezember 2013 keine neuen Tiefststände mehr generiert. Auch bei der "realen" Betrachtung des Goldminenindex - bewertet in Unzen Gold (BGMI-GOLD-Ratio) - wurde das Juni-Tief ("Kapitulation") vom letzten Jahr nicht mehr unterschritten. Beides stellt eine positive und somit bullische Divergenz zu den allgemein betrachteten Edelmetallaktien-Indizes dar.

Normalerweise schwankt das BGMI-GOLD-Ratio, seit nun mehr knapp 80 Jahren, zwischen 1 (Goldminen gegenüber dem Goldpreis unterbewertet) und 2 (Goldminen gegenüber dem Goldpreis überbewertet). Bei der Gold-Kapitulation im Juni 2013 erreichte das Ratio einen Extremwert von unter 0,5, wie es zuletzt nur einmal im vergangenen Jahrhundert vorkam. Und dies war beim letzten strategischen Goldminen-Baisse-Tief, im April 1942 (siehe hierzu bitte die beiden roten Kreise in Abbildung 2). Solche epochalen Unterbewertungen der Edelmetallaktien kommen anscheinend nur einmal pro Jahrhundert vor und im Jahr 2013 war dies wieder einmal der Fall.

Bertachtet man in Abbildung 2 die Struktur der letzten strategischen Goldminen-Hausse in den 1960er und 70er Jahren, so erkennt man drei Impuls- (Nummer 1, 3 und 5) und zwei Korrekturphasen (Nummer 2 und 4). Der erste Hausse-Schub begann 1960 und dauerte genau acht Jahre, wie bei der aktuellen säkularen Goldminen-Hausse (von 2000 bis 2008). In den 60er Jahren stieg der BGMI um 445 Prozent (Welle 1), um im Anschluss um über 65 Prozent einzubrechen (Welle 2).

In der aktuellen strategischen Hausse stiegen die Goldminen von 2000 bis 2008 um 580 Prozent (Welle 1), um im Anschluss ebenfalls um zirka 65 Prozent zu fallen. Die anschließende Korrektur (Welle 2) dauerte in den 60er (bis 1973) als auch aktuell (bis 2013) zirka fünf Jahre. Der Unterschied zwischen der vergangenen und der aktuellen säkularen Hausse ist, dass die Goldminen diesmal innerhalb der Korrekturwelle (A-B-C) nochmal das 2008er Hoch testeten und ein zweites Mal abstürzten, während sie vor 40 Jahren in Form eines Dreiecks (A-B-C-D-E), ohne nochmaligen Absturz, zu Ende korrigierten. Die Frage stellt sich nun, was passierte in der Geschichte nach solch einer langen fünfjährigen Korrektur, bei gleichzeitig epochaler Unterbewertung.

Goldminen-Rallyes nach Extremkorrekturen innerhalb säkularer Gold-Haussen

Betrachtet man die vergangene strategische Goldminen-Hausse der 1960/70er Jahre in Abbildung 3, so stellt man fest, dass nach dem Ende der Korrektur (Welle 2) noch zwei weitere zyklische Hausse-Impulse (Welle 3 und 5) folgten. Auch in der säkularen Edelmetallaktien-Hausse während der letzten Weltwirtschaftskrise, Ende der 20er bis Anfang der 40er Jahren kam es zu drei zyklischen Impuls- und zwei Korrekturphasen. Wie sahen nun die Renditen im Anschluss nach den beiden zyklischen Korrekturphasen (Welle 2 und 4) in den 70er Jahren aus. Innerhalb der anschließenden drei bis vier Jahre nach jeder Korrekturwelle stieg der BGMI um über 600 Prozent. Wobei man hier betonen muss, dass es sich bei dem Barron ́s Gold Mining Index um einen großkapitalisierten Senior-Goldproduzenten-Index handelt.