Tödliche deflationäre Unterströmungen

10.03.2014 | Clif Droke

- Seite 2 -

Man sollte auch darauf hinweisen, dass der Coppock-Curve-Indikator für den TLT erst kürzlich ein Kurswendesignal für langlaufende Anleihen bestätigt hatte. Die Coppock Curve ist einer der besten Indikatoren bei der Generierung von Kaufsignalen für Anleihen (wenngleich er für die Bestimmung von Markt-Tops weniger hilfreich ist). Die Coppock Curve wird wie folgt berechnet: Man addiert die 14-Monate- und 11-Monate-Änderungsraten für Anleihekurse und glättet das Ergebnis mit einem gewichteten 10-Monate-gleitenden-Durchschnitt. Wie man im Chart oben sehen kann, drehte der Indikator gerade erst vor wenigen Tagen nach oben ab und signalisiert jetzt eine Zeit überdurchschnittlicher Entwicklung für US-Staatsanleihen.Das jüngst generierte Coppock-Curve-Kaufsignal bei Anleihen bedeutet nun (falls diese Entwicklung Bestand haben), dass die Anleiherenditen bei steigenden Anleihekursen sinken werden. Sinkende Anleiherenditen decken sich bestens mit dem Kress-Zyklus-Szenario für 2014, welches davon ausgeht, dass der deflationäre Druck (wenn nicht sogar regelrechte Deflation) bis zum Erreichen der Talsohle des langfristigen Zyklus gegen Jahresende zunehmen wird.

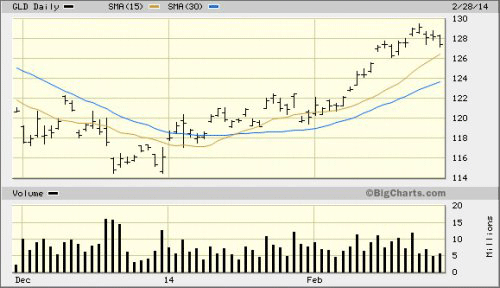

Die andere wichtige Absicherungsanlage, in die Investoren in letzter Zeit vermehrt Zuflucht nehmen, ist Gold. Das gelbe Metall hat sich in den letzten zwei Monaten erholt - Gründe dafür sind ein Mix aus Unsicherheit hinsichtlich der Schwellenmärkte sowie technische Faktoren.

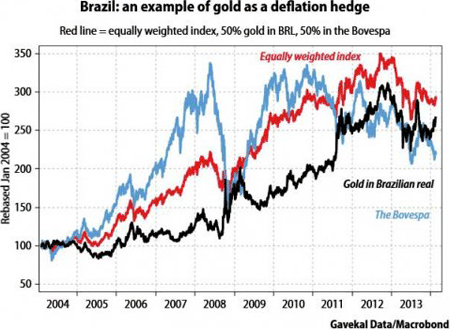

Ich werde oft gefragt, warum Investoren Interesse am Gold haben sollten, wenn der langfristige deflationäre Zyklus doch noch bis Jahresende am Sinken ist. Schließlich ist Gold doch als Absicherung gegen Inflation bekannt, oder? Kürzlich kam mir eine sehr gute Antwort auf diese Frage unter. Charles Gave von GaveKavel schrieb in seinem jüngsten Artikel "Gold als Absicherung gegen Deflation", dass viele Investoren bevorzugt auf Gold zurückgreifen, um internationale Portfoliopositionen zu ersetzen. Da die Geld- und Haushaltspolitik der Nationen so gemischt und verwirrend ist, wird Gold zum idealen Absicherungsinstrument gegen schlechte Politik und auch Aktienbärenmärkte.

Der Chart unten wurde von Gavekal Data/Macrobond erstellt. Er zeigt die Entwicklung des Goldkurses in der brasilianischen Währung im Vergleich zum brasilianischen Aktienmarktindex Bovespa.

“Die Geldpolitik der Fed bietet den Schwellenländern einen Grund mehr zum Gold-Horten […].”, so Gave. “Falls die US-Geldpolitik die Volatilität der Wechselkurse der Schwellenländer noch weiter verstärkt, dann brauchen die Bewohner dieser Länder eine Absicherung – und wie wir schon erwähnt hatten, sind diese Optionen begrenzt. So entsteht die eigenartige Situation, dass der Goldbesitz als Absicherung gegen Währungsentwertung und wachsenden deflationären Druck in den Schwellenländern funktioniert.”

Gave kommt zum Fazit, dass Gold “steigen wird, solange die US-Politik Volatilität exportiert.”

© Clif Droke

www.clifdroke.com

Dieser Artikel wurde am 28.02.2014 auf www.financialsense.com veröffentlicht und exklusiv für GoldSeiten übersetzt.