Physisch, ETFs oder Minen?

07.06.2014 | Dr. Jürgen Müller

- Seite 2 -

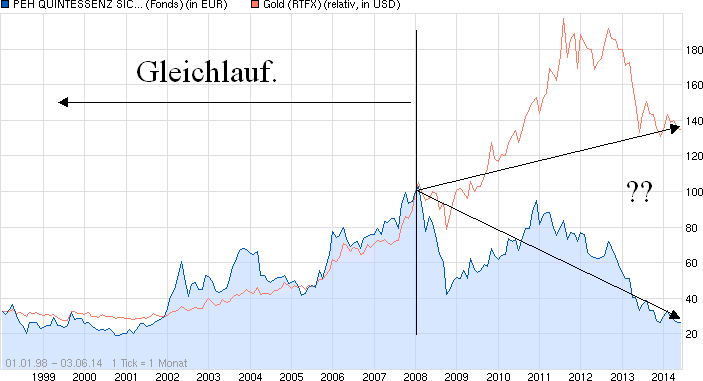

Schauen wir uns den langfristig schlechtesten Fonds an (laut Onvista der "PEH QUINTESSENZ SICAV Q-GOLDMINES" mit der WKN 986366), so ergibt sich folgendes Bild im Vergleich zu Gold.

Abb. 3: PEH QUINTESSENZ SICAV Q-GOLDMINES im Vergleich zum Goldkurs (Bildquelle: ariva.de)

Auch hier ist bis 2007 nur ein Gleichlauf zu erkennen, danach eine völlige Divergenz der Verläufe bzw. ein "Nerven-Hebel" von 100. Diese objektiven Beobachtungen haben in der Tat den wissenschaftlich vielfach validierten Hintergrund, dass man den Markt längerfristig und konsistent (und nach Abzug von Gebühren) nicht schlagen kann, d.h. im Fall von Edelmetall-Fonds den reinen Metallpreis. Prof. Martin Weber von der Uni Mannheim hat dies in einer sehr sehenswerten Präsentation zusammengefasst, die Sie sich unter Arero.de unbedingt ansehen sollten.

Aber Vorsicht: Wenn Sie diese Präsentation gesehen haben, werden Sie anders über Banken und deren Produkte denken! Der Erkenntnis, dass der Markt nicht zu schlagen ist, müssen sich auch die diversen am Markt erhältlichen Finanzpublikationen beugen, die ein Musterdepot führen und damit quasi den Nachweis zu erbringen versuchen, eine überperformance zu erzielen. Während klassische Medien in ihren Musterdepots gar keinen Vergleich mit Dax, Dow oder MSCI World angeben, ist das eingangs erwähnte "Smart Investor" Magazin so ehrlich, zu bestätigen, dass man dem Markt seit Jahren weit hinterherhinkt.

Seit Start des Musterdepots im März 2003 legte der Dax um 282% zu, das Musterdepot hingegen nur um 161% (ob Transaktions- oder sonstige Bankgebühren hier eingerechnet sind, ist mir nicht bekannt). Solch ein Musterdepot offenbart sehr anschaulich die Sinnlosigkeit eines aktiven Börsenhandelns.

Lassen Sie es mich nochmals sagen: Es gibt unzählige wissenschaftliche Studien, die allesamt belegen, dass man den Markt langfristig, konsistent und nach Gebühren nicht schlagen kann! Deshalb mein Rat: Wenn Sie unbedingt Wertpapiere besitzen wollen, dann verkaufen Sie alle teure aktive Fonds und kaufen Sie stattdessen lieber passive billige ETFs, die nur dem Markt folgen. Dieses "passive Indexing" ist auch Gegenstand mehrerer sehr guter Bücher, z.B. der Bestseller von Gerd Kommer "Souverän investieren mit Indexfonds und ETFs".

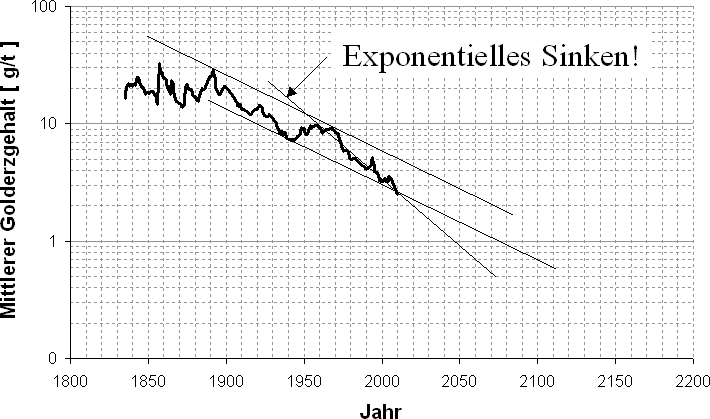

Der andere wichtige Grund, warum man gerade Minenfonds meiden sollte, ist, dass es den Minen geologisch immer schwerer fällt, abgebaute Unzen zu ersetzen. Ein adequater Ersatz abgebauter Unzen ist bereits seit Jahrzehnten nicht mehr möglich, d.h. das was man heute an neuen Lagerstätten noch findet ist weitaus schwieriger und kostenintensiver abzubauen, als es bisher der Fall war. In diesem Zusammenhang ist es auch wichtig zu wissen, dass Minen in ihren ausgewiesenen Cashkosten die Kosten der Exploration nicht mit einrechnen. Hierzu im folgenden einige Graphen aus meiner Dissertation.

Abb. 4: Sinkende Erzgehalte im Goldbergbau (Quelle: Eigene Darstellung).