Miniabstürze von Gold!

23.07.2014 | David Chapman

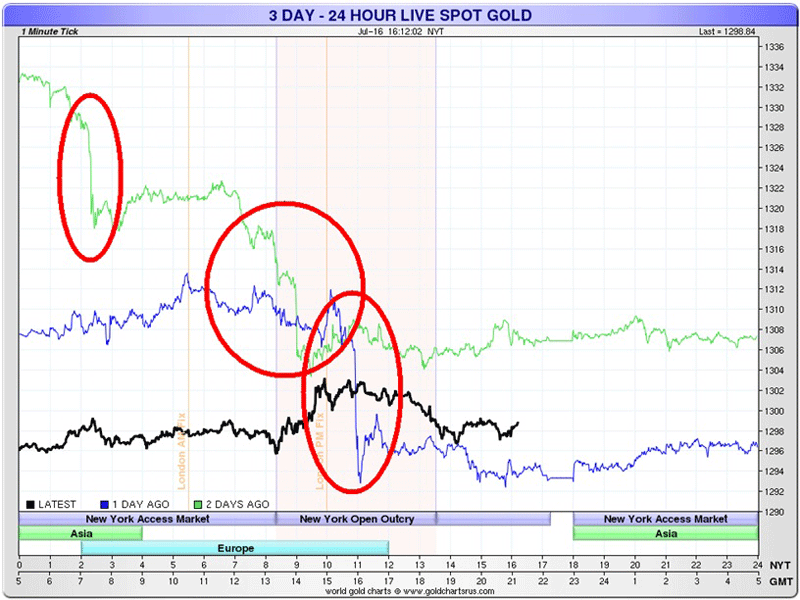

Es war wie ein schriller Weckton, als wir alle am letztwöchigen Montag, dem 14. Juli 2014, feststellen mussten, dass Gold über Nacht etwa 30 $ abgestürzt war. Das war der größte Goldsturz an einem Tag in diesem Jahr und ging fast so tief wie der Anstieg vom 19. Juni 2014 im Anschluss an das Offenmarktausschusstreffen vom Juni nach oben. Es passierte gerade dann, als es so schien, dass Gold über 1.340 $/1.350 $ streben und das Hoch vom März 2014 von 1.380 $ anvisieren würde. Anscheinend sollte es nicht passieren.

Es war wie ein schriller Weckton, als wir alle am letztwöchigen Montag, dem 14. Juli 2014, feststellen mussten, dass Gold über Nacht etwa 30 $ abgestürzt war. Das war der größte Goldsturz an einem Tag in diesem Jahr und ging fast so tief wie der Anstieg vom 19. Juni 2014 im Anschluss an das Offenmarktausschusstreffen vom Juni nach oben. Es passierte gerade dann, als es so schien, dass Gold über 1.340 $/1.350 $ streben und das Hoch vom März 2014 von 1.380 $ anvisieren würde. Anscheinend sollte es nicht passieren.

Quelle: www.sharelynx.com

Was war passiert? Die Tagescharts waren leicht überkauft, aber die Wochencharts hatten genug Platz nach oben. Es gab keine besonderen Neuigkeiten oder Ereignisse am Wochenende, die den Abverkauf hätten auslösen können. Der Absturz ereignete sich kurz nach zwei Uhr morgens (New Yorker Zeit) in London, als ein Verkäufer von Goldfutures auftrat und Gold von etwa 1.330 $ auf 1.320 $ drückte. Ein größerer Einbruch folgte später und unmittelbar um den Handelsbeginn in New York, als irgendjemand etwa 1,37 Mrd. $ in Goldfutures abstieß und Gold auf fast 1.300 $ hinab zwang. Das Volumen schoss bei jedem Zusammenbruch hoch.

Es gab ein paar Erklärungen. Richtig, die Probleme von Portugals Bankenzentrum um die Banco Espirito Santo schienen unter Kontrolle zu sein und es wurde ein Waffenstillstand zwischen Israel und der Hamas angestrebt, aber es gab keine großen Neuigkeiten, die den Markt so sehr nach unten hätten drücken sollen. An keinem anderen Markt geschahen irgendwelche bedeutenden Bewegungen.

Aber es gab noch mehr. Am Dienstag, 15. Juli 2014, erzählte Janet Yellen allen, dass die Wirtschaft “ok” sei, aber man wolle nicht zu viel Enthusiasmus auslösen, daher bleibe die Fed auch weiter zurückhaltend und lasse die Zinsen in naher Zukunft niedrig. Während alle zustimmend nickten, trafen weitere 17.000 Goldfutures-Kontrakte im Wert von etwa 2,3 Mrd. $ den Markt um etwa elf Uhr morgens (Ortszeit), was den Goldpreis ohne weiteres auf etwa 1.290 $ zwang. Wie üblich erfolgte die Order bei geringem Handelsvolumen und es gab nur wenig Widerstand. Dass der Markt nur etwa 16 $ bis 20 $ fiel, war vermutlich die einzige Überraschung, bedenkt man, dass die Verkaufsorder größer war als die vom Vortag.

Wenig überraschend fanden sich im Anschluss an die Goldentsorgung vom Dienstag schnell Experten, die glaubten, dass der wahre Grund für das Abstoßen von Gold darin lag, dass Yellen nicht so zurückhaltend und freigiebig war, wie sie es gerne gewollt hätten. Wenn man einmal genauer darüber nachdenkt, wird einem klar, dass das ein Haufen Müll ist. Fünf Jahre nach einem der größten Finanzcrashs der Geschichte ist die globale Wirtschaft auch weiterhin bestenfalls zum Scheitern verurteilt und schlimmstenfalls am Rande einer weiteren Krise. Dennoch hat das den US-Aktienmarkt nicht davon abgehalten, zu neuen Allzeithochs aufzusteigen dank abnormal niedriger Zinssätze und auf den Wogen einer wahren Liquiditätsflut, bereitgestellt von der Fed und anderen Zentralbanken in der EU und Japan.

Wage ich es also zu fragen? War die Goldentsorgung eine “Manipulation”? Nein, diese Entsorgung war nicht so groß wie jene am 12. und 15. April 2013, als über 23 Mrd. $ Goldfutures auf den Markt entladen worden waren, was eine Panik auslöste und Gold 200 $ nach unten zwang. Es war dennoch eine der dramatischsten Entsorgungen überhaupt in der Geschichte von Gold. Bis heute habe ich noch keine vollständige Erklärung erhalten, wer es war und warum. Bedenkt man, dass die Verkäufe im April 2013 und die jüngsten Verkäufe in großen Blöcken auf einmal während schwacher Marktbedingungen eintraten, so handelt es sich vermutlich um einen einzigen Verkäufer. Niemand, der groß genug ist, um sich am Markt zu bewegen, würde sich normalerweise auf diese Art und Weise verhalten und Panik auslösen, außer es geschah vorsätzlich.

“Manipulation” ist ein schwer anwendbares Wort, wenn es um die Märkte geht. Marktteilnehmer würden gerne glauben, dass der Markt nicht zum Vorteil einiger weniger und zum Schaden der meisten manipuliert wird. Aber es scheint, als wäre “Manipulation” Gang und Gäbe, egal ob am Aktienmarkt, den Rohstoffmärkten oder dem Goldmarkt. Einige der größten und bekanntesten Investmentbanken der Welt haben Strafen in Milliardenhöhe gezahlt für die Manipulation des LIBOR-Marktes, des Währungsmarktes, des Energiemarktes und des Subprime-Hypothekenmarktes. Wie immer haben sie nichts zugegeben, niemand wurde verhaftet und sie zahlen ihre Strafen in Milliardenhöhe. Aber diese Strafen sind oftmals nur ein Bruchteil der Gewinne die sie gemacht haben, sodass diese Strafen quasi als “Geschäftskosten” behandelt werden könnten.

Stecken große Investmentbanken auch hinter dem jüngsten Goldabverkauf? Ich weiß es nicht. Ein immer wieder genannter Name ist JP Morgan Chase (NYSE: JPM). Es wird angenommen, dass sie eine riesige Short-Position an Goldfutures angehäuft haben. Warum sollten sie oder jemand anderes das tun? Ein möglicher Grund hierfür, der in der Vergangenheit schon oft genannt wurde, ist die Möglichkeit, physisches Gold zu niedrigeren Preisen zu kaufen, um ihre Positionen an geliehenem Gold auszugleichen. Schon vor Jahren wurde angemerkt, dass aufgrund des Verleihens vermutlich enorme Short-Positionen bei dem Gold der Zentralbanken vorliegen. Könnten die Zentralbanken mit der Rückforderung ihres Goldes eine Bewegung ausgelöst haben, in dem Versuch, das leerverkaufte Gold (physisch) zurückzukaufen?

Andere Gerüchte drehen sich um die Fed selbst, auch wenn diese das höchstwahrscheinlich über Stellvertreter abwickeln würde. Es wurde festgestellt, dass die Fed mit Hilfe von Stellvertretern in anderen Ländern ein großer Käufer von US-Staatsanleihen war, selbst dann, als sie QE zu reduzieren begann. Im Ergebnis hat die Fed etwa 80% der 2014 ausgegeben Staatsanleihen erworben. Wenn sie Stellvertreter nutzt, um Anleihen zu erwerben, dann könnte sie auch Stellvertreter einsetzen, um Goldfutures zu verkaufen. Andere Zentralbanken könnten ebenfalls involviert sein. Selbst solche wie die von China und Russland, die große Käufer von Gold für ihre Zentralbanken sind, werden verdächtigt. Ein unterdrückter Goldpreis würde es ihnen ermöglichen, mehr physisches Gold zu niedrigeren Preisen anzuhäufen.