(K)ein goldener Rettungsanker

08.11.2014 | Eugen Weinberg

Am 30. November stimmt die Schweiz über die Volksinitiative "Rettet unser Schweizer Gold" ab. Im Falle einer Mehrheit für diese Initiative müsste die Schweizerische Nationalbank innerhalb weniger Jahre große Mengen Gold kaufen und wäre in der Ausübung ihrer Geldpolitik eingeschränkt. Der Markt hält wie auch wir einen erfolgreichen Ausgang des Referendums für unwahrscheinlich. Entsprechend groß wäre die Marktreaktion.

Am 30. November stimmt die Schweiz über die Volksinitiative "Rettet unser Schweizer Gold" ab. Im Falle einer Mehrheit für diese Initiative müsste die Schweizerische Nationalbank innerhalb weniger Jahre große Mengen Gold kaufen und wäre in der Ausübung ihrer Geldpolitik eingeschränkt. Der Markt hält wie auch wir einen erfolgreichen Ausgang des Referendums für unwahrscheinlich. Entsprechend groß wäre die Marktreaktion.Worum geht es?

"Nur Gold kann das Fundament eines stabilen Frankens sein.", argumentieren die Initiatoren der Volksinitiative "Rettet unser Schweizer Gold". Um dieses Fundament zu zementieren fordern sie die Änderung der Bundesverfassung in folgenden drei Punkten:

• 1. Die Schweizerische Nationalbank soll künftig kein Gold mehr verkaufen dürfen.

• 2. Die Goldreserven müssen vollständig in der Schweiz gelagert werden.

• 3. Die Schweizerische Nationalbank soll künftig einen Mindestanteil von 20% ihrer Aktiven (d.h. der Bilanzsumme) in Gold halten.

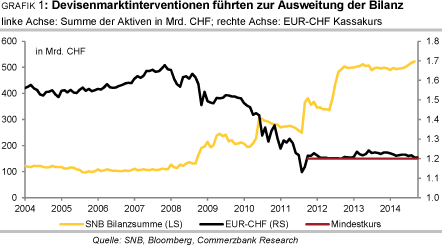

Die Schweizerische Nationalbank (SNB) soll innerhalb von zwei Jahre nach Annahme des Referendums ihre Goldreserven in die Schweiz zurückführen und hat fünf Jahre Zeit, um den Mindestanteils von 20% zu erreichen. Die Initiatoren argumentieren, dass nur so die Unabhängigkeit der Zentralbank und die langfristige Stabilität des Schweizer Franken gewährleistet werden kann. Sie führen dabei den kräftigen Anstieg der Bilanzsumme der SNB an. Seit dem Ausbruch der Finanzkrise vor sechs Jahren hat sich die Bilanzsumme auf gut 522 Mrd. Franken mehr als vervierfacht (Grafik 1).

Eine wichtige Rolle spielt dabei auch die Einführung der Wechselkursuntergrenze des Franken gegenüber dem Euro am 6. September 2011. Diese sieht vor, dass der Eurokurs gegenüber dem Franken nicht unter 1,20 Franken pro Euro fallen darf. Um diese Untergrenze zu verteidigen, war die SNB in den vergangenen Jahren gezwungen, erhebliche Mengen Euro zu kaufen. Seit der Einführung des Mindestkurses ist die Bilanzsumme um 40% gestiegen, wobei der Großteil des Anstiegs zwischen September 2011 und September 2012 erfolgte.

Mit dem Abebben der Euro-Krise ließ der Aufwertungsdruck auf den Franken und damit auch die Interventionstätigkeit der SNB spürbar nach. Wenn die EZB im nächsten Jahr aber damit beginnen sollte, im großen Stil Staatsanleihen zu kaufen, dürfte der Aufwertungsdruck auf den Franken vermutlich wieder zunehmen. Damit würde auch die Wahrscheinlichkeit für neuerliche Interventionen seitens der SNB steigen. In der Folge würde sich die Bilanzsumme der SNB weiter ausweiten.

Die Vorgaben der Goldinitiative schaden der Glaubwürdigkeit der SNB

Die Forderung der Initiative, die gesamten Goldreserven der SNB in der Schweiz zu lagern, schränkt die SNB nicht ein. Der größte Vorteil geografischer Streuung von Goldlagerbeständen, die schnelle Veräußerbarkeit im Krisenfall, wäre durch das Verkaufsverbot eh nichtig. Und da eine Reserve, die im Notfall nicht veräußert werden kann, auch keine Reserve mehr ist, ist es egal, ob das Gold der SNB über die Welt verstreut ist, oder im Vierwaldstättersee versenkt wird.

Zur Absicherung des Franken und der Schweizer Wirtschaft ist der Goldbestand "verloren", wenn er unverkäuflich ist. Aber was bedeutet das Zusammenspiel aus Verkaufsverbot und 20%-Pflichtgoldanteil für die Geldpolitik der SNB? Diese beiden Punkte grenzen den Handlungsspielraum der SNB bedeutend ein und erschweren es der SNB, ihr Mandat zu erfüllen: Preisstabilität im Sinne eines Anstiegs der Konsumentenpreise von weniger als 2% pro Jahr.

• Eine Bilanzverlängerung zur Bekämpfung von Deflation wäre mit Goldzukäufen zu möglicherweise hohen Preisen verbunden, um den Mindestanteil von 20% zu gewährleisten. Gold gilt als ultimativer sicherer Hafen und wird daher teurer, wenn der Wunsch nach Sicherheit größer wird. Zudem könnte der Goldpreis bereits in Erwartung der Zukäufe steigen. Die Hemmschwelle für eine Bilanzausweitung, die Goldzukäufe nötig macht, dürfte entsprechend hoch liegen.

• Die Fähigkeit der SNB, mittels einer Bilanzverkürzung einer zu hohen Inflation entgegenzusteuern, würde ebenfalls eingeschränkt. Denn die SNB könnte ihre Bilanz nicht mehr beliebig verkürzen. Der Bestand an Aktiven könnte nur über den Abbau von Nicht-Gold-Reserven erfolgen, da Gold unverkäuflich wäre. Der Goldbestand bestimmt damit die Mindestgröße der Bilanz. Eine Bilanzverkürzung darüber hinaus ist nicht möglich.