Goldkurs: Ansturm des Bullen oder Bärenfalle?

26.01.2015 | James West

Seit mehreren Handelstagen befindet sich Gold auf dem Weg nach oben, der Eindruck liegt nah, dass es mit Blick auf bestimmte makroökonomische Faktoren durchaus möglich wäre, dass eine neue Bullenmarktphase angebrochen ist. Aber zeichnet die aktuelle Bewegung tatsächlich einen Trend vor? Oder haben wir es nur mit einer weiteren Sprengfalle zu tun, für die die Puppenspieler am Goldmarkt so berühmt geworden sind?

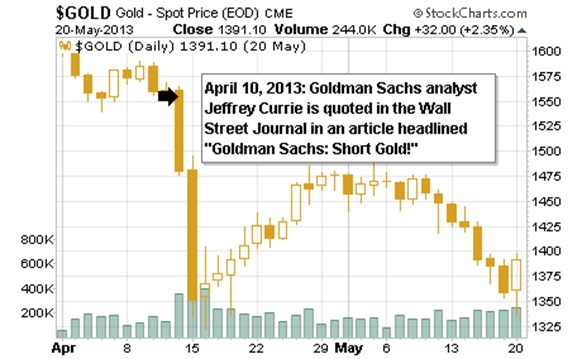

Seit mehreren Handelstagen befindet sich Gold auf dem Weg nach oben, der Eindruck liegt nah, dass es mit Blick auf bestimmte makroökonomische Faktoren durchaus möglich wäre, dass eine neue Bullenmarktphase angebrochen ist. Aber zeichnet die aktuelle Bewegung tatsächlich einen Trend vor? Oder haben wir es nur mit einer weiteren Sprengfalle zu tun, für die die Puppenspieler am Goldmarkt so berühmt geworden sind?Wird Gold noch knapp unter die 1.400 $-Marke steigen, bevor Jeffrey Currie schließlich wieder verkündet: "Gold shorten!" - quasi als Prophezeiung eines völlig rücksichtslosen Übernacht-Selloffs bei Gold-Terminkontrakten an der Tokioter Börse?

Am 10. April 2013 wurde einer der führenden Analysten von Goldman Sachs im Wall Street Journal mit der höchst manipulativen Schlagzeile: “Goldman Sachs: Short Gold!“ zitiert.

Oder wird der Goldkurs seinen stetigen Anstieg, wie wir ihn zwischen 2002 bis 2011 mit zweitstelligen Gewinnquoten Jahr für Jahr hatten, wieder aufnehmen? Wird Gold endlich auf 2.000 $ pro Unze steigen?

Aus fundamentaler Sicht haben wir allen Grund anzunehmen, dass Gold die Papierwährungen hinter sich lassen wird - man denke nur an die schieren Mengen Dollar, Yen, Yuan und jetzt auch Euro, die in den globalen Waschautomaten fluten. Allerdings haben wir diese Grundsituation nun schon seit 2008, als die Fed mit ihrer Geld- und Kreditproduktion per Computertastendruck begann. Die im Verhältnis zu Gold steil steigende Währungsproduktion müsste die Goldpreise eigentlich fundamental in die Höhe treiben. Das ist aber bislang nicht geschehen.

Ich nehme an, wir sollten zu der Ansicht gelangen, dass die Verfolgung der Manipulatoren, die für den täglichen Goldkurs-Fix in London verantwortlich waren, als hinreichender Beweis gelten kann, dass Eingriffe in die Goldkursentwicklung seit letztem Jahr nicht mehr möglich sind. Es ist ja nicht so wichtig, dass das Goldäquivalent dieser zukünftigen Verkaufs- und Kaufpositionen die tatsächlich verkaufs- und kauffähigen Goldmengen um ein Vielfaches!!! übersteigen, oder dass die verfügbare physische Metallmenge jedes Jahr komplett von Metallinvestoren auf- und wieder angekauft wird.

Nach wie vor sinken die durchschnittlichen Metallgehalte der Bergbaulagerstätten; heute - nach einem fünfjährigen Bärenmarkt bei den Explorationsunternehmen - sieht die zukünftige Versorgungslage angespannter als je zuvor aus. Die positiven Fundamentaldaten beim Gold werden zudem noch durch die Tatsache untermauert, dass China jetzt über zwei Goldbörsen verfügt und seinen Bürgern zudem das Horten von Gold erlaubt hat, was auch eine Erklärung dafür sein dürfte, dass China seine gesamte Goldproduktion und noch ein Drittel der restlichen Weltproduktion selbst aufnimmt.

Die Top-5 der Goldfinanzierungen für diese Woche

Als der Goldpreis zum ersten Mal seit sieben Monaten wieder die Marke von 1.300 $ durchbrach, erwachte auch der kanadische Bergbaufinanzmarkt aus seiner Starre.

Eine Auswahl der jüngst gemeldeten Finanzierungsgeschäfte:

- 1. Osisko Gold Royalties Ltd. informierte über eine Bought-Deal-Privatplazierung eines Finanzkonsortiums im Umfang von 200 Millionen $.

- 2. Detour Gold Corp. informierte über einen 141 Millionen $ schweren Bought-Deal mit einer Gruppe unter dem Vorsitz von BMO Capital Markets.

- 3. Richmont Mines Inc. kündigte an, dass die Bought-Deal-Summe eines zuvor vereinbarten Emissionsaufkaufs auf 34 Million $ erhöht wurde.

- 4. Asanko Gold Inc. kündigte eine Bought-Deal-Finanzierung durch ein Syndikat unter Führung von Cormark Securities und BMO Capital Markets an.

- 5. Lydian International Ltd. informierte am 15.Januar 2015 ebenfalls über einen Bought-Deal-Emissionsaufkauf in Höhe von 16,5 Millionen $.

Wo bleibt die Reaktion des Terminmarktes auf die steil steigenden Goldpreise?

Falls der physische Spotmarkt, und das ist die Position der meisten Goldbugs, problemlos vom Papier-Terminmarkt überwältigt wird, dann stellt sich die Frage: Wo bleibt jetzt die Antwort des Papiermarktes auf den plötzlichen Anstieg der physischen Nachfrage? Falls der Goldkurs, wie Verschwörungstheoretiker behaupten, künstlich niedrig gehalten werden muss, um die Machbarkeit einer Nullzinspolitik sowie laufender und kommender QE-Programme (Asien bzw. EU) sicherzustellen, warum haben diese manipulativen Kräfte das aktuelle Aufflammen der Kurse nicht gedeckelt?

Wahrscheinlich wird gerade daran gearbeitet - die Stolperfalle wird zu gegebener Zeit an Ort und Stelle liegen. Dann wird ein ganzer Chor aus Verkaufsempfehlungen und tieferen Goldpreisprognosen den Beginn einer Bärenmarktattacke in Form massenhafter Short-Futures-Positionierung ankündigen.